Yurtiçi ve yurtdışı seyahat gündelikleri

Bilindiği üzere, Gelir Vergisi Kanunu’nun “Gider Karşılıklarında İstisnalar”ı düzenleyen 24. maddesinin 2 nolu bendiyle; Harcırah Kanunu kapsamı dışında kalan müesseseler tarafından idare başkanı ve üyeleri ile denetçilerine, tasfiye memurlarına ve hizmet erbabına (Harcırah Kanunu’na tabi olsun olmasın her türlü sözleşmeli personel dahil) verilen gerçek yol giderlerinin tamamı ile yemek ve yatmak giderlerine karşılık verilen gündeliklerin aynı aylık seviyesindeki devlet memurlarına verilen gündeliklere kadar olan kısmı gelir vergisinden istisna edilmiştir.

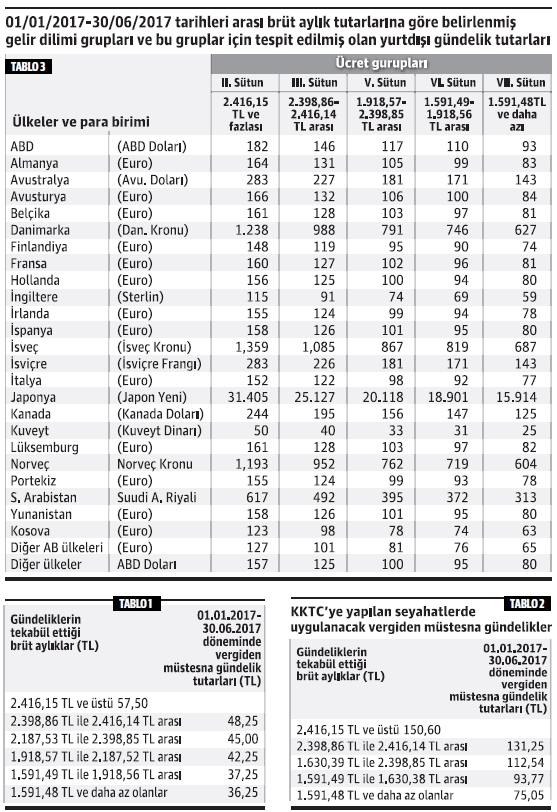

Maliye Bakanlığı Bütçe ve Mali Kontrol Genel Müdürlüğü’nün yayımladığı 03.01.2017 tarih ve 27998389-010-06-02-66 sayılı Mali ve Sosyal Haklara ilişkin Genelge ile devlet memurlarına uygulanan aylık katsayısı 0,096058, taban aylık katsayısı ise 1,503595 olarak yeniden belirlenmiştir. Öte yandan, gelir vergisinden istisna Kuzey Kıbrıs Türk Cumhuriyeti’ne yapılacak yolculuklarda verilecek gündelik ve yurt dışı gündelik tutarları 2016/9715 sayılı Bakanlar Kurulu Kararı ile (20.01.2017 tarih ve 29954 sayılı Resmi Gazete’de yayımlanmıştır) belirlenmiş olup Kuzey Kıbrıs Türk Cumhuriyeti’ne yapılan seyahatler nedeniyle vergisiz olarak ödenebilecek harcırah tutarları değiştirilmiş ve yurt dışı seyahatlerde geçerli olan yurtdışı gündelikler için uygulanan gelir vergisi istisnası tutarları değiştirilmemiştir.

Bunlardan hareketle, aylık seviyeleri ve uygulanacak harcırah tutarları tarafımızdan aşağıdaki şekilde belirlenmiştir. Ancak, aşağıdaki tabloların hazırlanmasında, devlet memurlarına kıdemlerine göre değişen miktarlarda verilen kıdem aylıkları dikkate alınmamıştır. Söz konusu kıdem aylıkları; “Hizmet Yılı Sayısı X 20 X Maaş Katsayısı” formülü ile hesaplanmaktadır. Bu hesaplamada hizmet yılı sayısı ile 20 rakamının çarpımı suretiyle bulunacak rakam 500’’ü geçemez. Personelin kıdemine göre, yukarıdaki şekilde bulunacak meblağın, tablolardaki brüt aylıklara ilave edilmesi suretiyle o personele verilebilecek gündelik tutarlarının tespiti gerekir.

Vergiden müstesna yurtiçi gündelikleri

Harcırah Kanunu’nun 33. maddesinde 5335 sayılı Kanun’la yapılan değişiklik ile; Harcırah Kanunu hükümlerine göre gündelik ödenenlerden yurt içinde yatacak yer temini için ödedikleri ücretleri belgelendirenlere,

• Belge bedelini aşmamak ve

• Her defasında on gün ile sınırlı olmak, kaydıyla gündeliklerinin tamamına kadar olan kısmının ayrıca ödenebilmesi mümkün kılınmıştır.

Dolayısıyla, gerçek yol giderlerinin tamamı ile birlikte, yurt içinde yapılacak her bir seyahatin ilk 10 günü için yapılacak konaklama giderlerinin gündelik tutarına kadar olan kısmı (belgelendirilmek ve belge tutarından fazla ödenmemek koşuluyla) ve yukarıda belirtilen tutarları aşmayan gündelikler, vergiye tabi tutulmaksızın ödenebilecektir. Örneğin, hizmet erbabının gündelik tutarı 55,00 TL ise ve seyahatinde kaldığı otel için günlük 55,00 TL ödemişse, bu kişiye vergilendirilmeksizin verilebilecek azami gündelik tutarı (yeme giderleri için 55,00 TL + konaklama gideri için 55,00TL olmak üzere, toplam) 110,00 TL olacaktır. Bunu aşan tutarda gündelik verilirse, aşan kısım, kişinin ücretine brütleştirilerek ilave edilip vergilendirilecektir.

Vergiden müstesna yurtdışı gündelikleri

Yurtdışı gündeliklerinin uygulanmasında, yurtdışına gönderilen kişinin, Türkiye’den her çıkışında, seyahat ve ikamet süresinin ilk 10 günü için ödenecek gündelikler, aşağıdaki tabloda belirtilen miktarların %50 artırılması suretiyle hesaplanır. (Tablo 3)

Yurtdışına çıkan kişilerin, aynı süreyle sınırlı olmak kaydıyla, yurtdışında yatacak yer temini için ödedikleri ücretleri fatura ile belgelendirmeleri halinde, faturada gösterilen günlük yatak ücretinin, yukarıdaki şekilde artırımlı hesaplanan gündeliklerinin %40’nı aşması halinde, aşan kısmın %70’i ayrıca ödenir. Ancak yatacak yer temini için ödenecek ilave tutar, artırımlı olarak hesaplanan gündeliklerinin II. ve III. sütunlarda gösterilenler için %100’ünden, diğer sütunlarda (V, VI, VII) gösterilenler için %70’inden fazla olamaz.

Birden fazla ülkeyi kapsayacak yurt dışı geçici görev yolculuk ve ikametlerde, her ülkedeki kalış süresi için o ülkeye ilişkin gündelik miktarı esas alınır.