Vergi borçlarında gecikme zam ve faiz oranları ne kadar makul?

ŞABAN KÜÇÜK - Partner, YMM Erdikler Bağımsız Denetim ve YMM AS

Vadesinde ödenmeyen vergi borçlarına devlet gecikme zammı uyguluyor. Gecikme zammı pişmanlık zammı ve gecikme faizi dediğimiz oranlara da referans teşkil ediyor. Başlıkta sorduğumuz soru “makul” mü? Aslında, makullük kadar, gecikmeye karşı ödenen bedelin mahiyeti önemli, bu tür geç ödeme faiz veya zamları bir ceza mı yoksa sadece bir borcun/paranın geç ödemesinden kaynaklanan bir ilave ödeme mi? Bu nokta önemli.

Peki faizlerin, kurların, enflasyonun çok dinamik ve anlık belirlendiği bir ortamda devlet gecikme zam oranlarını nasıl belirliyor? Bu gösterge ve oranlar arasında bir uyum veya korelasyon var mı?

Pek yok. Aslında olmalı mı, tartışılabilir, ama bizce olmalı öncelikle mükellef uyumu ve paranın zaman değeri açısından.

Yeni bir Cumhurbaşkanlığı Kararnamesi ile aylık gecikme zammı oranı %2 olarak yeniden belirlendi. Bir önceki oran aylık %1.4 idi (2010/965 sayılı Bakanlar Kurulu Kararı'yla neredeyse 8 yıllık bir dönem için gecikme zamları aylık % 1,4 olarak uygulanmıştır.)

Bu oran vergisini zamanında ödeyemeyen, ödeme güçlüğü çeken herkesi etkiliyor ve vergi borçlarını katlayıp, mali idarenin tahsilat ve vergi mükellefinin ödeme kabiliyetini azaltıyor. Aynı zamanda tek haneli enflasyon hedeflemesi açısından enflasyon üzerinde karşılıklı etkileşim içinde olan bir parametre olarak sadece vergi gelirlerini değil makro iktisadi parametreleri de etkileyen bir konu.

Kanunen gecikme zammı ve gecikme faizi oranları Bakanlar Kurulu (Cumhurbaşkanlığı) yetkisinde olduğu için herhangi bir otomatik endeksleme veya konjonktürel duyarlı bir belirleme yapılmamaktadır. Kanunda belirleme yöntemine ilişkin bir açıklık da bulunmamaktadır.

Gecikme faizi, gecikme zammı nedir?

Türk Dil Kurumu Sözlüğü'ne göre faiz, işletmek için bir yere ödünç verilen paraya karşılık alınan kâr, getiri, ürem, nema anlamına gelir. Türk hukuk lügatine göre ise faiz, alacaklının borçlusundan istemeye hakkı olduğu bir ivazdır. Ekonomi bakımından faiz, ödenecek olan paranın geliri, hukuki bakımdan ise alacağın medeni semeresidir. Her medeni semere gibi bu da mukaveleden veya kanun hükmünden doğar. Bunun özelliği zamanla doğan ve çoğalan bir alacak olmasıdır.

6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanun'a göre süresinde ödenmeyen vergi borçları ve Vergi Usul Kanunu’na göre zamanında tahakkuk etmeyen vergiler için uygulanan gecikme faizinin oranı gecikme zammına bağlanmış durumdadır.

Rakamlar son 20 yılda nasıl değişti?

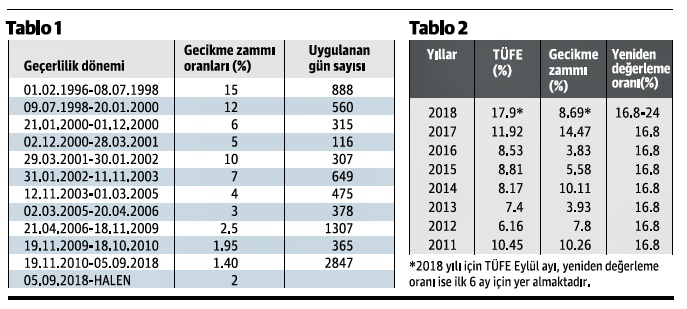

Aşağıdaki tabloda, son 22 yılda yılda uygulanan gecikme zammı ve dolayısıyla gecikme faizi oranları yer almaktadır. Tablodan da görüleceği üzere uygulanan en yüksek gecikme zammı oranı %15, en düşük gecikme zammı oranı ise %1.40’tır. En uzun süre uygulanan oran neredeyse 8 yıldır uygulanan %1.40 oranı olurken en kısa süreyle uygulanan oran 116 gün ile %5 olmuştur.(1)

Aşağıdaki tabloda gecikme zammı oranlarına uygulanan gün sayısı itibariyle bakarsak çok çarpıcı bir sonuç ortaya çıkmaktadır.

Gecikme zammı oranı 8 yıldır değişmemişti

Bu hem kamu alacaklarının daha çabuk Maliye veznelerine girmesini sağlayan hem de Maliye-Mükellef uyumuna katkı sağlayabilecek bir konu. Bu sebeple artırılması ve azaltılmasının ekonomik göstergelere daha duyarlı olması makul ve faydalı olacaktır.

8 yıldır uygulanan bu oran ile her yıl maktu vergiler ve vergi cezalarının endekslendiği yeniden değerleme oranı (YDO), finansal piyasalarda mevduat/kredi işlemlerinde uygulanan faiz oranları, yıllık tüketici enflasyonu (TÜFE) ve devletin borçlanma senetlerindeki faiz oranı gibi göstergelerden büyük ölçüde uzaklaştığı görülmektedir.

2015 yılında konuyla ilgili yazımızda “2014 yılı için yeniden değerleme oranının %10.11; enflasyonun (TÜFE) %8.17, Devlet tahvili ve Hazine bonosu ihalelerinde oluşan bileşik ortalama faiz oranının %8’lerde; 3095 sayılı Kanun'a göre uygulanan kanuni faizin %9, ticari temerrüt faizinin %11.5 olduğu göz önünde bulundurulduğunda yıllık %16.80 olan gecikme zammı oranının düşürülmesi veya kanuni bir değişiklikle en yakın ve anlamlı göstergeye endekslenmesi mükellef-vergi idaresi uyumu için son derece olumlu bir adım olabilir. Bu uygulamanın vergi gelirlerinin Hazineye intikal süresini de azaltabileceği şüphesizdir.”(2) demişiz,

Bugün ülkemizin geçtiği ekonomik belirsizlik ortamında gecikme zammı oranının %2 olarak belirlenmesi karşımıza yine aynı konuyu getirmektedir.

Yapılacak bir kanuni değişiklikle gecikme zammı ve gecikme faizi oranlarının anlamlı bir göstergeye endekslenmesinin çok ciddi faydaları olacaktır.

-----------

(1) Şaban KÜÇÜK, Gecikme Zammı ve Gecikme Faizi Nedir? Ceza mı, Paranın Zaman Değeri mi?, Yaklaşım Dergisi, Ocak 2005, Sayı: 145, s.59

(2) Şaban Küçük, Vergi borçlarında aylık %1.40 gecikme zammı/faizi oranı makul mü?, Dünya Gazetesi, 30 Ocak 2015.