Vergi borçlarına uygulanan faiz ve zam oranları

Vergi borçlarına; gecikme faizi, gecikme zammı, pişmanlık zammı ve tecil faizi gibi farklı isimler altında ve farklı yöntemlerle faiz uygulanıyor. 2 Ekim Çarşamba günü Resmi Gazete’de yayımlanan bir Cumhurbaşkanı Kararı’yla gecikme zammı oranı piyasa faizlerindeki düşüşe paralel olarak % 2,5’dan % 2’ye indirildi. Ben de bu vesileyle vergi borçlarına uygulanan faiz oranlarını ve bu faiz ve zamların uygulamasını bir toparlamak istedim.

1. Gecikme zammı

a) Uygulandığı vergi borçları

Gecikme zammı kesinleşmiş vergi borçlarına uygulanıyor. 6183 sayılı Kanun’un 51. maddesindeki ifade şekliyle gecikme zammı, kamu alacağının vadesinde ödenmeyen kısmına, vadenin bitiminden itibaren uygulanıyor.

b) Oran

Bugün itibariyle geçerli olan gecikme zammı oranı her ay için ayrı ayrı uygulanmak üzere %2. Bu oran 2 Ekim 2019 tarihli Resmi Gazete’de yayımlanan Cumhurbaşkanı Kararı ile belirlendi. Daha önce oran %2,5 idi.

c) Hesap şekli

Gecikme zammı aşağıdaki formülle hesaplanıyor.

Tam aylar için: Gecikme zammı tutarı = Aylık gecikme zammı oranı x ay sayısı x gecikme zammı uygulanacak tutar

Ay kesirleri için: Gecikme zammı tutarı = Günlük gecikme zammı oranı x gün sayısı x gecikme zammı uygulanacak tutar

Ay kesirlerine isabet eden gecikme zammı günlük olarak hesaplanıyor. Hesaplamada 1 ay 30 gün olarak dikkate alınıyor ve günlük gecikme zammı oranı, (aylık oran/30) formülüyle bulunuyor.

Gecikme zammı oranının değiştirildiği hallerde, zammın hesaplanmasında aşağıdaki şekilde işlem yapılıyor:

- Aylık esasa göre gecikme zammının hesaplandığı bir aylık süre içindeki bir tarihte oran değişikliği yapılırsa, bu bir aylık sürenin tamamına eski oran uygulanıyor.

- Ay kesirleri için zammın hesaplanması günlük esasa göre yapılırsa, Cumhurbaşkanlığı Kararı’nın yürürlüğe girdiği gün dahil olmak üzere daha sonraki günler için yeni oran, yürürlük tarihinden önceki günler için ise eski oran dikkate alınıyor.

2. Gecikme faizi

a) Uygulandığı vergi borçları

Gecikme faizi özetle, sonradan yapılan tarhiyatlarda, kesinleşen vergilere, kendi vergi kanunlarında belirtilen ve tarhiyatın ilgili bulunduğu döneme ilişkin normal vade tarihinden itibaren, son yapılan tarhiyatın tahakkuk tarihine kadar (tarhiyat dava konusu olmuşsa, yargı organı kararının tebliğ tarihine kadar) geçen süre için uygulanıyor.

b) Oran

Vergi Usul Kanunu’nun 112. maddesinde yer alan düzenleme nedeniyle, gecikme faizi gecikme zammı oranında uygulandığından, 2 Ekim 2019 tarihinden itibaren uygulanacak gecikme faizi oranı % 2 oldu.

c) Hesap şekli

Gecikme faizi aşağıdaki formülle hesaplanıyor.

Gecikme faizi tutarı = Gecikme zammı oranı x ay sayısı x gecikme faizi uygulanacak tutar

Vergi Usul Kanunu’nun 112. maddesinde yer alan düzenleme çerçevesinde, gecikme faizinin hesabında ay kesirleri dikkate alınmıyor.

3. Pişmanlık zammı

a) Uygulandığı vergi borçları

Pişmanlık zammı, beyana dayanan vergilerde vergi ziyaı cezasını gerektiren fiilleri işleyen mükelleflerin, kanuna aykırı hareketlerini ilgili makamlara kendiliğinden dilekçe ile haber verip, zamanında tahakkuk etmemiş vergilerin bu yolla tahakkuk ettiği durumda, mükellefçe haber verilen ve vadesi geçmiş bulunan vergiler için, ödemenin geciktiği süre için uygulanıyor.

b) Oran

Vergi Usul Kanunu’nun 371. maddesinde yer alan düzenleme nedeniyle, pişmanlık zammı gecikme zammı oranında uygulandığından, 2 Ekim 2019 tarihinden itibaren uygulanan pişmanlık zammı oranı % 2’dir.

c) Hesap şekli

Pişmanlık zammı aşağıdaki formülle hesaplanıyor: Pişmanlık zammı tutarı = Ödeme süresi geçen vergi tutarı x gecikme zammı oranı x borcun normal vade tarihi ile ödendiği tarih arasında geçen ay sayısı.

Vergi Usul Kanunu’nun 371. maddesinde yer alan düzenleme çerçevesinde, pişmanlık zammı hesabında ay kesirleri tam ay sayılıyor.

4. Tecil faizi

a) Uygulandığı vergi borçları

Tecil faizi, yasal düzenlemeler çerçevesinde tecil edilerek taksite bağlanan vergi borçlarına uygulanıyor.

b) Oran

6183 sayılı Kanun’un 48. maddesi çerçevesinde tecil faizi oranı Hazine ve Maliye Bakanlığınca belirleniyor. Bakanlık son olarak 6 Eylül 2018 tarihinde oranı değiştirdi. Halen uygulanan tecil faizi oranı yıllık % 22.

c) Hesap şekli

Tecil faizi aşağıdaki formülle hesaplanıyor: Tecil faizi = Taksit tutarı x Yıllık tecil faiz oranı x Gün sayısı / 36.000

Tecil faizi, borcun tamamı üzerinden değil, her taksit için öngörülen tutar üzerinden hesaplanıyor. Her taksit için gün sayısının hesaplanmasında, başvuru tarihi esas alınıyor ve ödeme günü dahil geçen gün sayısı belirleniyor.

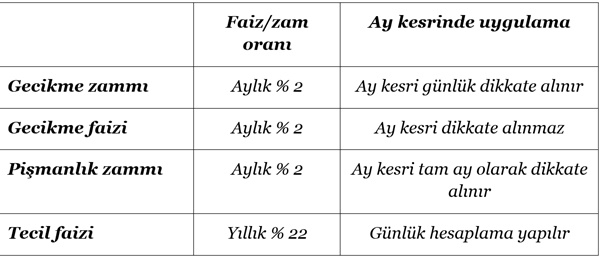

5. Faiz ve zamların hesaplama farklılıkları

Yukarıda yaptığım özetten de görüldüğü gibi, dört farklı faiz uygulaması söz konusu. Her bir faiz ve zam için ay kesirlerine ilişkin uygulama farklılıklarını aşağıdaki tabloda görebilirsiniz. Görüldüğü gibi ay kesirleri konusunda uygulama, her faiz ve zam için farklı. Bence gereksiz bir farklılaştırma ve uygulamayı teke indirmekte yarar var.

6. Faiz ve zamların gider olarak kabul edilmemesi

Yukarıda yer alan faiz ve zamların vergi matrahının hesaplanmasında gider olarak dikkate alma olanağı yok. Dolayısıyla faizlerin yüksek olup olmadığını değerlendirirken bu durumun da dikkate alınması gerekiyor.