Türkiye’nin kamu borcu zirvede

Uluslararası Para Fonu’ndan (IMF) “küresel borç krizi yaklaşıyor” uyarısı ve hükümetlere radikal önlem tavsiyesi gelirken, Türkiye’nin merkezi yönetim borç stoku eylül sonu itibarıyla 9 trilyon liraya yaklaştı.

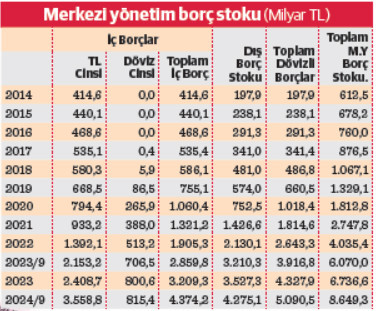

Hazine ve Maliye Bakanlığının açıkladığı verilere göre, yerel yönetimler ve sosyal güvenlik kurumları dışında kalan kamu idari birimlerini kapsayan “merkezi yönetim”e ait olan ve Hazine tarafından yönetilen kamu borcunu kapsayan söz konusu stok, ocak-eylül döneminde yüzde 28,4 oranında net 1 trilyon 912,7 milyar lira artarak 8 trilyon 649,3 milyar liraya ulaştı.

Borç stokunda, eylül sonu itibarıyla son bir yılda ise yüzde 42,5 oranında 2 trilyon 579,3 milyar liralık net artış yaşandı. Merkezi yönetim borç bakiyesindeki artış özellikle TL cinsi kağıtlarla yapılan iç borçlanmadan kaynaklandı, dövize dayalı iç borçlar ile dış borçlardaki büyüme görece daha düşük kaldı.

Borç, katlanarak büyüdü

Özellikle pandemi döneminde hızla artmaya başlayan merkezi yönetim borç stoku, pandemi sonrası ve geçen yıl temmuzdan beri uygulanmakta olan yeni ekonomik program sürecinde de katlanarak büyümeye devam etti.

Pandemi öncesi 2019 sonunda 1 trilyon 329,1 milyar lira düzeyinde bulunan toplam stok, pandeminin ilk yılı 2020’de yüzde 36,4 artışla 1 trilyon 812,8 milyar liraya, salgının giderek büyüyerek tüm yaşamı ve ekonomik süreçleri baskıladığı 2021 yılında yüzde 51,6 büyüyerek 2 trilyon 747,8 milyar liraya, 2022 yılında yüzde 46,9 büyüyerek 4 milyar 35,4 milyar liraya, 2023’te de yüzde 69,9 artışla 6 trilyon 736,6 milyar liraya ulaştı. Bu yıl temmuzda 8 trilyonu aşan, eylül sonu itibarıyla 9 trilyona yaklaşan stokun, mevcut artış ivmesi ile bu yılın sonunda 9,5-10 trilyon lira arasında bir büyüklüğe ulaşması bekleniyor.

Büyük bölümü dövizli borç

Eylül sonu itibarıyla merkezi yönetim borç stokunun 4 trilyon 374,2 milyar liralık bölümünü iç borçlar, 4 trilyon 275,1 milyarını ise ulusal para cinsinden karşılığı olarak dış borçlar oluşturuyor. İç borç stokunun 3 trilyon 558,8 milyarı TL cinsi kağıtlarla yapılan borçlanma, Türk parası cinsinden 815,4 milyar lirası ise dövize dayalı enstrümanlarla gidilen iç borçlanmalar kaynaklı.

Buna göre dövize dayalı iç borçlar ile dış borçların toplamından oluşan dövize dayalı borç stokunun bakiyesi ulusal para ile 5 trilyon 90,5 milyar liraya ulaştı, bunun toplam borç stokundaki payı da yaklaşık yüzde 59 oldu. 2014 yılında toplam stokun yüzde 32,3’le üçte birden azını oluşturan dövizli borçların payı, pandeminin en şiddetli yaşandığı 2021’de yüzde 66’ya kadar çıkmıştı. Söz konusu pay 2022 sonunda yüzde 65,5’e, 2023 sonunda yüzde 64,2’ye, bu yıl eylül sonu itibarıyla da yüzde 58,9’a geriledi.

Kur riski var mı?

Dış kaynak imkanlarındaki daralma aşılamadığı için Hazine’nin iç borçlanmaya yüklenmesi yanında, aşırı yüksek TL faizlerin etkisiyle döviz kurlarının mutedil seyri, dövize dayalı borçların TL karşılığındaki büyümeyi sınırladı, bu da toplam stoktaki büyümeyi aşağı çekti. Ancak son dönemde payı görece düşse de merkezi yönetim borç yapısındaki “dolarizasyon” oranı, hala yüksek düzeyini koruyor. Yeni ekonomi yönetimince Haziran 2023-Mart 2024 döneminde yüzde 8,5’ten yüzde 50’ye yükseltilen politika faizi, yedi aydır bu düzeyde sabit tutuluyor.

Yüksek faizin ekonomide yol açtığı yavaşlama etkisi nedeniyle faiz indirimi beklentileri artarken, enflasyonda eylülde yaşanan arızi yükseliş nedeniyle Merkez Bankası son toplantısında da faizi sabit tuttu. Enflasyon başta, ekonomide faiz indirimine imkân vermeyen mevcut yapısal koşullarda iyileşme ile faiz indirimi sürecinin başlaması durumunda, cazip faiz getirisi nedeniyle TL enstrümanlarda tutulan birikimlerin yeniden dövize kayma olasılığı bulunuyor.

Son dönemde önemli oranda rezerv biriktiren Merkez Bankası’nın kurları baskılamaya yönelik müdahale satışları için olanağı bulunmakla birlikte dövize talebin güçlü bir dalgaya dönüşmesi olasılığı, yüksek borç dolarizasyonu nedeniyle Hazine için kur riski anlamına geliyor. Kurlarda yukarı yönlü sert hareket yaşanırsa, ilave kur farkı yükü doğacak, yaklaşık üçte ikisi döviz cinsi olan borçların ulusal para cinsinden karşılığı ve toplam stokta büyüme ivme kazanacak.

IMF’nin “borç krizi” uyarısı

IMF’nin son Mali Gözlem Raporu’nda “zayıf büyüme ile yüksek borcun tehlikeli bir bileşimi”ne dikkat çekilerek, hükümetlere, borçları azaltıp gelecek şoklara karşı tamponları yeniden inşa etmeye odaklanmaları tavsiye edildi. Raporda, “Çünkü bu şoklar kesinlikle kapıda ve belki de düşündüğümüzden daha erken gerçekleşecek” denildi.

IMF’nin Ekim 2024 Mali Gözlem Raporu’nda, küresel kamu borcunun 2024 sonunda 100 trilyon doları aşarak küresel GSYH’nin yüzde 93’ünü geçeceği ve yükseliş trendinin orta vadede devam edeceği öngörüldü. En olumsuz bir senaryoda, küresel borcun üç yıl öncesindeki temel projeksiyondan yaklaşık yüzde 20 daha yüksek olacağı ve GSYH’nin yüzde 115’ine ulaşacağı tahmin edildi.

Borcu dengelemek (veya azaltmak) için şu anda planlanandan çok daha büyük mali ayarlamalar gerektiğine işaret edilen raporda, şu an mali tamponları yeniden oluşturmak için zamanın uygun olduğu, gecikmenin ise maliyeti büyüteceği vurgulandı. Raporda “Mali tamponları büyüme dostu bir şekilde yeniden oluşturmak ve mali yönetimi güçlendirmek, sürdürülebilir kamu maliyesi ve finansal istikrarı sağlamak için elzemdir” uyarısı yer aldı.