Ticari kredi faizlerindeki çarpıcı yükseliş

Şirketlerin faaliyetlerini finanse ederken hangi kaynakları kullandıkları hem karlılıkları açısından hem de uzun vadede şirketin finansal sağlığı açısından büyük önem taşır.

İki şekilde finansman sağlanabilir. Ya dışarıdan borç bulunacak-yabancı kaynak, ya da şirket ortakları kendileri şirketi finanse edecekler-özkaynak.

Hangisi daha iyi sorusunun net bir cevabı yok. Bu dönemsel olarak değişir. Şirketin durumuna göre değiştiği gibi makro koşullara göre de değişiklik gösterir. Eğer piyasadan çok ucuz dış kaynak sağlamak mümkünse bu durumda özkaynak yerine yabancı kaynakların kullanılması daha avantajlı olacaktır. Unutmayalım ki özkaynak kullanmak da maliyetsiz değildir.

Burada iktisattaki alternatif maliyet kavramı devreye giriyor. Ortak bu parayı şirkete vermeyip başka yerde değerlendirseydi elde edeceği getiriden mahrum kalmıştır. Tabii buradaki başka yerde değerlendirseydi konusunun alt detayları var. Her başka enstrüman alternatif getiri için kullanılamaz, benzer riske sahip bir yatırım aracının getirisini referans almamız gerekiyor.

Hisse yatırımcısı ne beklemeli?

Bir şirkete sermaye koymak o şirkete borç vermekten daha riskli bir eylemdir. Çünkü şirket eğer mali darboğaza girerse önce borçlar ödenir, ondan sonra sıra ortaklara gelir. Bu sebeple ortakların şirketten getiri beklentisi şirketin borçlanma maliyetlerinin üstünde olmalıdır. Aslında buna hisse yatırımı yapanların gözünden de bakmak mümkün.

Sadece fiyat dalgalanmaları ve anapara riski bakımından değil, alınan risk itibariyle de hisse senedi yatırımcılarının ilgili dönemdeki borçlanma faizlerinin üzerinde bir getiri beklemeleri gerekir. Aksi takdirde faizlere yakın bir hisse senedi getiri beklentisiyle yatırım anlamlı bir yatırım olmayacaktır.

Türkiye’de durum

Yukarıda anlattığım konular iyi işleyen, fiyatlamaların belli sebeplerle bozulmadığı piyasalar için geçerli. Bizim gibi kredi faizlerinin ya da alternatif yatırım araç getirilerinin kamu eliyle zaman zaman bozulduğu ülkelerde bu hesap şaşabiliyor. Mesela seçim öncesi yaşadığımız enflasyonun çok çok altında faizlerle kredi temin edebilme durumu bu bozulmaya bir örnektir.

Bu kadar ucuz finansman fırsatının olduğu bir yerde şirket ortağının şirkete sermaye koymasını beklememek gerekir. Ayrıca ucuz finansman şirketleri daha yüksek stoklarla çalışmaya iter. Enflasyon %50’yse ve ben %20 faizle borç bulabiliyorsam, şimdi mal alıp bir sene sonra hiç kar koymadan satsam bile %30 para kazanmış oluyorum. Seçim öncesi dönemde de yaşanan buna yakın bir durumdu.

Seçim sonrası işler değişti

Şimdi işler değişti. Artık ucuz finansman imkanı kalmadı. Hesabını doğru yapan şirketler bahsettiğim dönemde elde ettikleri karlarla özkaynaklarını kuvvetlendirdiler ve bunu da iyi kullandılarsa şu anda o kadar da büyük bir finansman ihtiyacı duymamaları gerekir. Aslında şirketlerin sadece kendi işlerini değil finansla ilgili konuları da çok hassas yönetmeleri gereken bir dönemden geçtik ve hala da geçiyoruz.

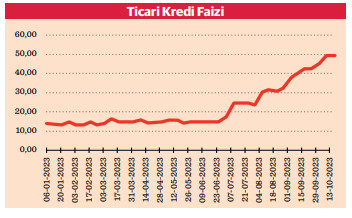

Ama buralar iyi yönetilmediyse şimdi bir miktar problemlerin ortaya çıkması kaçınılmaz olacaktır. Çünkü özellikle değişken faizli kredi kullanan, kısa vadeli kredi kullanıp bunları yenilemek durumunda olan şirketleri çok yüksek maliyetler bekliyor. Aşağıdaki grafik yıl başından bu yana haftalık yeni kullandırılan TL ticari kredilerin faizlerini gösteriyor. Yıl başında %14 olan faizler 13 Ekim haftasında %50 seviyesine yükselmiş. Durumun vehametini göstermesi açısından yeterli olacağını düşünüyorum.