Ticaret savaşına hızlı başladık

Dış ticaret ile ilgili son dönemde en çok konuşulan konunun ticaret savaşları olduğunu söylersek yanlış olmaz. Trump dönemi ile birlikte Amerika Birleşik Devletlerinin (ABD) önce Çin’den ithal edilen çelik (%25) ve alüminyuma (%10) ek gümrük vergisi getirmesi bu savaşın sadece iki ülke arasında olacağı kanaatini uyandırdı. Ancak çok geçmeden aslında bu yaklaşımın sadece Çin ile sınırlı kalmadığı, bizi de içerecek şekilde Avrupa Birliği (AB) ülkelerini de kapsadığı anlaşıldı. Biz dahil bir çok ülke ABD tarafından çelik ve alüminyum ürünlerine getirilen ek gümrük vergilerine karşı ABD’ye yönelik ek gümrük vergisi getirme çalışmalarına başladı.

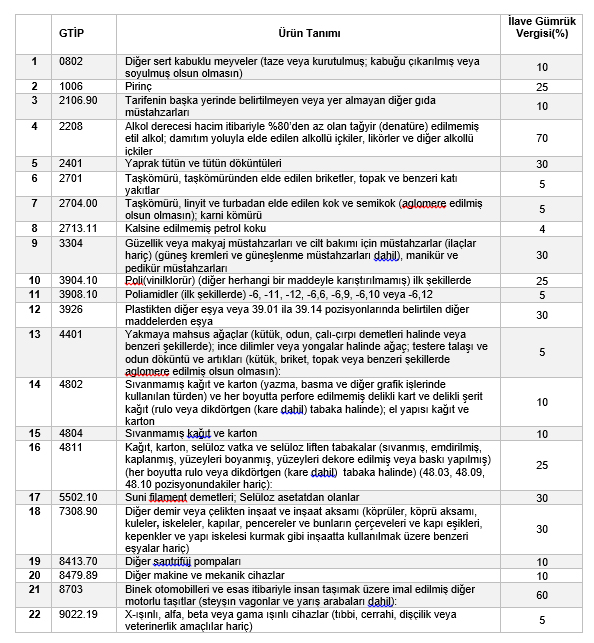

Biz ve AB tarafından ABD menşeli ürünlere yönelik ek gümrük vergisine konu olacak ürün grupları ve vergi oranları Dünya Ticaret Örgütüne (DTÖ) bir mektupla iletildi. Bu mektup ile bize ve AB menşeli çelik ve alüminyuma getirilen ek gümrük vergilerinin kaldırılmaması durumunda misilleme yapılacağı iletildi. Ancak ABD tarafından 21 Haziran tarihine kadar bir geri adım atılmaması üzerine Türkiye’de AB ile birlikte ticaret savaşlarının tarafı olduk ve bu nedenle 22 ürün grubuna % 5-70 oranlarında değişen ek mali yükümlülük getirildi. Bu düzenlemeler 21 Haziran’dan geçerli olacak şekilde yürürlüğe girdi. Böylece biz de savaşa girmiş oldu.

Ek mali yükümlülük oranlarımız AB’ye göre daha yüksek

Tabloda belirtilen ürün gruplarına yanında belirtilen oran kadar ek bir mali yükümlülük getirildi. Bu misillemenin ABD menşeli ürünlere getirildiğini bir kez daha belirtmekte fayda görüyoruz. Bu ürünlerin geldiği ülkenin ABD olup olmamasının bir önemi yok. Bu ürünler AB üzerinden ülkemize ithal edilse bile menşe ülke ABD olduğu sürece bu ek mali yükümlülükler tahsil edilecek. Eğer aynı ürünün AB üzerinden serbest dolaşıma girerek ithal edilmesi halinde hem AB tarafında hem de ülkemizde ayrı ayrı ek mali yükümlülüklerin ödenmesi söz konusu olacak.

Ek mali yükümlülük oranlarına bakıldığında iki konu dikkat çekiyor. Bunlardan birincisi AB genel olarak % 25 oranında ek mali yükümlülük getirirken, Türkiye’de % 60 veya 70’i bulan oranların olduğu görülüyor. Savaşta bizim aldığımız tutumun AB’den daha sert olduğunu söyleyebiliriz.

Diğer konu ise Mayıs ayında DTÖ’ye iletilen vergi oranları ile yürürlüğe konulan liste arasında bazı farklılıkların olması. Örneğin 2208 (alkollü içecekler) için % 40 iletilmiş iken % 70 oranı, 8703 (araç) için % 35 iletilmişken % 60 oranı yürürlüğe konuldu. Eski oranlar da düşük değil idi ama yeni oranlar ile bu ürünlerin iç piyasada alıcı bulması nerede ise imkansız hale geliyor.

Ek mali yükümlülük tüketiciyi olumsuz etkileyecektir

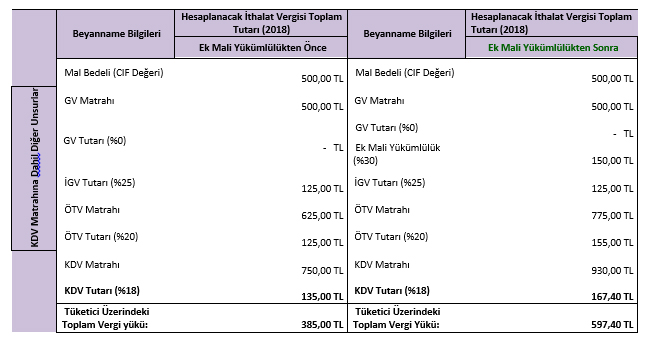

Vergi mevzuatımız gereği maalesef ithalatta ödenen ek mali yükümlülük diğer vergilerin matrahına giriyor. Ek mali yükümlülük tutarı ithalatta katma değer vergisi, özel tüketim vergisi(listedeki çoğu üründe var), TRT Bandrolü(araçlar için)nün matrahına dahil ediliyor ve bu vergiler hesaplanıyor. Bu da bu ek mali yükümlülüğün etkisinin görünenden daha fazla olacağı ve tüketiciyi daha çok olumsuz etkileyeceği anlaşılıyor. Örneğin kozmetik ürünlerine getirilen % 30 oranındaki ek mali yükümlülüğün tüketici üzerindeki vergi etkisi diğer vergiler nedeni ile daha fazla oluyor. Şöyle ki 500 TL tutarındaki % 30 oranındaki ek mali yükümlülük yok iken tüketici üzerindeki vergi yükü 385 TL iken ek mali yükümlülük sonrası ise ortaya çıkan vergi yükü 597 TL’ye yükseliyor. İthalatta 150 TL tutarında getirilen ek mali yükümlülük diğer vergiler nedeni ile tüketiciye yansıması 212 TL oluyor.

Ne yapılmalı?

Ticaret savaşları, teorik olarak çok konuşulsa da gerçekte çok az rastlanan bir durum oluyor. Sizin ürünlerinize karşı bir gümrük vergisi getirilmesine karşı siz de o ülke menşeli ürünlere bir gümrük vergisi getirerek karşılık veriyorsunuz. Her hamlenizi aslında ihracatçınızın ek vergi nedeniyle hedef ülkede kaybettiği pazarı korumak. Buraya kadar teoride bir sıkıntı görünmüyor. Ancak üretimi, ihracatı ve istihdamı ithal bağımlısı olan bir ülke olarak bu hamleleri yaparken girdi ürünleri üzerinden yapmanın bazı olumsuz sonuçları olacağı aşikar. Çünkü ithalata getirilen her bir ek vergi yurt içindeki üretim maliyetlerini artıyor. Daha maliyetli bir ithal girdisi hem tüketiciyi hem de ihracatçıyı olumsuz etkiliyor. Bu nedenle ürün listesi belirlerken ülkenin dış ticaret yapısının da dikkate alınması gerekiyor.

Düzenlemedeki geçici madde başlamış işlemlere bu vergilerin uygulanmayacağını söylüyor. Başlamış işlem olarak da kararın yayım tarihi öncesi yüklemesi yapılmış ürünler kabul ediliyor. Bu kapsamdaki mallardan bir ek mali yükümlülük tahsilatı yapılmıyor. Bu nedenle de bu günlerde bu ürünlerin ithal işlemlerinde yükleme tarihleri dikkate alınarak “başlamış işlem” hususuna dikkat edilmesi önem arz ediyor. Vergi oranlarına bakıldığında başlamış işlemlerin çok ciddi bir maliyet avantajı yaratacağı aşikâr.