Stagflasyon mu?

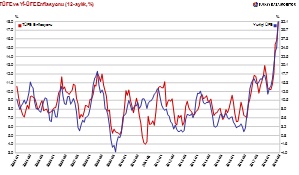

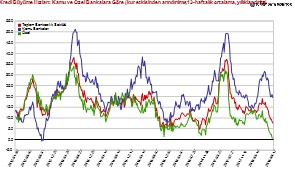

Durgunlaşan bir ekonomide enflasyonun artması bazen mümkün olabiliyor. Ağustos enflasyonu bu ay boyunca gerçekleşen kur artışının etkilerini göstermiyor. Herkes dolara baktığı için öyle yapalım: 31 Temmuz günü 4,90 olan USD/TL şu an 6,63’te. Eylül ayında bu etkiyi görmeye başlayacağız. TÜFE henüz tepe yapmamış görünüyor. Kur/maliyet artışının TÜFE’ye yansımasını sınırlayacak faktör iç talebin daralması. Ancak istenir mi? Hangi hızla? İç talebin halihazırda daralmaya başladığını güven endekslerinde gördük ancak asıl gösterge banka kredileri. Özel bankaların 13 haftalıktan yıllıklandırılmış kredi artış hızı yüzde 0,7. Ticari kredilerde özel + kamu toplamda aynı ölçümle artış hızı yüzde 4,2. İç talebin daralması yoluyla cari açığın düşeceği açık olsa da düşüş çok da fazla olmayabilir. Enerji ithalatının sert biçimde daralması esasen durgunluk bile değil resesyon işareti olur. Kaldı ki asıl konu cari açık değil borç servisi ve yeniden kredi bulma gereği. Yüzde 32 toptan eşya yüzde 18’e dayanmış ve henüz tepe yapmamış tüketici enflasyonuyla hızla durgunluğa sürüklenen ekonomi bir arada. Grafikteki yaklaşık 15 yıllık görünüm Y-ÜFE ve TÜFE’deki kırılmayı gösteriyor. Enflasyon-kur ilişkisinin grafiğini versek benzer bir manzara oluşur. Kredi görünümü de ortada.

Otomatik yavaşlamaya yılın ilk ayından sonra işaret etmeye başlamıştık. Ancak kurdaki ani yükseliş enflasyon ve faizi de sarmal halinde yukarı taşıyınca zaten Fed faiz + bilanço etkisinin yaşanmaya başlandığı bir global fonlama ikliminde işler hızla değişti. Yapısal dengesizliğin yıllardan beri ima ettiği yavaşlama kontrollü bir yeniden dengelenme ve yumuşak iniş yerine tersine dönüşe ve sert inişe doğru gidiyor. 2001’den farklı olarak bu sefer borçlu olan kamu değil. Bu sefer reel sektör ve hane halkı borçlu; ayrıca Lehman sonrası ikinci likidite bolluğu döneminde –ilki Fed’in gecelik faizi 13 hamlede yüzde 6,25’ten yüzde 1’e indirmesiyle 2003-2008 arası yaşanmıştı- bankalar mevduat artışının çok üzerinde kredi verebildilerse bunun nedeni ucuz ve bol dış kaynağa erişebilmeleriydi. 2001 öncesi sorunun ağırlık merkezi bütçe açığındaydı. 2001 programının tasarımı bilanço dışı açık pozisyon taşıma teşviki verince ve denetim de olmayınca kriz bankacılık krizine (de) dönüşmüştü. Bu sefer sorun yaygın. Yaygın çünkü 2001 sonrası bütçe açığı (iç açık) yerini cari açığa (dış açık) bırakmakla kalmadı özel sektörün dövizle borçlanma imkânı arttı ve borcu hızla arttı. Hane halkının kullanılabilir gelirine oranla fazla borcu yoktu çünkü zaten kredi hacmi düşük olup tüketici kredileri bu düşük hacmin içinde de oransal olarak azdı. Konut, araç ve genel tüketici kredilerinin 2004’ten itibaren hızla artmasıyla birlikte hane halkı borcunun hane halkı gelirine oranı da yükseldi.

Şimdi ne olacak? Sert bir faiz artışının durgunluğu resesyona döndürme riski var. Üstelik standart bakış faiz artışının –piyasa zaten faizi artırdığı için- köşeli olması, merkez bankasının öne geçmesini önerir. Daha da ilginç olan faiz artırmanın tek başına yeterli olmadığı doğrusal olmayan, “eşik etkilerinin “olduğu modeller ve durumlar da söz konusu. Kur-faiz ilişkisi bu kadar basit değil yani. Öte yandan artırmamanın kur üzerindeki etkisi ve kurun da enflasyon (ve piyasa faizleri) üzerindeki etkisi dolayısıyla faiz artırmamanın da durgunluk + enflasyon sarmalını tescil etmesi riski var. Ortadan giderek iki tarafı dengelemeye çalışmanın ‘sinyal etkisi’ olumsuz olabilir; net mesaj yok anlamına gelebilir. Faiz dışı enstrümanların etkinliği düşük ve etki süresi de kısa görünüyor. Başka bir değişken lazım.