'Seçici kredi sıkılaştırması’nda hızlı sonuç

Yeni Merkez Bankası yönetiminin, enflasyonla mücadele stratejisi kapsamında kredi genişlemesinin önüne geçmek amacıyla temmuz sonunda resmen açıkladığı ‘seçici kredi sıkılaştırması’nın sonuçları erken alınmaya başladı.

Merkez Bankası Başkanı Hafize Gaye Erkan, 27 Temmuz’da 3’üncü enflasyon raporunun tanıtımına ilişkin yaptığı toplantıda, kredi genişlemesinin iç talebi körüklediği, beklentileri bozduğu, ithalatı ve cari açığı büyüttüğüne ve talebin arzdan hızlı büyümesinin enflasyonist sonuçlarına işaret etmişti.

Erkan, faiz artırımlarının yanı sıra, parasal sıkılaştırma kapsamında ‘seçici kredi sıkılaştırması’na giderek kredi genişlemesinin enflasyon üzerindeki etkilerini kontrol altına alacaklarını açıklamıştı.

Ve kredi hacmi daraldı

Merkez Bankası’nın ‘sıkılaştırma’ politikası hızlı sonuç verdi. Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK), bankacılık sektörü kredi hacmine ilişkin en son açıkladığı 11-18 Ağustos verilerine göre, başta tüketici kredileri ve bireysel kart borçlarından oluşan bireysel borçlanmada olmak üzere kredi genişlemesi, ağustos başından itibaren adeta durdu ve son hafta ise eksiye geçti.

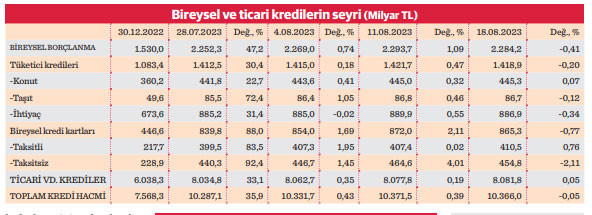

Bireysel borçların bakiyesi 28 Temmuz-4 Ağustos haftasında sadece yüzde 0,7 ve 4-11 Ağustos haftasında yüzde 1,1 artışla 2 trilyon 293,7 milyar lira olurken, 11-18 Ağustos haftasında ise yeni kullanımların geri ödemelerden az olması sonucu yüzde 0,41 azalarak 2 trilyon 284,2 milyar liraya düştü.

Böylece tüketici borçlarında genişleme, anılan haftada yerini azalışa bıraktı. Son haftada tüketici kredilerinde net 2,8 milyar, kart borçlarında ise 6,7 milyar liralık azalış yaşandı. 18 Ağustos’ta 8 trilyon 81,8 milyar lira olan ticari ve diğer kredilerde ise haftalık net artış 3 milyar lirada kalırken, toplam kredi hacmi yüzde 0,05 oranında 5,5 milyar lira küçülerek 10 triyon 366 milyar liraya geriledi.

İlk yedi aydaki rekor genişleme

Bankacılık sektörünün kullandırdığı tüketici kredileri ile kredi kartlarının toplamından oluşan bireysel borçlanma, 30 Aralık 2022-28 Temmuz 2023 arasındaki yedi aylık dönemde, yüzde 47,2 ile hızlı bir büyüme kaydederek 2 trilyon 252,3 milyar liraya ulaşmıştı.

Bu artışta da bu dönemde yüzde 88 büyüyerek 839,8 milyar liraya ulaşan bireysel kredi kartları ile yapılan taksitli ve taksitsiz alışverişler etkili olmuştu. Taşıt kredilerinin yüzde 72,4’le hızlı büyüdüğü bu dönemde ihtiyaç kredileri yüzde 31,4 artmış, konut kredilerindeki artış yüzde 22,7’de kalmış, toplam tüketici kredileri yüzde 30,4 artışla 1 trilyon 412,5 milyar liraya yükselmişti. Aynı dönemde ticari ve diğer krediler ise yüzde 33,1 artışla 8 trilyon 34,8 milyar lira olurken, toplam kredi hacmi yüzde 35 genişleyerek 10,3 trilyona ulaşmıştı.

Kredi faizleri 3 aydır artıyor

Kredi faizleri 3 aydır artıyor

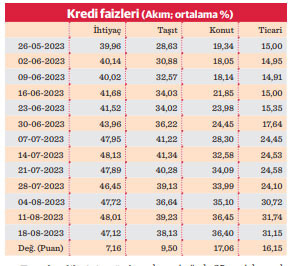

Öte yandan, yeni Merkez Bankası yönetiminin görev süresinde gerçekleşen üç PPK toplantısında politika faizi yüzde 8,5’ten yüzde 25’e çıkarılarak toplamda 1650 baz puan artırılırken, bankalar da kredi faizlerini seçimlerden bu yana rekor düzeyde yükseltti.

İhtiyaç kredilerinin 26 Mayıs’ta yüzde 39,96 olan ortalama faizi 18 Ağustos’ta yüzde 47,12’ye, aynı dönemde taşıt kredisi faizi yüzde 28,63’ten yüzde 38,13’e, konut kredisi faizi yüzde 19,34’ten yüzde 36,4’e yükseldi.

Bu dönemde ticari kredi faizleri de yüzde 15’ten yüzde 31,2’ye çıktı. Merkez Bankası’nın gösterge faiz ve bankaların kredi faizlerinde artırımları sürerken, parasal sıkılaştırma doğrultusunda kredi kartı işlemlerinde uygulanan faizler de yükseltildi. Özellikle nakit çekim işlemlerinde azami akdi faiz oranının yüzde 2,89’dan yüzde 3,57’ye çıkarılmasının, nakit avans kullanımı yoluyla artan bireysel borçlanmayı baskılaması bekleniyor.

Kaynaklar tüketim yerine üretime

Merkez Bankası, finansal kaynakların arz yerine tüketime yönelerek fiyat istikrarını bozmasını, seçici kredi sıkılaştırmasıyla engellemeyi amaçlıyor.

Faiz artırım kararları, miktarsal ve seçici kredi sıkılaştırma politikalarının net sonuçları ve olumlu etkilerinin kısmen 2023’ün sonunda ve özellikle enflasyonu düşürücü etkisinin 2024’ün ikinci çeyreğinde alınması hedefleniyor. Dezenflasyon sürecinin nihai hedefi ise kur istikrarı, iyileşen cari denge, mali disiplin, sermaye akımlarında kalıcı güçlenme ve artan rezervler olarak ifade ediliyor.

Bu süreçte enflasyonun ana eğilimi ve beklentilerin iyileşmesi beklenirken, 2025 sonrası ise istikrar döneminin başlangıcı olarak öngörülüyor. Enflasyondaki gerileme hızlandıkça ekonomide öngörülebilirliğin artacağı belirtiliyor. Yatırımlarda artış ve nitelikli büyümenin, enflasyonda kalıcı gerilemeye bağlı olduğu ifade ediliyor.

450-500 milyar TL sistemden çekilecek

27 aylık faiz indirimleri sürecinin ardından ilk kez haziran ayında artırıma giderek politika faizini anılan ay 6,5 puan artışla yüzde 15’e çıkaran Merkez Bankası, artırımlara devam ederek faizi temmuzda yüzde 17,5’e ve ağustosta yüzde 25’e çıkarırken, yeni yönetimin sadeleştirme kararları ile mevduat faizleri geriledi. Ancak Merkez Bankası, mevduat faizlerinin dolarizasyonu artırmayacak bir seviyede bulunmasını da önemsiyor.

TL likiditenin dengesini gözeterek, miktarsal sıkılaştırma yapmayı yeğleyen Banka, sistemde biriken fazla likiditeyi, zorunlu karşılıklar yoluyla sterilize etmeyi önceliyor. Merkez Bankası’nın uyguladığı politikalarla sistemden 450-500 milyar TL arasında likiditeyi çekmeyi planladığı belirtiliyor.