Sadeleşme ve yapısal uyum

TCMB gerekli adımları arka arkaya atıyor. Normalleşme ve sadeleşme yabancı tahvil-bono yatırımcısını kısmen ikna edebilir. Hisse senedi zaten ucuzluk temelinde hareket edecek ve şirket bilançoları bozulmadığı sürece kendisine ait ayrı bir dinamiği var. Enflasyonun çift hanede kalacağını ve yüzde 14-15 aralığında tepe yapacağını varsayarsak tarihi ortalamalara bakınca dolar/TL’de en fazla –yıl sonu için- 4,40’tan bahsedilebileceğini görürüz. Euro/dolar paritesini 1,22’de tutarak yıl sonu için 4,30 dolar/TL tahminiyle yıla başladığımı düşünürsem, yanılma payı çok yüksek. Ancak hareketin çok ani olduğunu ve ciddi bir köpük içerdiğini de dikkate almak lazım. Kur ne kadar geriler? Bu sadece faizle ve hatta sadece para politikasındaki başarılı sadeleşme adımlarıyla halledilebilecek bir konu değil. Para politikasına maliye politikasının da yardım etmesi gerektiği gibi böyle bir durumda da kurun en az enflasyon kadar artma potansiyeli varlığını koruyor. Enflasyonun yeniden tek haneye demir atması gerekiyor ve bunun olabilmesi için kurun stabilize olması esasen zorunlu koşul. Petrol fiyatından ve enerji bağlantılı ithalat fiyatlarından da enflasyonist etki geleceğini, ayrıca 2018’de cari açığın 2017’nin 47 milyar dolarından 10 milyar dolar kadar daha yüksek oluşmasının kesin gibi olduğunu da hatırlayalım. Reeskont adımları daha önce de başvurulan bir önlem. 4.20 dolar/TL ile kura bir alt sınır çizme sinyali meselesini geçelim. Hemen 4.20’’nin altına düşmesi herhalde beklenmiyor zaten. TL geri ödeme ve 4.20’den kur sabitleme rezervlerden fedakârlık yaparak ya kur riskine yer değiştirtmek ya da transfer yapmak anlamına geliyor. Böylece yerli şirketlerin döviz talebi azaltılabilir.

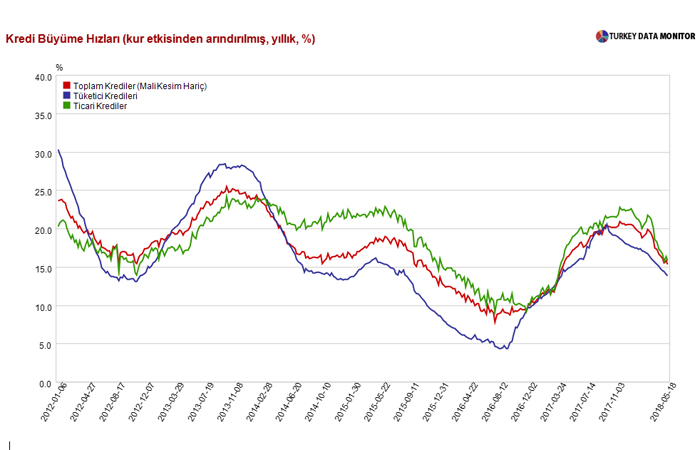

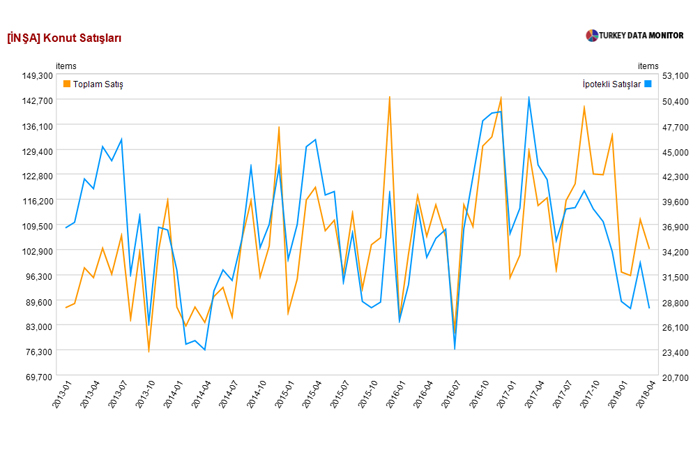

Ancak bunlar teşviklerle, kamu harcamalarının dolaylı etkileriyle ve özellikle kredi büyümesiyle dönen bir ekonomi için kalıcı önlemler değil. Bunlar yeterli olmayacak. Dış dünyadan akan bol/ucuz kaynakla ve bankaların/şirketlerin yurtdışı borçlanmalarındaki kolaylıkla şahlanan ve tüketici momentumuyla dönen bir ekonomi söz konusu. Sermaye oluşumunda ağırlık merkezini konut ve inşaata fazla kaydırmış bir modelden söz ediyoruz. Bunların değişmesi gerekiyor; üstelik yıllardan beri gerekiyor. Ancak gerek ‘taper tantrum’ dalgasının geçmesi gerek Fed’in faiz artırmakta ağır davranması gerek büyük merkez bankalarının bilanço küçültme adımlarını tuttukları tahvilleri içeride itfa ettirerek geleceğe ötelemeleri sayesinde son beş yıl boyunca idare edilebildi.

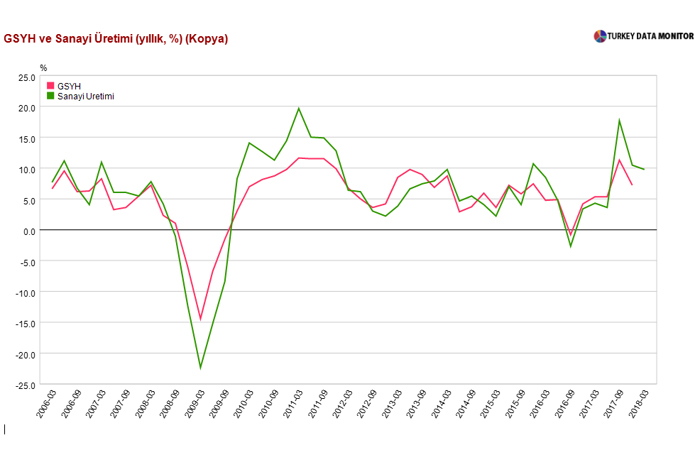

Bu arada ‘kalıcı durgunluk’ hipotezinden ‘yeni normalden’ ‘yeni nötre’ bazı açıklamalar ortaya atıldı. Ancak bunlar geçiciymiş. Gelişmiş Batı ekonomileri tıpkı 1929 sonrasında olduğu gibi –bazı yalpalamalardan sonra ki 1930’larda da öyle olmuştu- yaklaşık 10 yılda toparlandı. 2007 yazında ilk işaretini veren döngü bitiyor, global iş çevrimi tamamlanıyor. Şimdi artık bu konularda netlik var. Dünyada faizler artıyor ve gelişmekte olan piyasalara akacak likidite daralıyor. Bu iş birkaç ay daha gidebilirdi ama işte olan oldu. Geçen seneyi kredi garanti fonu + 28 hafta kesintisiz gelen portföy yatırımlarıyla atlattık ve hatta potansiyelin 2-2,25 puan üzerinde büyüdük. Üçüncü çeyrekten itibaren hem negatif baz etkisi geliyor hem momentum kaybı artık kesin gibi hem de zaten soğumaya gerek var. Otomatik olarak gerçekleşecek bir döngü, dinamik söz konusu. Müdahale/teşvik yoluyla bir çeyrek daha büyüyelim iki çeyrek daha ilerleyelim denirse sorun daha da belirginleşir. Günün sonunda iktisadi temeller, yapısal faktörler dediğimiz sürekli ertelenen ve üstü likiditeyle örtülen sorunlar gündeme gelir. Bu noktadan sonra mesele bunun nasıl olacağı, olup olmayacağı değil. Bırakalım piyasalar kendi kendilerine düzeltmeleri yapsınlar demek pek de olağanüstü bir çözüm olmaz. Daha düzenli ve planlı biçimde yapısal uyumun elzem olduğunu anlamak, anlatmak ve gereken programı tasarlamak şart. Zaman hızla akıyor.