Piyasalarda “faiz inerse” tartışması

Merkez Bankası’nın politika faizini yüzde 50’de sabit tuttuğu son toplantısında alanın karar metnindeki ifadeler aralık ayında faiz indirim sürecinin başlayacağı beklentisine yol açarken, bunun temel piyasa dinamiklerine olası etkileri ekonomi çevrelerinde tartışma yarattı.

Yüksek faizin ekonominin üretim ayağında yol açtığı fren etkisi nedeniyle bir süredir faiz indirimi sürecinin başlaması yönünde beklenti artarken, Merkez Bankası Para Politikası Kurulu (PPK), kasım ayı toplantısında da politika faizini yüzde 50’de sabit tutma kararı aldı. Böylece Banka, üst üste sekiz aydır politika faizini bu düzeyde tutmuş oldu. Merkez Bankası PPK, politika faizinin düzeyine ilişkin bir sonraki toplantısını 26 Aralık’ta gerçekleştirecek.

Aralık ayı toplantısından faiz indirimi kararı çıkması durumunda bunun piyasaları nasıl etkileyeceği, ekonomi çevrelerinde tartışılıyor. Program döneminde aşırı yükselen faizler nedeniyle risksiz cazip TL faize yönelen yatırımcının, aralık ayından itibaren düzenli biçimde faiz indirimi sürecinin başlayıp devam etmesi durumunda yeni yatırım araçlarının arayışına gireceği belirtiliyor.

Bu konuda genel kanıya göre beklenen gelişmelerin başında, özellikle son bir yılda revaçta olan mevduat başta TL cinsi finansal araçların cazibesinin azalması olasılığı geliyor. Bu da yatırımcıların döviz varlıklarına yönelmesine etki edecek bir faktör olarak değerlendiriliyor. Döviz talebinde hissedilir bir artış ise son dönemde reel olarak gerileyen döviz kurlarının yükselişe geçmesi anlamına geliyor.

Faiz indirimi sürecinde, değer saklama aracı olarak altına yatırımın güçleneceği, Borsa’ya yönelişin de artacağı, BIST’te yükseliş trendi yaşanabileceği belirtiliyor. Faizin getirisinin azalması ve kredi faizlerinin de düşmesi ile mevduattan çözülecek fonların gayrimenkul sektörüne yönelişi ile bu alanda da canlılık yaşanacağı öngörülüyor.

Enflasyonist beklentilerin kırıldığı noktada başlayacağı ifade edilen faiz indirim sürecinde temel piyasa göstergelerinin olası seyrine ilişkin öngörüler şöyle:

Döviz: Faizde yükseliş rallisi sürecinde, dövizden çözülen fonların cazip getirili TL enstrümanlara yöneliş furyası tersine dönebilir. Faizin düşmesi, TL cinsi yatırım araçlarının cazibesini azaltacağı için, döviz varlıklarına yönelişe neden olabilir. Döviz talebinde hissedilir bir artış, döviz kurlarını yükseltir.

Altın: Yatırım araçları arasındaki fırsat maliyetini değiştiren faiz düşüşü, altına yönelik yatırımcı ilgisini de artırır. Mevduat faizleri düştüğünde, yatırımcılar birikimlerini faiz getiren enstrümanlardan çekip, değer saklama aracı olarak altına yatırabilir. Küresel piyasalarda dolar üzerinden fiyatlandığı için kurdaki yukarı yönlü oluşabilecek hareketler de altın fiyatlarını yukarı iter.

Borsa: Faizlerin düşmesi, şirketlerin borçlanma maliyetlerini de düşürerek kârlılık beklentilerini artırır, yatırımcılarda risk alarak Borsa’ya yönelmeyi teşvik eder. Geçen yıl özellikle küçük yatırımcıların yoğun halka arzlara katılımının etkisiyle yükselen, sonrasında sönen Borsa’ya ilgisi yeniden canlanabilir. Faizde düşüş sürecinin başlaması, Borsa’da yükseliş trendi getirebilir.

Mevduat: Mevduat faizlerinin özellikle geçen yıl son çeyrekten itibaren yükselişe geçmesi ile rekor düzeylere ulaşan faiz getirisinin cazibesiyle birikimler büyük oranda dövizden TL mevduata yöneldi. Faiz oranlarının yeniden düşmesi mevduatın cazibesine azaltır, tasarruf sahiplerini önemli bir oranda döviz, altın ve gayrimenkul gibi araçlara yöneltir.

Gayrimenkul: Yükselen kredi faizleri ve sıkılaştırma önlemlerinin etkisiyle konut kredisi kullanımının zorlaşması nedeniyle gayrimenkulde yaşanan durgunluk yerini canlanmaya bırakabilir. Son iki ayda faiz indirimi sürecinin başlayacağı beklentisi ile özellikle “yatırımcı tip” alıcıların yeniden sektöre yönelmesi sonucu konut satışlarında başlayan yükseliş trendi de bunun işaretini veriyor. Ancak önceki deneyimlerden hareketle, kredi faizlerinin düşmesi ile birlikte konut fiyatlarının da yükselişe geçeceği bekleniyor.

Tüketim: Yüksek faiz döneminde ekonominin üretim ayağında frene basılırken, tüketim eğilimi canlılığını korudu. Sanayinin enerji başta girdi ithalatının ve alınan önlemlerle altın ithalatının düşmesi cari açığı küçültürken, tüketim malı ithalatı ve kısıtlanan kredilere karşılık giderek kredi kartına binen iç tüketimdeki canlılık enflasyonla mücadeleyi de geciktirdi. Faizlerin düşmesi, kredi kanallarına daha fazla başvurulması yoluyla iç talebi canlandırarak enflasyonist etkiye yol açabilir.

Baskılı faizden yüksek faize

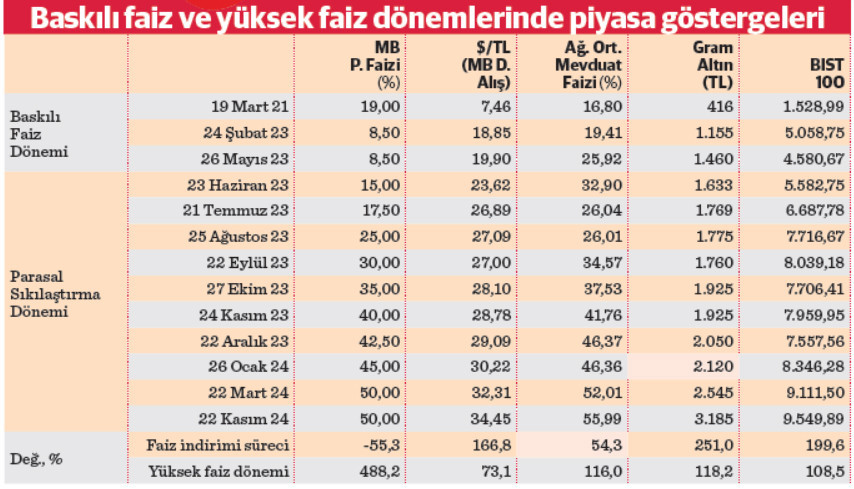

Önceki ekonomi yönetim döneminde “baskılı faiz” politikası ile Mart 2021-Şubat 2023 arasında yüzde 19’dan yüzde 8,5’e kadar düşürülmüş olan Merkez Bankası politika faizi, yeni yönetimin iş başına geldiği Haziran 2023’e kadar bu düzeyde kalmıştı. Enflasyonda ve kurlarda hızlı yükseliş yaşanan bu dönemde dövize hücumu kırmak için dövize endeksli bir enstrüman olan kur korumalı mevduat (KKM) mekanizması icat edilmiş, ancak ödenen kur farkları dolayısıyla bunun kamu maliyesine faturası ağır olmuştu.

Geçen yıl haziran başında göreve gelen yeni ekonomi yönetimi, parasal sıkılaştırmaya dayalı ekonomik programı başlatırken, baskılı faiz politikasına son verdi. Merkez Bankası ilk artırımını 23 Haziran’da yaptı ve politika faizini yüzde 15’e, izleyen dokuz aylık dönemde de sürekli artırarak bu yıl martta yüzde 50’ye kadar yükseltti. Parasal sıkılaştırma esaslı ekonomik programın uygulandığı dönemde aşırı yükselen faizlerin etkisiyle piyasadaki fonlar ağırlıkla TL mevduata kayarken, dövize azalan talep nedeniyle kurlarda hareket yavaşladı, nominal artışı enflasyonun çok altında kalarak reel olarak geriledi.

Aralıkta indirim olacak mı?

Yüksek faizin ekonominin üretim ayağında yol açtığı fren etkisi nedeniyle bir süredir faiz indirimi sürecinin başlaması yönünde beklenti artarken, Merkez Bankası Para Politikası Kurulu, en son kasım ayı toplantısında da politika faizini yüzde 50’de sabit tutma kararı aldı. Böylece Banka, üst üste sekiz aydır politika faizini bu düzeyde tutmuş oldu. Karar metninde “Enflasyon beklentileri ve fiyatlama davranışları iyileşme eğilimi sergilemekle birlikte, dezenflasyon süreci açısından risk unsuru olmaya devam etmektedir” denildi ve “Aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar” sıkı para politikası duruşunun sürdürüleceği vurgulandı.

Karar metninde yer alan olası “maliye politikasının katkısı”na ilişkin vurgu ise ekonomi çevrelerinde 3 Aralık’ta belli olacak kasım ayı enflasyonunun düşük gelmesi durumunda aralıkta “faiz indirimi sinyali” olarak yorumlandı. Ancak ekonomi ve iş çevreleri hem aralıkta indirim olasılığı hem de bunun uygun zamanlama olup olmadığı konusunda ikiye ayrılmış bulunuyor. Türkiye İhracatçılar Meclisi (TİM) Başkanı Mustafa Gültepe, yüzde 50 faiz oranıyla yatırım, üretim, istihdam ve nihayetinde ihracatın artırılmasının zor olduğunu bildirirken, TÜSİAD Yönetim Kurulu Başkanı Orhan Turan’dan “Erken göreceğimiz bir faiz indirimi yakaladığımız başarının zedelenmesine neden olabilir” açıklaması geldi. Faiz indirimi için temel şart olan piyasaların “enflasyonun düşeceğine inancı”nın henüz oluşmadığı görüşü ağırlıkta bulunuyor. Hâkim görüş, enflasyon beklentileri öngörülen düzeylere gelmeden faiz indirimi sürecinin başlatılmasının şu ana kadarki mücadeleyi boşa çıkaracağı yönünde.