Piyasalar “anomali” karşısında yön arıyor

Geçtiğimiz hafta sizlere bu köşede Fiyatlamalarda yeni hikayelere ihtiyaç olabilir başlığı altında piyasaların kendi içerisinde yaşadığı çıkmazlardan ve gelecek dönemdeki konu başlıklarından bahsetmiştim. 13-17 Şubat haftası işlemleri tam da bu kapsamda değerlendirilebilecek bir örnek olarak karşımıza çıktı. Yön arayışları bir adım öne çıkarken, gerçekleşen makro veriler ile piyasa fiyatlamaları arasındaki makasın nasıl kısa bir süre içerisinde yeniden açıldığını da işlemler kanalı üzerinden tecrübe edindik.

Bu yıl okuyacağınız her üç araştırma raporundan bir tanesi mutlaka “küresel enflasyonun yükselişi” içeriğine dayanacak. Sıklıkla bu ihtimal karşısında yatırımcıların nasıl bir tavır takınması şeklinde senaryolar sıralanacak, örnek fiyatlama modelleri paylaşılacak.

Bilindiği üzere Mayıs 2013 tarihinden bu yana dünya üzerinde Amerikan dolarının yeniden fiyatlanma süreci içerisindeyiz. Dönemin Fed Başkanı Bernanke’nin yaptığı açıklama ile başlayan süreç, Aralık 2015 ve 2016 dönemlerinde atılan faiz adımları ile devam etti. Geçen zaman dilimi içerisinde gelişmiş ve gelişmekte olan ülke para birimlerinde ciddi değer kayıpları gözlendi. Öyle ki, diğer koşulların sabit olmadığı ortam varsayımı altında, euro/dolar paritesinde 1.00 seviyelerine dayalı senaryolar yüksek sesle dile getirildi, getirilmeye de devam ediyor. ABD kaynaklı küresel para politikalarının belirlenme sürecinde en önemli tema krizden çıkış başlığını takiben enflasyon hedefinin orta ve uzun vadede tutturulması üzerine kuruluyor. Söz konusu hedefleme ABD, Euro Bölgesi ve Japonya’da yıllık %2’lik gerçekleşme üzerinden tanımlanıyor.

Emtia grubu ürünlerinin fiyatlarında yaşanan sert düşüş ve küresel krizin ikincil etkilerinin talep kanalı üzerinden etkili olması ile birlikte 2015 yılı genelinde global anlamda düşük enflasyon hatta yer yer deflasyon konusunu tartıştık. Ancak, geçtiğimiz yılın ilk çeyreği itibarıyla petrol fiyatları başta olmak üzere emtia grubu fiyatlarında yeniden yukarı yönde hareketliliğin başlaması, Çin’de uzun bir süredir gündemde olan üretici fiyatları enflasyonunun eksi seyretmesi durumunun terse dönmesi ve maliyet enflasyonu ihracının yeniden gündeme gelmesi ile birlikte bir kez daha “enflasyona dayalı para politikaları” odaklı tartışmaları izliyoruz.

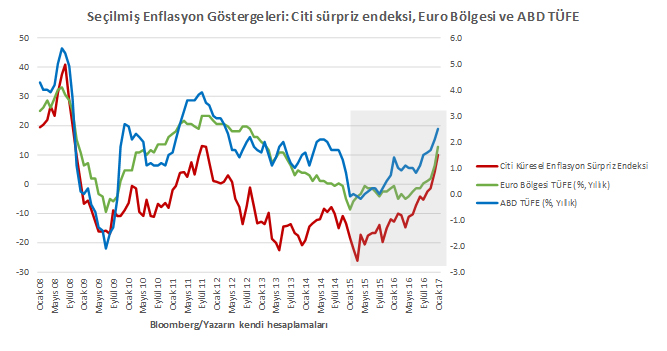

Aşağıdaki grafik Citi tarafından hazırlanan küresel enflasyon sürpriz endeksi, ABD ve Euro Bölgesi yıllık enflasyonlarından oluşuyor. Net bir şekilde görüldüğü üzere, hem beklenen ve gerçekleşen enflasyon rakamları arasında küresel çapta yukarı yönlü bir sürpriz söz konusu, hem de ABD ve Euro Bölgesi’nde manşet enflasyonun yeniden hareketlenmesi. Burada piyasaların terste kaldığı noktalar ise; yukarı hareketliliğin ağırlıklı emtia fiyatları kaynaklı olduğu, genele yayılmadığı ve çekirdek enflasyon göstergelerinin dikkate alınması gerektiği.

Geride bıraktığımız hafta tam da bu eksende fiyatlamalara neden oldu. ABD’de manşet enflasyon gerçekleşmeleri piyasa beklentisinin üzerinde takip edilirken, çok kısa bir zaman dilimi içerisinde tahvil faizleri yukarı yönde hareketlendi, ABD doları değer kazandı, gelişmekte olan ülke kurları olumsuz etkilendi. Ancak gerek yukarıda özetlemeye çalıştığım tartışmalar kaynaklı, gerekse de ekonomik veri takvimi açısından kısır bir süreçten geçmemiz nedeniyle ağırlıklı fiyatlama eğilimi olumsuzu görmekten ziyade yatay-olumlu şekilde korundu ve işlemler tersi yönde ivmelendi. Bu da yatırımcıların çoğunluğunda kafa karışıklığına neden oldu.

Anlaşılan o ki, Şubat ayının diğer iş günlerinde de buna benzer seansları izlemeye devam edeceğiz. Mart ayı ise yoğun veri takvimi ve bahar dönemi gelişmeleri ile yeniden ekran başından kalkmakta zorlandığımız seanslara neden olacak. Fed’in Mart ayı FOMC toplantısı öncesinde küresel risk algısının bozulduğunu görmemiz olası. Her ne kadar veriler sonrasında görüntü çok kısa bir süre içerisinde terse dönmüş olsa da piyasa işlemcilerinin faiz artışı konusunda beklentilerini yansıtan kalemlerde yukarı yönde seyir gözlendi. Yılın ilk çeyreğini bitirmeye hazırlanacağımız günlerde yurtiçinde de çift hane enflasyon riskini biraz daha yüksek sesle tartışmaya başlayabiliriz. Nisan ayında ise gündem referandum olacak. Dışarıda Fransa seçimleri odak noktasında kalmayı sürdürecek; anketler ve olası sonuçlar izlenecek.

Ekran başında piyasa gelişmelerini izleyenler, işlem yapanlar, ve izlediklerinden yorum çıkarmaya çalışanlar için “anomali” dolu günler yaşıyoruz. Mevcut sükunetin sürdürülebilirliği konusunda ihtiyatlılığı elden bırakmadan trendin karşısına geçmemek en akıllıcası. Çoğu zaman da “mantıklı bir yanıt aramak” kavramından uzaklaşmak gerekiyor. Kısa vadeli açık pozisyonlar her daim yakından izlenmeli ve hedge mantığı göz önünde bulundurulmalı. Belli ki yatay-olumlu süreç makro verilerin ciddi anlamda tartışıldığı dönemlere dek korunmak istenecek.