Parasal genişleme en çok kredi kartından

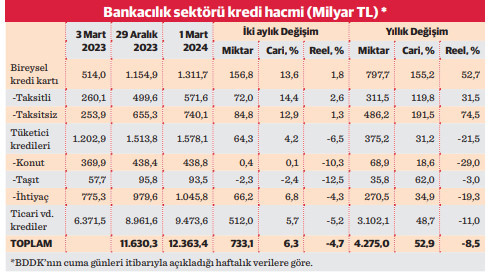

Merkez Bankası bazı kredilerde aylık büyüme sınırını yüzde 2’ye düşürürken, bireysel kart borçları ocakta yüzde 8, şubatta yüzde 5,8 olmak üzere ilk iki ayda yüzde 13,6 oranında net 156,8 milyar lira arttı.

Merkez Bankası, enflasyonla mücadele doğrultusunda parasal sıkılaştırma adımı olarak ticari kredi ve ihtiyaç kredisinde aylık büyüme sınırını yüzde 2’ye düşürürken, ekonomide parasal genişlemeye asıl, rekor hızla artan bireysel kredi kartı borçlanmasının yol açtığı belirlendi.

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre, 2023 yılı boyunca yüzde 158,6 oranında artarak son iş günü olan 29 Aralık’ta 1 trilyon 154,9 milyar liraya ulaşan bireysel kredi kartı borç bakiyesi, bu yılın ilk iki ayında da hızla büyümeye devam etti.

Kredilere aylık yüzde 2 büyüme sınırı gelirken; BDDK’nın cuma günleri itibarıyla açıkladığı haftalık verilere göre söz konusu borçlar, 29 Aralık 2023-2 Şubat 2024 arasındaki yaklaşık bir aylık dönemde yüzde 8’le, tüketici fiyatları (TÜFE) bazında ocak ayında yüzde 6,7 olan enflasyonun üzerinde artış kaydetti. Şubat ayında da aylık enflasyon yüzde 4,53 olurken, bireysel kart borçları 2 Şubat-1 Mart arasındaki bir aylık dönemde yüzde 5,2 büyüdü.

Böylece bireysel kart borçları, bu yılın ilk iki ayında kümülatif bazda cari olarak yüzde 13,6 oranında 156,8 milyar lira büyüyerek 1 trilyon 311,7 milyar liraya ulaştı. Ocak-şubat döneminde yüzde 11,54 olan enflasyondan arındırıldığında bu dönemde kart borçlarının reel bazda yüzde 1,8 büyüdüğü belirlendi.

İki aylık dönemde taksitli kart borçları cari olarak yüzde 14,4 oranında 72 milyar liralık artışla 571,6 milyar; taksitsiz borçlar da net 84,8 milyar lira ile yüzde 12,9’luk cari artışla 740,1 milyara ulaştı. Yılın ilk iki ayında reel bazda taksitli bireysel kredi kartı borçları yüzde 2,6, taksitsiz borçlar da yüzde 1,3 arttı.

Bir yıl öncekinin 2,6 katı

Bireysel kredi kartı borç bakiyesinde son bir yıldaki artış ise yüzde 155,2’ye ulaştı. Geçen yıl aynı tarihlerde 514 milyar lira olan söz konusu borçlar 1 Mart 2024 itibarıyla 797,7 milyar lira daha fazla olmak üzere bunun yaklaşık 2,6 katı düzeyinde bir büyüklük oluşturdu.

Tüketici ve ticari kesime kullandırılan kredilerdeki büyümenin enflasyonun altında kaldığı son bir yılda yüzde 67,07 olan yıllık TÜFE artışı ile indirgendiğinde bireysel kart borçlarında yüzde 52,7 ile rekor düzeyde bir “reel” artış olduğu dikkati çekti.

Kredilerde reel daralma

Son bir yılda taksitli kart borçları cari olarak yüzde 119,8, reel bazda yüzde 31,5 artarken, tüketicilerin asgari tutarını ödeyerek kalan borcu devretme yöntemine giderek artan oranda başvurduğu taksitsiz borçlarda yüzde 191,5’lik cari ve yüzde 74,5’lik reel büyüme yaşandı.

Son bir yılda taksitli bireysel kredi kartı borçlarının bakiyesi net olarak 311,5 milyar, taksitsiz borçlar da 486,2 milyar lira arttı. Merkez Bankası’nın aylık büyüme sınırını 29 Mart’tan geçerli olmak üzere aşağı çektiği ihtiyaç kredileri ile ticari krediler ve diğer kredilerde ise zaten reel bazda daralma yaşanıyor. 2023 sonu ile 1 Mart 2024 arasındaki iki aylık dönemde toplam tüketici kredilerinin hacmi cari olarak yüzde 4,2 ile enflasyonun çok altında bir artış kaydetti.

Bu dönemde 64,3 milyar lira artan tüketici kredileri 1 trilyon 578,1 milyar lira oldu. Enflasyonla indirgendiğinde söz konusu kredilerde reel olarak yüzde 6,5 daralma olduğu görüldü. 1 Mart itibarıyla tüketici kredilerinin 1 trilyon 45,8 milyarını ihtiyaç, 438,8 milyarını konut ve 93,5 milyarını taşıt kredileri oluşturdu. İki ayda cari olarak yüzde 6,8 artan ihtiyaç kredisi hacmi reel bazda yüzde 4,3 daraldı.

Aynı dönemde cari olarak sadece yüzde 0,1 artış gösteren konut kredilerinde reel daralma yüzde 10,3; cari olarak da yüzde 2,4 azalan taşıt kredilerindeki reel daralma da yüzde 12,5 oldu. Bankacılık sektörü toplam kredi hacminin en büyük bölümünü oluşturan ticari ve diğer krediler de benzer bir seyir izledi.

2023 sonundan bu yana 512 milyar liralık net artışla 9 milyar 473,6 milyar lira olan söz konusu kredilerde iki aylık cari genişleme yüzde 5,7 olurken, reel bazda yüzde 5,2 daralma yaşandı. Son bir yılda ise toplam tüketici kredileri cari olarak yüzde 31,2, ticari ve diğer krediler de yüzde 48,7 ile enflasyonun altında artışlar kaydetti. Yıllık bazda toplam tüketici kredilerinde yüzde 21,5, ticari ve diğer kredilerin hacminde de yüzde 11 daralma meydana geldi.

Kartla harcama neden artıyor?

Son dönemde kredi kartı harcamalarında yaşanan rekor büyümede, enflasyondaki yükselişe/hayat pahalılığındaki artışa bağlı olarak mevcut gelirleri geçim için yetersiz kalan sabit gelirli yurttaşların zorunlu ihtiyaçlarını karşılamada kredi kartına daha fazla başvurmasının etkili olduğu belirtiliyor.

Tüketicilerin her ay gelen ekstredeki borcunun asgari ödeme tutarı kadarını ödeyip, faiz maliyetine katlanarak kalanını gelecek dönemlere devretmesi de kart borçlarındaki büyümeye ivme kazandırıyor. Tüketici Birliği Federasyonu’nun yaptığı bir araştırma aylık kart borcunda sadece asgari tutarı ödeyenlerin sayısının hızla arttığını ortaya koyuyor. Dolaşımdaki sayısı ülke nüfusunu fazlasıyla aşan kredi kartlarının, kullanım alanının da yaygınlaştığı, artık semt pazarlarında bile kullanılır hale geldiğine işaret ediliyor.

Kredilerde ilave sıkılaştırma

Para Politikası Kurulu’nun 22 Şubat toplantı özetinde yer alan "Enflasyon görünümünde belirgin ve kalıcı bir bozulma öngörülmesi durumunda para politikası duruşu sıkılaştırılacaktır.

Kredi büyümesi ve mevduat faizinde öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizması desteklenecektir" ifadeleri, Banka’nın 6 Mart tarihli duyurusu ile somutlaştı. Kredi büyümesine dayalı menkul kıymet tesisi kapsamında, TL ticari kredilerinde yüzde 2,5 ve ihtiyaç kredilerinde yüzde 3 olan aylık büyüme sınırları yüzde 2’ye düşürüldü, taşıt kredilerinde ise sınır yüzde 2 olarak korundu.

Duyuruda, kredi büyüme sınırlarına ilişkin uygulamanın etkinliğini artırmak amacıyla menkul kıymet tesisine ek olarak, kredi büyümesine dayalı zorunlu karşılık tesis edilmesine yönelik çalışmaların devam ettiği bildirilerek, "Ayrıca, parasal aktarım mekanizmasının güçlendirilmesine yönelik ilave adımlar üzerinde çalışılmaktadır" denilmişti.

Banka’nın 7 Mart 2024 tarihli Resmî Gazete’de yayımlanan Zorunlu Karşılıklar Hakkında Tebliğ’de değişiklik yapan tebliği ile de bu sınırlara uymayanlara yaptırım getirilerek; belirlenen kredilerin aylık yüzde 2 büyüme oranını aşan kısmı için TL cinsinden zorunlu karşılıkların 1 yıl süreyle bloke olarak tutulacağı bildirildi.

Kredi kartına da önlem bekleniyor

Öte yandan parasal sıkılaştırma kapsamında kredi kartı harcamalarına da sınırlama ve yeni önlemler bekleniyor. Merkez Bankası Başkanı Fatih Karahan, kredi kartı harcamalarındaki yükselişi takip ettiklerini, bu konu ile ilgili düzenleme yapılması gerektiğini düşündüklerini açıklamıştı. Birkaç yöntem üzerinde çalışmaların sürdüğünü açıklayan Karahan, belli bir aşamaya geldiğinde bunun kamuoyuyla paylaşılacağını bildirmişti.

Halen asgari ödeme tutarı, limiti 25.000 TL altında olan kredi kartları için yüzde 20, limiti 25.000 TL üzerinde olan kartlar için de yüzde 40 olarak uygulanıyor. Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) kredi kartları limitlerine ve asgari ödeme oranlarına yönelik yeni düzenlemeler getireceği, bu kapsamda 15 bin TL limite kadar olan kredi kartlarında asgari ödeme tutarının yüzde 25’ten yüzde 30’a çıkarılacağı da basına yansımıştı.

Karta sınır ekonomiyi nasıl etkiler?

Enflasyonla mücadele kapsamında Merkez Bankası’ndan kredi kartıyla alışverişe yönelik sınırlayıcı önlemler beklenirken, bunun etkilerine ilişkin olarak ekonomi çevrelerinde farklı görüşler dillendiriliyor.

Bir kesim, enflasyondaki artışta temel belirleyici olan iç tüketimin kontrolü ve ekonominin soğutulması için bu önlemleri gerekli görürken, diğer kesim ise kartlı yaşamın baskılanması ile yapısal sorunların çözülmeyeceğini, hatta sert yaptırımların sorunu daha da derinleşeceğini öne sürüyor. Karşıt görüş, ekonomi yönetiminin parasal sıkılaştırma kapsamında kart kullanımını zorlaştırmasının piyasada satın almaları doğrudan etkileyeceği, enflasyonu düşürmek için doğru politikanın tüketimi kısmak olmadığı temeline dayanıyor.

Devletin vergi gelirlerinin yüzde 60’ın üzerindeki bir bölümünün KDV, ÖTV gibi tüketimden alınan dolaylı vergilerden sağlandığına işaret edilerek, tüketimin yavaşlamasının aynı zamanda vergi gelirlerinde düşüş ve büyümede yavaşlamayı beraberinde getireceği vurgulanıyor. İç tüketimi baskılayacak sert önlemlerin ekonomide kayıt dışılığı ve takibe düşen alacakları artıracağı da karşı görüşler arasında yer alıyor.