Para Politikası Kurulu toplantısının ardından

TCMB Para Politikası Kurulu (PPK) dün yılın on birinci toplantısını yaptı ve politika faizini, beklentilerin üzerinde 500bp artırarak %40’a taşıdı. Böylece Haziran 2023’ten bu yana politika faizi 31.5 puan artmış oldu. Son alınan PPK kararının faizler üzerindeki etkilerini hemen göremeyiz fakat şimdiye kadar neler olduğunu incelemekte fayda var.

Atılan adımlar sonrasında TCMB’nin yayınladığı verilere göre ticari kredi faizleri Haziran ayındaki %15 seviyesinden %52’ye yükseldi. Konut kredisi faizleri %18’den %42’ye, taşıt kredisi faizleri %30’dan %46’ya, ihtiyaç kredisi faizleri %40’tan %60’a yükseldi. Elbette bu faiz oranlarından ziyade beklenen enflasyondan arındırılmış reel faiz verileri üzerinden analiz yapmak daha sağlıklı.

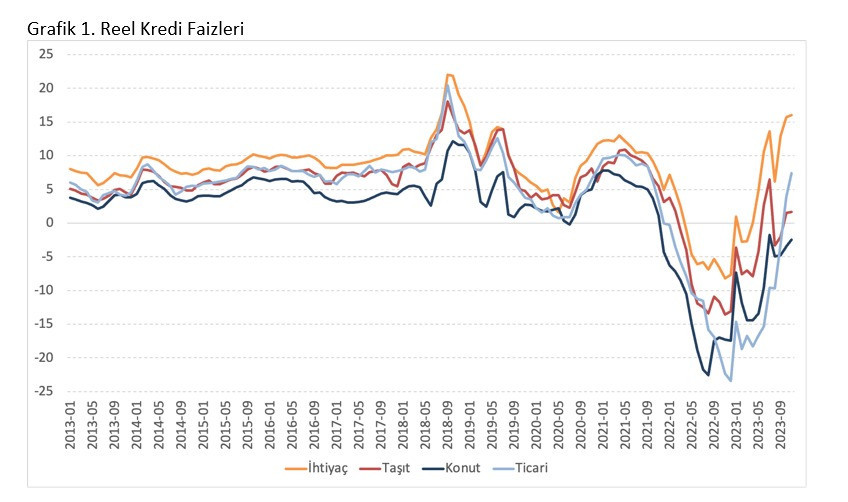

TCMB beklenti anketinden elde edilen 12 aylık TÜFE beklentileri ile reelleştirilmiş faiz oranlarını Grafik 1 gösteriyor. Gelinen noktada ihtiyaç kredisi %16 ile en yüksek reel faize sahip. Ticari reel faiz oranı Aralık 2022’deki eksi %23’lük seviyesinden artı %7.4’e yükseldi.

TCMB beklenti anketinden elde edilen 12 aylık TÜFE beklentileri ile reelleştirilmiş faiz oranlarını Grafik 1 gösteriyor. Gelinen noktada ihtiyaç kredisi %16 ile en yüksek reel faize sahip. Ticari reel faiz oranı Aralık 2022’deki eksi %23’lük seviyesinden artı %7.4’e yükseldi.

Taşıt kredisi reel faizi %1.65, konut kredisi eksi %2.4 seviyesinde. Artan kredi faizlerinin kredi talebini önemli ölçüde azalttığını gözlemleyebiliyoruz. Toplam kredilerin kur etkisinden arındırılmış, 13 haftalık yıllıklandırılmış büyüme oranının Mayıs ayındaki %61 seviyesinden mevcut durumda %22’ye gerilemesi kredi büyümesindeki beklenen yavaşlamayı net bir şekilde gösteriyor.

Son 500bp’lik artışın mevduat faizlerini daha yukarı taşıyacağı ve TL tasarrufların cazibesini bir miktar daha artıracağı söylenebilir. PPK metninden anladığımız kadarıyla faiz artışlarının sonuna yaklaşıyoruz. Dolayısıyla Aralık ayında bir faiz artışı daha bekleyebiliriz. Bu artışın 250-500bp aralığında olması makul bir senaryo olarak duruyor.

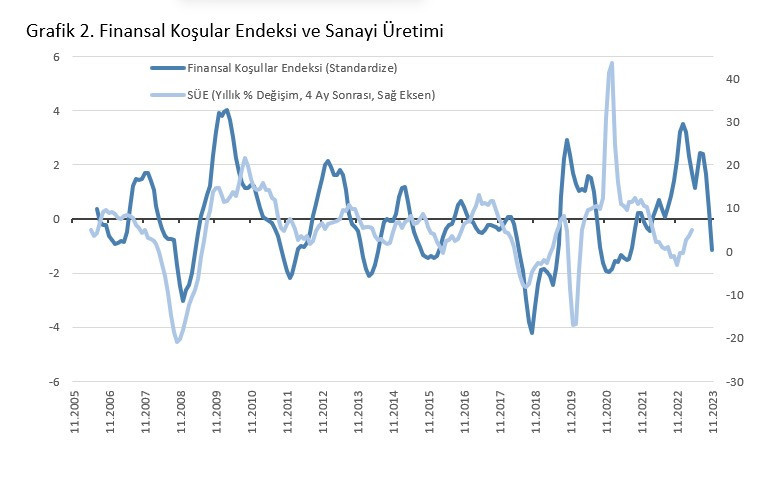

Finansal koşulların sıkılığını sadece reel faizler üzerinden değerlendirmek kısıtlı bir bakış açısı olur. Bu yüzden finansal koşulların ne kadar sıkı ya da gevşek olduğunu takip edebilmek amacıyla çeşitli göstergeler kullanılarak “finansal koşullar endeksi” üretiliyor.

Türkiye için bu endeksi üretenlerden birisi Bahçeşehir Üniversitesi, Finansal Araştırma ve Uygulama Merkezi. Çeşitli makro-finansal göstergeler kullanılarak hesaplanan bu endeksin Kasım ayı içerisinde sıkılaştırıcı bölgeye geçtiğini gözlemliyoruz (Grafik 2). Enflasyon ile mücadele açısından bu önemli bir gelişme.

Pandemi dönemi ve sonrasında uygulanan makroihtiyati politikalar nedeni ile finansal koşullar ve üretim arasındaki ilişki kopmuştu. Haziran ayı sonrasında atılan normalleşme adımları ile finansal koşullar ile ekonomik aktivite arasındaki ilişkinin tekrar güçlendiğini söyleyebiliriz. Diğer taraftan, finansal koşulların sıkılığı geçmiş dezenflasyonist dönemlere nazaran düşük. Son politika faizi artışı ile birlikte finansal koşulların bir miktar daha sıkılaşacağını söyleyebiliriz.

Aralık ayında atılacak adım ve sonrasında likidite politikası ve makroihtiyati politikalarda yapılacak “ince ayarlar” ile finansal koşullarda sıkılığın zirvesinin Mart 2024 sonrasında görülmesi kuvvetle muhtemel. Nitekim son Enflasyon Raporu’nda da çıktığı açığının bu tarihten sonra negatif bölgeye geçtiğini görmüştük.

Aralık ayında atılacak adım ve sonrasında likidite politikası ve makroihtiyati politikalarda yapılacak “ince ayarlar” ile finansal koşullarda sıkılığın zirvesinin Mart 2024 sonrasında görülmesi kuvvetle muhtemel. Nitekim son Enflasyon Raporu’nda da çıktığı açığının bu tarihten sonra negatif bölgeye geçtiğini görmüştük.

TCMB politika faizi kararı dışında iki karar daha yayınladı. Bunlardan ilki “ihracat ve döviz kazandırıcı hizmetler reeskont kredilerinde toplam faiz maliyetine üst sınır getirilmesi”. Bu kararın temel amacı ihracatı teşvik etmek elbette. Fakat konunun diğer bir boyutu da TL’nin reel değerlenmesine ilişkin.

Eğer önümüzdeki aylarda reel olarak değerlenirse bu durum ihracatçı şirketler açısından rekabet dezavantajı yaratacak. Bu kararlar kur kaynaklı rekabet dezavantajlarının bir miktar da olsa telafi edilmesi amaçlanıyor. İkinci karar ise “kredi kartı azami faiz oranları ve üye işyeri azami komisyon oranlarında Aralık ayında değişiklik yapılmayacağı” yönünde.

Bu kararın temel amacı da para politikasının gelirler üzerinde yaratacağı bazı olumsuz etkileri ortadan kaldırmak. Özellikle düşük gelir grubunun kredi kartı azami ödemelerini gerçekleştirdiğini biliyoruz. Artan faiz ortamında kredi kartı borçlarının geri ödenememesi sorunu ile karşılaşmamak için TCMB hem düşük gelir grubunun harcama gücünü hem de finansal istikrarı destekleyici bir adım attı.

Aralık ayında bir faiz artışı daha yapılacağı beklentimizi belirtmiştik. TCMB’nin sonraki dönemde iletişim kanalıyla enflasyon karşısındaki “şahin” duruşunu sürdürmesini ve politika faizi açısından “bekle gör” politikası izleyeceğini düşünüyoruz. Diğer taraftan bu beklenti TCMB’nin bu dönemde hiçbir şey yapmayacağı anlamına gelmiyor. İnce ayar olarak adlandırabileceğimiz adımlar devam edecektir. Özellikle likidite politikası ile ilgili adımların gelmesi beklenir.

TCMB politikaları açısından önümüzdeki dönemde takip edilmesi gereken bir diğer önemli konu da “Para ve Kur Metni” dokümanının içeriği olacak. Her yılın Aralık ayı içerisinde açılanan bu metin 2024 yılında uygulanacak politikalar hakkında bize daha çok bilgi verecek.