Moody’s not indirimi geçelim, bir an önce evimizin önünü süpürelim

Cuma günü kredi derecelendirme kuruluşu olan Moodys Türkiye kredi notunu bir alt basamağa düşürmesiyle başlayan tartışmalar hız kesmeyecek gibi. Dünya çapında 100 ün üzerinde değerleme yapan firma bulunuyor, ama bunlardan en çok bilinen 3 firma S&P, Fitch ve Moody’s. Bu kuruluşları ön plana çıkaran ana sebepler bir ülkeye yatırım yapacak fonların, şirketlerin ve kişilerin bu kuruluşların verdikleri nota göre yatırım kararı vermeleri. Biz zaten bu kurumla çalışmıyoruz bize neden not veriyorlar söyleminin doğru olmadığını görebiliriz.

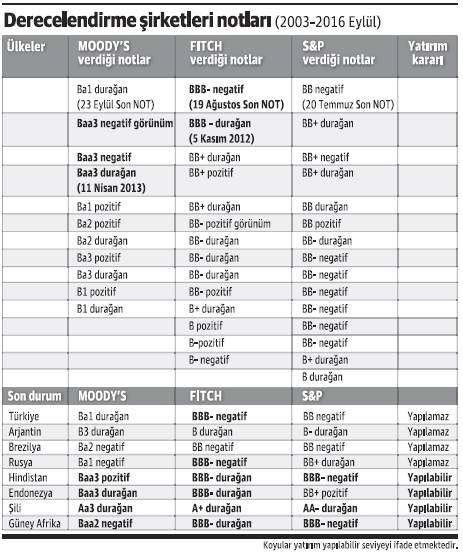

Üç firma piyasada en çok tanınan kuruluşlar, yatırım yapacak kişi ve kurumların %95’ini bu kurumlar aracılığıyla yapılıyor. Moody’s %40, S&P %40, Fitch ise %15 pazar payına sahip. Bu üç kuruluştan en az ikisinden geçer not almadığınız zaman kredi alırken ödeyeceğiz faiz oranları yükseliyor, yatırım fonlarının bir kısmı ülkeden çıkıyor veya yatırım için gelmiyor. Kredi derecelendirme kuruluşlarından ilk notu 4 Mayıs 1992 de S&P den BBB durağanla, Şu anki not skalamızın 3 basamak üstünde yatırım yapılabilir seviyede 5 Mayıs 1992 de Moody’s ise Baa3 Cuma günü düşürülmemiş yatırım yapılabilir not la başlıyor. Moody’s ten 1992-2016 döneminde aldığımız en yüksek not seviyesi. 1992 yılında yatırım yapılabilir seviye ile başladık.1994 yılında yatırım yapılabilir seviyesini kaybettik.Tekrar 2013 yılında aynı seviyeye geldik.

Kredi değerlendirme tarihimizde, Yunanistan, 2005 deki Arjantin, gibi derecelendirme kuruluşları tarafından iflas etmiş bir ülke pozisyonuna düşmedik. 2003-2016 döneminde Fitch 14,S&P 15,Moody’s 10 kez not yayınlamış bulunmakta.

Kırmızı: Yatırım yapılabilir seviyeyi ifade etmektedir.

Tabloya baktığımızda S&P sıfır, Fitch 2 kez Moody’s 3kez yatırım yapılabilir seviyede not vermiştir. Bu açıdan baktığımızda MOODY’S e haksızlık yaptığımız görülebilir.

Tabloyu incelediğimizde Türkiye ilk kez Nisan 2013 de iki derecelendirme kuruluşundan yatırım yapılabilir seviyeye geçmiştir. Türkiye bu tarihten önce daha fazla yabancı yatırımcı çektik. Gelişen ekonomilere baktığımızda Arjantin ve Brezilya siyasi kriz, petrol fiyatlarının düşük seyretmesi ile Ukrayna ve Kırım krizinden sonra Rusya’da bizim konumuzda bulunmaktadır.

Moody’s ortaya koyduğu üç gerekçeyi incelediğimizde

1) Türkiye’nin dış finansman ihtiyacının yüksekliği risk taşıyor.

Yaklaşık bir yıl içinde 170 milyar dolara yakın kısa vadeli özel sektör borcu, 30 milyar dolar civarında cari açıktan dolayı yeni borç almamız gerekiyor.

2) Büyüme artışının zayıflaması.

2003-2010 döneminde ortalama büyüme %5.6, 2011-2016 büyümesi %4,2 ye düşmesinde bununda potansiyel büyümenin altında kalması. Büyümenin yapısının da %80’i kamu ve hane halkı tüketiminden kaynaklanması

3) Kurumsal yapıda ortaya çıkan zayıflıklar.

4) Rekabet endeksi (2015:45 den -2016:51 e) ve kurumlarım yönetiminde (2015:64 den 2016:75 ) dünya sıralamasında demokrasi kavramı oturmamış ülkeler ile aynı seviyeye düşmesi.

Bir an önce ikinci cezayı yemeden evimizin önündeki çöpleri toplayıp temizleyip,bahçemizi toparlamaya başlayalım.

Kaynaklar: Tradingeconomics