Mevduat faizleri zirveden döndü

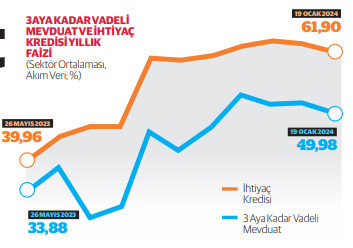

Kur Korumalı Mevduatın (KKM) tasfiyesi sürecinde klasik TL mevduat üzerinden kaynak toplama yarışına giren bankaların, 2023’ün ikinci yarısında giderek artan rekabet dolayısıyla hızla yükselterek 21 yıl önceki düzeylere çıkardıkları mevduat faizleri, 2024’ün ilk üç iş haftasında ise zirveden dönerek düşüş sürecine girdi.

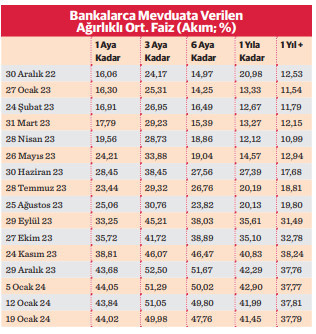

Merkez Bankası’nın son faiz artırımı kararı öncesine ait verilere göre, bankaların tüm vadelerdeki toplam TL mevduatlara uyguladıkları yıllık basit faiz oranlarının sektör bazında ağırlıklı ortalaması 29 Aralık-19 Ocak arasında 1,16 puan düşüşle yüzde 47,06’dan yüzde 45,9’a geriledi.

Bankalar, bu dönemde özellikle bir aydan uzun-bir yıldan kısa vadelerdeki mevduata uyguladıkları faizleri aşağı çekti. Merkez Bankası tarafından, “ağırlıklı ortalama” bazda akım veri olarak açıklanan haftalık verilere göre bankalar klasik TL mevduata uyguladıkları faizleri özellikle 2023’ün son aylarında dramatik biçimde yükseltmişlerdi. Bu süreçte özellikle 1-6 ay arasındaki vadelerde ortalama faiz, yıllar sonra ilk kez yüzde 50’yi aşmıştı.

29 Aralık itibarıyla; üç aya kadar vadeli TL mevduatın sektör ortalamasında yıllık basit faizi yüzde 52,50 ile 4 Ekim 2002’deki yüzde 53,66’dan sonraki, altı aya kadar vadelininki de yüzde 51,67 ile 31 Ocak 2003’teki yüzde 51,83’ten sonraki en yüksek düzeyi görmüştü. 21 yıl aradan sonra yüzde 50’nin üzerini gören mevduat faizleri, son haftalardaki düşüşle yeniden yüzde 50 düzeyinin altına indi.

1-12 ay vadede düşüş var

Üç ayada kadar (1-3 ay) vadeli mevduatın ağırlıklı ortalama faizi 5 Ocak haftasında yüzde 51,29’a, 12 Ocak’ta yüzde 51,05’e, en son verisi alınan tarih olan 19 Ocak 2024 itibarıyla da yüzde 49,98’e indi. Böylece söz konusu vadenin ortalama faizi üç haftada 2,52 puan düştü.

Altı aya kadar (3-6 ay) vadedeki mevduatın yıllık basit faizlerinin ağırlıklı ortalaması da üç haftada 3,91 puan düşerek yüzde 47,76’ya geriledi. Bir yıla kadar vadeli mevduatın ağırlıklı ortalama faizi 1 Aralık 2023’te yüzde 45,12 ile 6 Haziran 2003’ten sonraki dönemin en yüksek düzeyini gördükten sonra, düşüşe geçerek 29 Aralık’ta yüzde 42,29’a inmişti.

Söz konusu faiz 2024’ün ilk üç iş haftasında düşüşe devam ederek yüzde 41,45’e kadar indi. Bir yıl ve daha uzun vade ile açılan TL mevduatların yıllık basit faizlerinin ortalaması da 22 Aralık’ta yüzde 39,59’la, 8 Ağustos 2003’ten sonraki dönemin yüksek düzeyini gördükten sonra 29 Aralık’ta yüzde 37,76’ya geriledi, 19 Ocak itibarıyla da yüzde 37,79 düzeyinde oluştu.

Bir aya kadar (30 günden az) vadedeki mevduata uygulanan faizlerin ağırlıklı ortalaması ise 29 Aralık’ta yüzde 43,68 olurken, artmaya devam ederek 5 Ocak’ta yüzde 44,05’le, 23 Mayıs 2003’teki yüzde 44,55’ten sonraki en yüksek düzeyi gördü.

Bir aya kadar (30 günden az) vadedeki mevduata uygulanan faizlerin ağırlıklı ortalaması ise 29 Aralık’ta yüzde 43,68 olurken, artmaya devam ederek 5 Ocak’ta yüzde 44,05’le, 23 Mayıs 2003’teki yüzde 44,55’ten sonraki en yüksek düzeyi gördü.

İzleyen hafta yüzde 43,84’e gerileyen söz konusu vadenin ağırlıklı ortalama faizi, 13 hafta sonra ilk kez düşmüş oldu. Bir aya kadar vadenin ortalama faizi 19 Ocak’ta ise tekrar yükselerek yüzde 44,02 oldu.

Kredi faizleri de gevşedi

Mevduat faizlerinin yanı sıra bankaların kullandırdığı kredilere uyguladığı faizlerde de özellikle son hafta aşağı doğru iniş gözlendi. Bankaların ihtiyaç kredilerine uyguladığı yıllık basit faizlerin ağırlıklı ortalaması 5 Ocak’ta yüzde 63,42 ile yüzde 66 düzeyinde gerçekleştiği 15 Mart 2002’den sonraki dönemin en yüksek düzeyine ulaşmıştı.

İhtiyaç kredisi ortalama faizi 12 Ocak’ta yüzde 63,17’ye, 19 Ocak’ta da yüzde 61,9’a indi. Yılın son çeyreğinde yüzde 47’yi aştıktan sonra, yıl sonu kampanyalarının da etkisiyle arızi aşağı çekilen ve 29 Aralık itibarıyla yüzde 33,31 olan taşıt kredisi yıllık faizi, 5 Ocak’ta yüzde 36,11 ve 12 Ocak’ta yüzde 50,27’ye çıktıktan sonra son hafta yüzde 47,1’e çekildi.

Konut kredilerinin yıllar sonra eylül ayında yüzde 40’ı aşan, bu yıl 5 Ocak’ta yüzde 42,1’e kadar yükselen sektör ortalaması yıllık faizi, izleyen iki haftadaki düşüşle yüzde 41,38’e indi. Ticari kredilere uygulanan yıllık faizlerin 21 yıl sonra ilk kez geçen yıl eylül ayında yüzde 50’yi aşan ve bu yıl 12 Ocak itibarıyla yüzde 53,84’e kadar çıkan sektör ortalaması düzeyi de son hafta yüzde 53,25’e geriledi.

Düşüş devam eder mi?

Mevduat faizlerine ilişkin haftalık veriler, en son 19 Ocak durumunu yansıttığı için Merkez Bankası Para Politikası Kurulu’nun (PPK) politika faizini 250 baz puan artırarak yüzde 45’e çıkarma kararı öncesine ait bulunuyor. Politika faizindeki artışın mevduat faizlerine etkisini önümüzdeki hafta göreceğiz.

Kurul’un, “politika faizinin mevcut düzeyinin aylık enflasyonun ana eğiliminde belirgin bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sürdürüleceği, enflasyon görünümü üzerinde belirgin ve kalıcı riskler oluşması durumunda ise sıkılığın gözden geçirileceği” açıklaması, ekonomi çevrelerinde faiz artırımında sınıra gelindiği şeklinde anlaşıldı.

Faize etki eden iki faktör

Mevduat faizlerinde anılan dönemde yaşanan düşüşe etki eden faktörlerden birini, enflasyonda düşüş öngörüsünün oluşmaya başlaması ve bunun fiyatlanması oluşturuyor.

Enflasyonun önümüzdeki dönemde tedrici biçimde düşüş trendine gireceği yönündeki beklentiler giderek güçleniyor. Faizdeki düşüşe etki eden bir diğer önemli faktörü ise kredi talebi oluşturuyor. Mevduat şeklinde topladıkları fonları kredi olarak satan finansal kuruluşlar olan bankaların mevduat toplamada faiz dışında maliyetleri de bulunuyor.

Faizlerinin yüksek olması nedeniyle kredi talebi azalınca, bankaların mevduata talebi de azılıyor. Bu da mevduat faizlerini aşağı çekmelerine yol açıyor. Mevduat talebi ve dolayısıyla mevduat faizinin artması için kredi talebinin artması gerekiyor. Bankaların kredi faizlerinde başlayan gevşemenin de bu talebi uyarmaya yönelik olduğu değerlendiriliyor.