Kredi ve mevduatta vade uyumsuzluğu riski

Sürekli güncellenen regülasyonlarla uğraşan bankalar, finansal piyasalarda oluşan belirsizlikte, özellikle ticari krediler başta kredi kullandırımını kısma yoluna giderken, mevcut mevduat ve kredi alacaklarının vade ve faiz yapısındaki dengesizlik, sektör için risk oluşturuyor.

Sürekli güncellenen regülasyonlarla uğraşan bankalar, finansal piyasalarda oluşan belirsizlikte, özellikle ticari krediler başta kredi kullandırımını kısma yoluna giderken, mevcut mevduat ve kredi alacaklarının vade ve faiz yapısındaki dengesizlik, sektör için risk oluşturuyor.

Mevduatta vadesiz ve 3 aya kadar vadeli hesapların payı yüzde 80’i aşarken, kredi alacaklarının ise yüzde 55’inin orta ve uzun vadeli olduğu dikkati çekiyor.

Cari faiz gideri artıyor

Geçen yılı rekor karla kapayan bankacılık sektörünün bu yıl ilk dört ayda net dönem karı, yüzde 47,4 artışla 144,7 milyar lira oldu. Nisan ayları itibarıyla kar artışı ise yüzde 10,5’de kaldı.

Bankaların kar artışı aylar itibarıyla giderek hız keserken, mevduat ve kredilerdeki vade-faiz dengesizliği, sektörün karlılığını sürdürmesini olumsuz etkiliyor. Ekonomi yönetiminin iradesi ile Merkez Bankası’nın politika faizini rekor düzeyde düşürmüş olmasına rağmen, piyasada mevduat ve kredi faizleri hızla yükseliyor.

Bankaların çok kısa vadelerle çevrilen mevduatlar dolayısıyla cari faiz gideri büyürken, büyük bölümü orta ve uzun vadeye yayılmış kredi alacakları dolayısıyla faiz gelirleri ile aradaki makasın giderek aleyhte açılacağı görülüyor. Net faiz gelirleri giderek azalırken, mevduat ve kredilerin vade ve faiz yapısındaki dengesizlik; faizlerin yükseleceği senaryoda bankacılık sistemi için önemli bir riski beraberinde getiriyor.

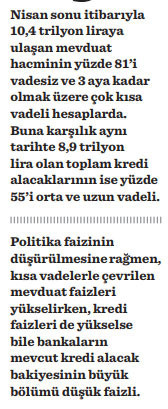

Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) verilerine göre Nisan 2023 sonu itibarıyla Türk bankacılık sistemindeki toplam 10 trilyon 349,3 milyar liralık mevduat hacminin yüzde 36,5 oranında 3 trilyon 776 milyar lira ile en büyük bölümü vadesiz hesaplarda duruyor.

Mevduat çok kısa vadeli

Mevduat çok kısa vadeli

Aynı tarihte toplam hacmin 1 trilyon 576,5 milyar lira ile yüzde 15,2’si bir aya kadar, 3 trilyon 37,6 milyar lira ile yüzde 29,4’lük bir bölümü de 3 aya kadar vadeli hesaplarda. Buna göre vadesiz ve 3 aya kadar vadeli mevduatın toplamdaki payı yüzde 81,1’e ulaşıyor.

Başka deyişle mevduatın çok büyük bir bölümü vadesiz ya da çok kısa vadeli. Kısa vadeli mevduatlar yenilenirken düşen politika faizine rağmen, piyasa koşullarının yol açtığı yüksek faizlerle çevrildiği için bankalara maliyeti artıyor.

Nisan sonu itibarıyla toplam mevduat hacminin yüzde 12,6’lık bir bölümünü de 3-6 ay arasında vadeli hesaplar oluştururken, 6-12 ay vadeli mevduatın toplamdaki payının sadece yüzde 2,8, bir yıl ve üzeri vadeli hesaplarının payının da yüzde 3,6 ile çok düşük olduğu dikkati çekiyor.

Krediler orta ve uzun vadeli

BDDK verilerine göre aynı tarih itibarıyla bankacılık sektörünün bireysel ve ticari toplam kredi hacmi ise 8 trilyon 906,9 milyar lira. Mevduatın krediye dönüşüm oranı yüzde 86 düzeyinde bulunuyor.

Kredi hacmin ise yüzde 55,1 oranındaki 4 trilyon 906,3 milyar liralık bölümünü orta ve uzun vadeli krediler oluşturuyor. Ancak banka kredilerinde de vadenin son dönemde belirgin biçimde kısaldığı göze çarpıyor.

Orta ve uzun vadeli kredilerin geçen yıl nisan ayında yüzde 64,6 olan payının 2022 sonunda yüzde 57,2, bu yıl nisan sonunda da yüzde 55 dolayına gerilediği dikkati çekiyor. Başka deyişle toplam kredi hacminde kısa vadenin payının son bir yılda 10 puana yakın artışla yüzde 35,4’ten yüzde 44,9’a yükseldiği görülüyor.

Bankalar neden krediyi kıstı?

Son dönemde sık sık regülasyonların yapıldığı bankacılık sektöründe ikinci tur seçimleri öncesi kredi arzı durma noktasına gelmiş, faiz oranları yükselişe geçmişti. Makro ekonomik gidişat ve finans piyasalarına ilişkin devam eden belirsizlik nedeniyle seçimden sonra da bu tavır varlığını korudu.

Özellikle özel bankaların ticari kredi arzı neredeyse durma noktasına geldi. Bu bankaların, risk almamak için 1-1,5 aylık kısa vadeli spot kredilere yönelindiği dikkati çekiyor. Uzun vadeli ticari kredi taleplerine ise bankaların karşılık vermediği ya da yüzde 60’ların üzerindeki yüksek oranlarda faiz talep ettiği görülüyor.

Öte yandan bazı bankalar, döviz birikimlerini TL’ye dönüştürmek (liralaşma) amacıyla başlatılan Kur Korumalı Mevduatta (KKM) önden prim ödemesini durdurdu. Finans sektöründe taşların yerine oturması için yeni ekonomi yönetiminin oluşması ve ekonomide yeni yol haritasının belirlenmesi bekleniyor.

Reel sektörün riski bankaların riski oluyor

BDDK’nın haftalık verilerine göre ise bankacılık sektörünün kredi hacmi 18 Mayıs itibarıyla 9 trilyon lirayı aştı ve bunun da 7 trilyon liranın üzerindeki bölümünü reel kesimin borcu olan “ticari ve diğer” (bireysel olmayan) kredi alacakları oluşturuyor.

Finansal kuruluşlar dışındaki şirketlerin (reel sektör) döviz varlıkyükümlülük dengesinde 86,8 milyar dolarlık net pozisyon açığı bulunuyor. Bu da reel sektörü olası kur şoklarına karşı kırılgan hale getiriyor. Yüksek boyutlu kur şoklarının, özellikle kısa vadeli döviz yükümlülükleri yüksek şirketlerin mali yapısını bozabileceği, işçi çıkarma, küçülme, kapanma, iflas gibi durumlar yaşanabileceği uyarısı yapılıyor.

Reel sektörde bu tür olumsuzluklar sonucunda ortaya çıkabilecek işsizlikgelirsizlikte artış da sektörü yakından ilgilendiriyor. Tüm bu faktörler, 7 trilyon 36 milyar liralık ticari ve 2 trilyon 28 milyar liralık bireysel kredi alacağı bulunan Türk bankacılık sektörü açısından risk oluşturuyor.