Konut döngüsü

Konut döngüsü, yani iş çevriminde konutun ve bazen daha genel olarak inşaatın rolü bilinmeyen bir konu değil. Mesela ABD meseleyi iyi biliyor çünkü 1921 resesyonu sonrası başlatılan araba-ev döngüsü 1929’da kırıldığında ortaya filmlerde gördüğümüz sosyal felaket manzaraları çıkmıştı. Bu nedenle Amerikan konut kredisi 1936’dan itibaren sıkı sıkıya düzenlendi. Kredilerin vadesi tipik olarak 30 yıla çıkmakla kalmadı, riskin 1929’da olduğu gibi konut satın alan hane halklarının üstüne yıkılmaması için birkaç defa değişiklikler yapıldı. ABD ekonomisinin 1950-1973 arası “altın çağında” konut faizi çok önemliydi; hatta seçmen davranışını etkilediği iddia edilebilir. 2007 ağustosunda başlayan Büyük Finansal Kriz elbette doğrudan gayrı menkul meselesinden değil konut kredilerinin yapılandırılmış finansa konu edilmesinden kaynaklanmıştı.

Türkiye’de bu kapsamda bir inşaat/konut yatırımı dalgası daha önce görülmediği, konutta sabit sermaye yatırımları imalat sanayii yatırımlarının yüzde 55’ine kadar yükseldiği ve neredeyse ulaştırma yatırımlarının payına ulaştığı için genel olarak inşaatın sadece trendin etrafındaki çevrimi değil bizzat trendi de etkilediğini düşünmek gerekiyor. Zaten GSYH serisindeki kapsamlı ve yöntemsel değişiklik en çok inşaatın artan payını göz önüne sermişti. ABD’de ise hemen her kaynaktan beslenen bir büyüme dinamiği söz konusu ancak konut ve konut kaynaklı finans döngüyü/çevrimi belirliyor, uzun dönemli büyüme trendine etkisi 2007-2009’a göre eskinden dolaylıydı. Sonuçta ABD’de 1945 sonrası 11 resesyonun 9’u konut sektörü kaynaklı.

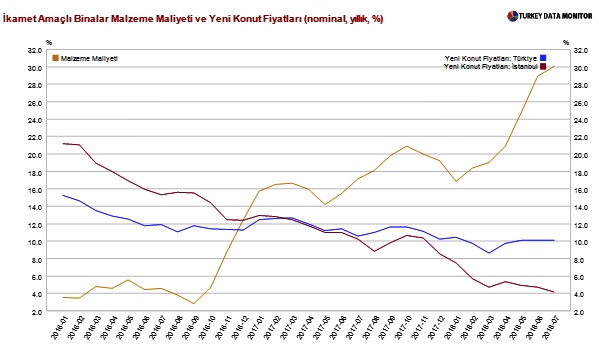

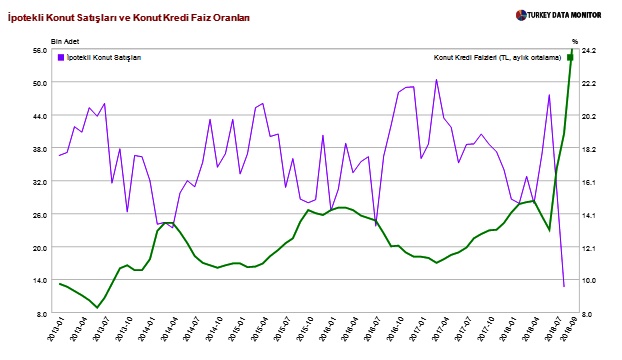

Türkiye’de sadece konut veya daha geniş olarak inşaattaki daralmadan kaynaklanan bir iş çevrimi mümkün mü? İleri-geri bağlantıları ve istihdam etkisini düşünürsek önemli bir etki yapabilir. ABD’den farklı olarak sektörün ithalatçı ve döviz borçlusu bir sektör olduğunu da eklemek gerekiyor. Ancak cari durumda mesele tek veya iki sektör kaynaklı denemez. Yaygın bir finansman sorunu, döviz borcu sorunu ve teknolojik yeterlilik meselesi söz konusu. Konutun ilginçliği negatif bir servet etkisi yaratmasından –yani konut döngüsünün önceki on yılının, dar olarak bakarsak 2011-2015 arasının tam tersi- ve hem kredi faizine çok hassas hem döviz fiyatına girdilerden dolayı çok duyarlı hem de fiyat düşüşlerine hızla cevap veren nitelikte olmasından kaynaklanıyor. Örneğin ülke genelinde yeni konut fiyat artışı ortalama yüzde 10 iken maliyet artışı yüzde 30. İpotekli konut satışlarındaki eğilim haliyle faiz duyarlılığın boyutunu gösterdiği için anlamlı bir gösterge. İpotekli konut satışları ve konut kredisi faizleri grafikte tam bir ‘makas’ çiziyor. Sektör güven endeksi de öyle: Yüzde 11,6 düşüşle inşaat güven endeksi 57,3’e gerilerken hem düşüş hızı hem de seviye olarak serinin tarihindeki en düşük noktada. Geçmişte benzeri olmayan bir yeni durum söz konusu. Olsaydı konut/inşaat döngülerinin istatistiksel özelliklerini çıkarmak daha kolay olurdu. Konutta geçmişte ‘fiyat balonu’ veya köpüğünün oluşmuş olması veya olmaması o kadar önemli değil; tanıma göre değişen teknik bir konu. Döngünün varlığı ise gözlemlenebilir bir gerçek.

Kur etkisinin göreceli GSYH katkılarında yavaş yavaş hissedildiği, net ihracattan muhtemelen büyümeye daha yüksek bir katkının geleceği –iç talep yavaşladığı için haliyle- bir dönem yaklaşıyor. Yeniden dengelenme böyle bir şey. Ancak iç talebe dayalı sektörlerde kısa vadeli önlemlerle geçici canlılıklar yaratmak dışında, elbette borç yeniden yapılandırması hariç, fazla alternatif görünmüyor. Borç konusu çözülmeden yeni bir başlangıç yapmak zor.