KGF kredisinden faiz getirisi elde etmek mümkün mü?

Kredi garanti fonu Türk Ticaret Kanunu’na göre kurulmuş bir anonim şirketidir. Bu şirkete ortak olan bankalar vardır. Örnek vermek gerekirse eğer KOSGEB, TESK, TOBB, Eximbank ile kamu ve özel bankalar bulunuyor. Hisse sahibi özel bankaların ortak payı ise yüzde 1.65 oranından küçüktür. KGF için anlamamız gereken en önemli nokta ise KGF size kredi vermez. Kredilerinize kefalet sağlar. Bireysel olan tüketici kredileri ile işletme kredi kartları konusunda destek vermemektedir. KGF devlet tarafından desteklenen kuruluştur. Damga vergisi, kurumlar vergileri ve bazı harçlardan muaf tutulmaktadır.

2019 KGF Kefalet oranı, kullanılacak kefalet oranına göre değişmektedir. Bankalardan kullanılacak kredinin yaklaşık yüzde 80’ine varan bölümüne kefalet sağlıyor.

Hazine Destekli 20 milyar TL tutarındaki KGF kefalet limitinden KOBİ’lere kullandırılmak üzere 14 banka yetkilendirilmiş durumda.

2017 cirosu 25 milyon TL’nin altı KOBİ’lere;

- Azami kredi tutarı

İhracatçı/imalatçı KOBİ 1.000.000 TL

Diğer KOBİ 500.000 TL

- Kefalet oranı %80

- Faiz oranı %1.54

- Komisyon oranı %0.03

Son günlerde özellikle sosyal medya ve bazı basın kuruluşlarında sanki bankalar KGF aracılığıyla her önüne para dağıtıyor, bu parayı alanlarda amacına uygun kullanmayıp

- Bankaya faize yatırıyor daha fazla gelir elde ediyor,

- Lüks araba alıp binip geziyor,

- Yurt dışına tatile gidiyor,

haberleri okuyor veya duyuyoruz.

Bu krediyi kullanan kişinin ödemiş olduğu anapara ve faiz gideri haricinde ilave kendisine bir faiz kazancı elde edip edemeyeceğine bakalım.

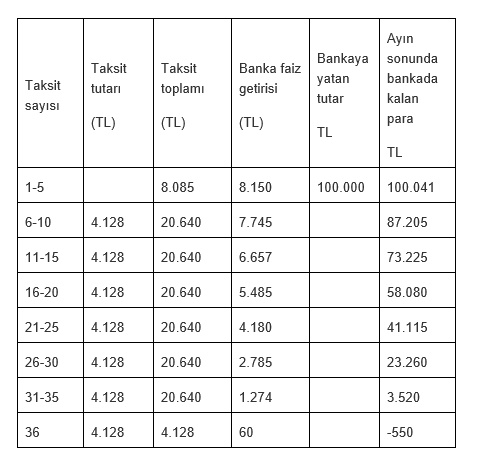

100 bin TL kredi çeken bir işletme 36 ay sonunda bu paranın tamamını ödemek zorunda.

İlk 5 ayda her ay yaklaşık olarak 1.620 TL faiz ödemesi yapıyor. Toplam ödeyeceği tutar 8 bin 100 TL 6.aydan itibaren ise anapara ödenmeye başlıyor. Aylık anapara taksit tutarı 4 bin 128 TL. Otuz altıncı ayın sonunda ödeme tamamlanmış olacak.

100 bin TL kredi kullanan işletme bu parayı alıp her hangi bir bankaya yatırmış olsa aylık olarak ilk 5 ayın sonunda elde edeceği faiz geliri 8 bin 250 TL yapıyor.

Ödeme ile faiz getirisine arasındaki farka baktığımızda 150 TL gibi cüzi bir para getirisinin olduğunu görüyoruz.

Altınca aydan itibaren anapara ödemesi olan 4 bin 128 TL’yi faiz getirisi için yatırılan paradan düşerek 36 ayın sonuna ulaşıyoruz.

Örnek olarak 4.128-1650 = 2.478 TL’yi anaparadan düşerek hesap yapıyoruz.

Yukarıdaki tabloyu kısaca açıklayalım.

Aldığınız kredinin tamamını tekrar bankaya yatırdığınızı ve faiz geliri elde ettiğinizi düşünelim.

Faiz gelirini ödemeye kullandığınızı yetmeyen kısmını anaparadan düşerek ödendiği düşünülerek hesap yapılmıştır.

1 aylık faiz geliri için 30 günü baz aldım bankalar 1 aylık faiz geliri ödemesi için 35 günü baz alıyor. Faizlerin hiç düşüp yükselmeyeceğini baz aldım. Başlangıçtan son aya kadar bankanın mevduatınıza aynı faizi uyguladığını dikkate alarak hesapladım.

Görüldüğü gibi hiçbir ekstra faiz geliri elde etme şansınız yok.

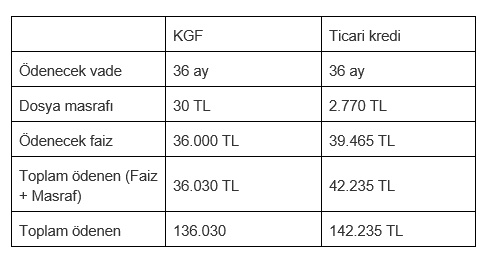

Eğer aynı miktarda krediyi bankadan normal 36 aylık ticari kredi olarak çeksek ne ödeyecektik.

Bankalar ticari kredilerde yaklaşık %3 e yakın dosya masrafı adı altında kesinti yapıyor. KGF’ de bu oran %0,3 (Binde 3) KGF’nin en büyük avantajlarından biri dosya masrafının çok düşük miktarda alınması.

100 bin TL kredi çeken bir tacirden banka dosya masrafı olarak 2.770 TL kesinti yapıp tacire 97 bin 230 TL ödüyor.

Tabloda görüldüğü gibi KGF kredisi anlatıldığı kadar cazip olmadığı görülüyor. Bankalar kredi verirken şirketlerden en az 1 yıllık mali tablo istiyor.

Kısaca bankalar KGF aracılığıyla sokakta her önüne gelene para dağıtmıyor.

KGF kredi alarak bankaya yatırılırsa da faiz geliri elde edilmiyor.

KGF doğru bir model ve bunun sürdürülebilir olması lazım. Evet, belki yerel seçimler sebebiyle piyasayı rahatlatmak için bu model harekete geçirildi.

Önerim sorunlu kredi oranlarını artırmadan, daha düşük faiz oranı ve daha uzun vade imkânı sunularak, devletin kasasına yeni bir yük getirmeden bundan sonrada üreten, istihdam yaratan işletmeler için uygulamanın her zaman aynı imkânların sunulması gerekiyor.

----

Kaynak: Veriler Kamu Bankası’ndan alınmıştır.