Gözler 'acı reçete'de yükün dağılımında

Piyasalar, yeni ekonomi yönetiminin önümüzdeki dönemde finans alanını rahatlatmak için faiz artırımlarına gideceğini satın almaya başlarken, ekonomi çevrelerinde gözler, kamu mali dengelerini yeniden kurmak için en efektif finansman kaynağı olarak gidilecek yeni vergi ve vergi artırımlarına çevrildi.

Beklenen “acı reçete” kapsamındaki vergi artırımlarında, doğrudan vergilerde bir kerelik salmalar dışında esas olarak, tüketimden alınan ve gelirine bakılmaksızın herkes aynı tutarda ödediği için vergi adaletini bozan “dolaylı” vergilerde gidilecek kalıcı artırımlar öne çıkıyor. Vergi tahsilatında ilk beş aydaki gerçekleşme ise terazide dengenin tüketici aleyhine zaten bozuk olduğuna işaret ediyor. Toplanan verginin üçte ikisini her gelir düzeyinden tüketiciler, üçte birini ise Gelir Vergisi mükellefleri, şirketler kesimi ve mülk/varlık sahipleri ödüyor.

Beş aylık gerçekleşme

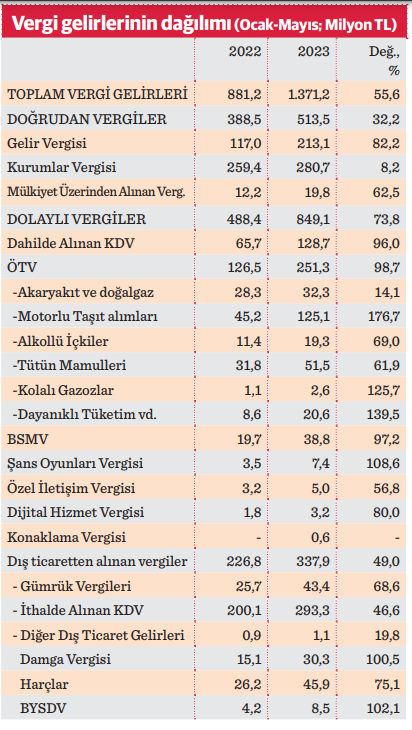

Hazine ve Maliye Bakanlığı’nın açıkladığı verilere göre, ocak-mayıs döneminde geçen yılın eş dönemine göre yüzde 55,6 artarak 1 trilyon 371,2 milyar lira olan toplam vergi tahsilatının 849,1 milyarını binlerce üründen alınan KDV, ÖTV gibi tüketimden alınan dolaylı vergiler, 513,5 milyarını ise doğrudan nitelikteki gelir, kurumlar ve mülkiyet vergileri oluşturdu.

Buna göre toplanan verginin üçte ikisini tüketim mal ve hizmetlerinin fiyatı içinde yer alan dolaylı vergiler dolayısıyla tüm tüketiciler, üçte birini ise holdingler dahil gelir ve kar elde edenler ödedi.

Geçen yılın eş dönemine göre dolaylı vergi geliri yüzde 73,8 artarken, doğrudan vergilerdeki artış yüzde 32,2’de kaldı. Özellikle şirketler kesiminin kârları üzerinden ödediği kurumlar vergisinde beş aylık tahsilat 280,7 milyar lira ile geçen yıla göre sadece yüzde 8,2 arttı.

Gelir vergisi mükelleflerinden yapılan tahsilat yüzde 82 artarken, bunun da 193,3 milyar lira ile yüzde 90,7’sini memur maaşı ve özel sektör çalışanlarının ücretleri üzerinden kaynağından yapılan kesintiler oluşturdu.

Verginin ana kaynağı tüketim

Veraset İntikal, Motorlu Taşıtlar ve Değerli Konut gibi mülkiyet ve servet üzerinden alınan vergilerde ise 19,8 milyar liralık bir tahsilat gerçekleşti.

İlk beş ayda her 100 TL tahsilatın 62 lirasını tüketimden alınan dolaylı vergiler oluşturdu. Dahilde üretilen mallardan 128,7 milyar, ithal ürünlerden 293,3 milyar lira Katma Değer Vergisi (KDV) ve akaryakıt, motorlu taşıt, alkollü içki, sigara gibi birçok üründen ayrıca 251,3 milyar liralık Özel Tüketim Vergisi (ÖTV) tahsil edildi. İthal ürünlerde 43,4 milyar liralık Gümrük Vergisi de nihai tüketiciye yansıdı. Dahilde KDV ve ÖTV tahsilatı geçen yıla göre yaklaşık bir kat, ithalde KDV yüzde 46,6, gümrük vergisi de yüzde 68,6 arttı.

Yine dolaylı vergiler kapsamında Banka ve Sigorta Muameleleri, Şans Oyunları, Özel İletişim, Dijital Hizmet, Konaklama Vergileri ile dış ticaret işlemlerinden alınan diğer vergiler, Damga Vergisi ve çeşitli resmi işlemlerde alınan harçlarda toplam 132,4 milyar lira tahsil edildi

Hangi vergilerde artış bekleniyor?

Ekonomi çevrelerinde; önümüzdeki günlerde dolaylı vergi niteliğindeki Özel İletişim Vergisi, alkollü içkiler ve motorlu taşıtlardan alınan ÖTV oranları, yurt dışından yolcu beraberinde getirilen telefonlardaki harç miktarı ve daha birçok harç kalemi, Damga Vergisi oran ve maktu tutarları ile BSMV oran veya kapsamında artışların gerçekleşeceği konuşuluyor. Doğrudan vergiler kapsamında bir defaya özgü ek Motorlu Taşıtlar ve ek Gayrimenkul Vergisi alınacağı da öne sürülürken, ekonomik denge vergisi, net aktif vergisi ve benzeri vergilerin tek seferlik olarak hayata geçirilmesi olasılığı da dile getiriliyor. Trafik cezalarının daha yoğun uygulanacağı, vergi denetim ve vergi incelemelerinin artırılacağı ifade ediliyor. Kurumlar Vergisi oranının birkaç puan artırılacağı da iddialar arasında yer alıyor.

Neden en çok “dolaylı”dan?

Doğrudan vergilerin mükellefleri bir takvim döneminde elde ettiği gelir ve karlar ile sahip olunan ekonomik varlıkların vergisini dönem sonunda beyan ederek öderken; tüketimden alınan dolaylı vergiler ise mal ya da hizmetin fiyatı içinde yer aldığı için satın alma işlemi ile eş zamanlı ödenmiş oluyor. Kamu açıklarının kapatılması için ihtiyaç duyulan ek gelirleri en kolay ve hızlı elde etmenin yolunu, dolaylı vergilere yüklenmek oluşturuyor. Ancak kurumlar vergisi başta doğrudan vergilerin mükellefleri bilançoda zarar gösterip vergi ödememe ya da amortismanlar yoluyla az kar gösterip düşük vergi ödemenin yanı sıra teşvikler kapsamında muafiyetler, “vergi barışları” kapsamında terkinler vb. gibi kolaylıklardan yararlanabiliyor. Dolaylı verginin mükellefi olan tüketiciler ise yaşam için zorunlu tüketim maddelerini satın alırken vergiyi kaynağından ve defaten ödüyor. Bu durum pastada dolaylı vergilerin payını yükseltiyor. Gelirine bakılmaksızın herkesin aynı oran veya miktarda ödediği dolaylı vergilerin payındaki büyüme vergi adaletini bozuyor.