Global finansın geleceği

Bak of England (BoE) baş ekonomisti Andrew Haldane’e göre global finans bir sistem olarak yönetilmelidir. Yani “look after the pennies and the pounds will look after themselves” / ‘firma seviyesinde kâr maksimizasyonu finansal etkinliği sağlar’ tezi çöktü. Ortaya “penny-wise, but pound-foolish” bir manzara çıktı (Haldane, 2014). Fazla finans ve fazla mikro her zaman işe yaramıyor. Mikroya açıklama düzeyinde çok önem verebiliriz, ki ben yöntemsel olarak bu pozisyona yakınım. Ama ülke, hele hele dünya çapında bakarken makro çerçeveye, düzenlemeye ve kurumlara/kurumsal tasarıma öncelik vermek lazım. Bu nedenle sistem global sistem olarak yönetilirken, OTC’lerin merkezi biçimde alınıp satılabilmesinden tutalım bankaların sermaye/risk karakteristiklerinin özelliklerine kadar yine global (merkezi) ölçekte belirlenmesi gerekiyor. Esasen pek çok önemli finans camiası figürü sistemi “yok-sistem” olarak betimliyor (De Larosiere, 2014). Keza yine Haldane’e göre global ticaret ve global finans aynı dönemlerde artıp azalıyor.

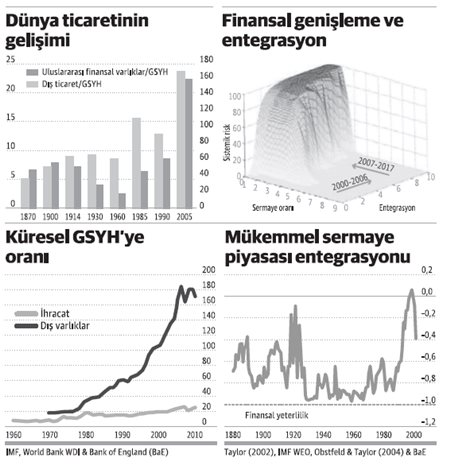

Fakat bu “tarihsel korelasyon” bir yana, miktarlar çok farklı değişiyor: 1980’de global ticaret ve global finans dünya GSYH’sinin 1/4’ü iken, ikisi de 2010’da global finans dünya ticaretinin 9 katına ulaşmıştı. Öte yandan entegrasyonun olumlu etkileri verilerde pek de bulunamıyor. Dünya ticaretinin gelişimi ve ticarete açıklık olumlu refah etkileri yarattı ve bu etkiler hesaplanabiliyor. Lakin finansal genişleme ve entegrasyon için durum aynı değil. Sistem dinamiği açısından bakılırsa bazı sistemlerin “connectivity” (bağlanabilirlik, bağlantısallık) özelliği şokları massetmelerine yardımcı oluyor. Fakat şoklar fazla büyükse sistemler bazen de şokları genele yayan bir mekanizmaya dönüşüyorlar. İki tarafı da keskin bir kılıç denebilir.

Bir başka gösterge global finans piyasalarının entegrasyon düzeyiyle alakalı. Gerçekten de dinamik-entegre bir sistem dinamiğinden bahsedebiliyor muyuz? Bu durumda düzenlemenin de sistemik olması gerekecek çünkü sistemler en zayıf halkaları kadar güçlüdür. Grafik entegrasyon düzeyindeki gelişimi özetliyor. 1880-1929 arası Feldstein- Horioka katsayısı orta seviyede finansal entegrasyona işaret ediyor. 1929 sonrası 50 yıl finansallaşma kış uykusuna yatıyor. Ancak son 35 yılda her şey değişti ve finansallaşma o kadar ‘tam’ hale geldi ki–2008 sonrası biraz düşse de- 2008 yılında iç tasarrufl arla iç yatırımlar arasındaki korelasyon sıfıra düşmüştü. Tamamen dış kaynakla finansman mümkün hale gelmişti.

Ancak zamanla varlık fiyatlarında süreklileşen bir co-variation (ortak değişim) artışı yaşandı: Davranışsal finans literatürü hisse senedi piyasasının “random walk” izlemediğine ortalamaya yakınsadığına, trend gösterebildiğine ve co-variation etkisinin son 50 yıldır bono piyasası dahil yaygınlaştığına işaret ediyor. Dinamik- entegre sistem olarak finansal ağın sermaye yeterliliğiyle ölçülen şoka dayanma gücü ve şok karşısındaki performansını gösteren bir grafiğe bakılabilir. Bir noktaya kadar entegrasyon faydalı; ama sonra? Co-variation olasılık dağılımının kuyruğuna yakın bir bölgede güçleniyor: Tek bir ortak sistemik faktörün getirileri birlikte hareket ettirdiğini görüyoruz. Portföy içi çapraz korelasyonların etkisinden kurtulmak için önlem aldığını sanan Wall Street bu işin firma ve portföy seviyesinde başarılamayacağını 2008’de gördü.

Son 35 yılda finansal sistemin işleyişi değişti. Keynes zamanındaki gibi dış ticareti geliştirmek –korumacılığa geri dönüşü ve dolayısıyla savaşı engellemekiçin Bretton Woods kurumlarını tasarlamak, ama finansı ulusal çerçevede tutmak mümkün değil. Sistemik tasarımdaki büyük problem hala “eski fikirlerin” gölgesinde küçük değişikliklerle vakit kaybedilmesi olabilir mi? Oysa en az 5 önemli değişiklik var:

i) Uluslararası finansal sistemin kendisi de globalleşti

ii) Finansal kumarbazlık yasallaştı

iii) Algoritmik ve yüksek frekansta “dark pools” içinde yapılan menkul kıymet alım satımı – kamuya kapalı özel işlem grupları

iv) Bankalar ve bankacılar da değişti

v) Derecelendirme kuruluşlarının (rating) rolü ve önemi farklılaştı. Cevaplar da aynı türden olmalı.

Gelecekte de finansal krizler olacak. Ama hiçbiri bir öncekine benzemeyecek. Yerel mali piyasalardan ulusal ölçeğe çıkıldıkça nasıl ulusal ölçekte kurumsallaşma sağlandıysa, global finans dünyasında da global ölçekte düzenleyici ve yönetişimi sağlayan kurumlar olmalı. Bu kurumlar “global kamu malları” üreten kurumlar olarak görülmeli. BIS yeterli değil. Korumacılığa geri dönmenin ne mümkün ne istenir olduğu kanısındayım. Çin’e bakmak yeter: İçe kapanmak istiyor mu? Hayır, tam tersine. Bu görüş doğruysa globalleşme değişerek sürecek/sürüyor ve eninde sonunda bir «global finansal regülatör» ve bir global «son kredi mercii –lender of last resort» olacak.