Fed, resesyon, Türkiye

Fed faizinin düşürülmesi ve yapılan açıklamalar iki açıdan önemli. Bir, global imparatorluklar –adı konmamış da olsa ABD bir ulus-imparatorluktur- dünya dengelerini dikkate alırlar. ABD ekonomisinin kapalı bir dünya olarak değerlendirilmesi halinde faiz indirimine ihtiyaç olup olmadığı belli değildir. Fakat dünyanın gidişatından dolayı, ‘sigorta poliçesi’ olarak bu yıl ikinci defa faiz indirimine gidilmiştir. İkincisi, bu durumun artık açıkça söylenmesidir. Eskiden Fed “dünyanın geri kalanına, Avrupa’ya vb. de bakıyorum, kararımı öyle veriyorum’ demezdi. Ancak bu “içerisi-dışarısı” durumu Fed’in bundan sonraki faiz adımlarının tam da belli olmaması sonucunu veriyor. Faiz artış

patikasını birebir takip ederek simetrik bir düşürme patikası çizecek olursa daha 6 kere 25 baz puan indirmesi gerekiyor. Ancak, bu böyle olmayabilir. Faiz indirimleri faiz artırımlarının aynadaki aksi gibi olmayacak.

Diğer önemli konu TL faizler ve TCMB ile ilgili. Burada da iki nokta önemli. Bir, Fed faizleriyle TL cinsi faizler arasında elbette bir ilişki var ancak bu ilişki monoton değil. Bu ilişki bir rassal hakimiyet ilişkisi de değil. [Teknik olarak second-order stochastic dominance bulmak zor.] Fed faiz artırınca artışın x% oranı kadar burada da faiz artacak veya fonlama maliyeti ya da bankaların dış kaynak maliyeti y% kadar artacak demek kolay değil. Çok sayıda olayda yerel değişkenler Fed faiz etkisini karmaşık hale getirdi çünkü etki çok daha önce yaşanmıştı veya önemli olmadı çünkü farklı dinamikler devreye girdi. İki, bu böyle ama sonuçta etki var ve global piyasalar üzerinden geliyor. Nasıl ki Fed faiz artışını ve ona denk bilanço küçültmesini mevcut bono stoku üzerinde negatif fiyat etkisi olarak ölçmeye kalkıyorsak Fed’in faiz indiriminin de pozitif etkisi olacak. ‘Sadece bu kadarı kurtarır mı, Fed faiz indirdi diye bizim sorunlarımı çözüldü mü?’ diye sorulabilir. Çözümden ne anladığınıza bağlı. Fazla satılmış TL varlık piyasasındayız. Bono böyle mesela. Dünyada reel faizin kalmadığı ve ABD dışında pozitif faiz ödeyen neredeyse başka bir gelişmiş ülkenin bulunmadığı koşullarda, hele hele enflasyon baz etkisi ve kur geçişinin sönmesiyle düşük çift haneye yerleşme eğilimi gösteriyorsa –hatta 15 gün sonra tek haneyi ziyaret etme olasılığı varsa- daha düşük bir TL nominal faize razı olacak uluslararası yatırımcılar bulunabilir. Faiz indirimlerinin eldeki bono stokuna sermaye karı yazdırmasından dolayı sanılanın tersine bazen hiç de olumsuz karşılanmaması cabası.

Ancak İkinci bir nokta daha var. Nasıl ki Fed faiz artırdığı patikanın simetriğini birebir iz düşmeyecekse diğer merkez bankalarının da Fed’in ayak izlerini takip ederek “onlar faiz indiriyorsa biz de indiririz” demesinin bir sınırı olmalı. Sınırın adı beklenen reel faizdir. Sıfıra yaklaşan, yüzde 1’in altına düşen reel faiz daima sorun çıkarmış ve kur artışının öncü göstergesi olmuştur. Yabancı için önemli olan budur; mevcut TL nominal faiz/reel faiz bileşimi “denge” olabileceğinin işaretini veriyor mu? En azından bir süre için bir “durağan durum” mu? (steady state)

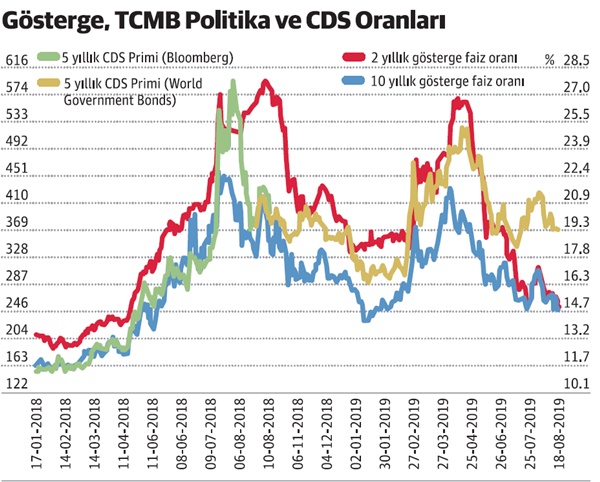

CDS ve TL faizler arasındaki cari ilişki her şeyin güllük gülistanlık olmadığını gösteriyor. CDS ve yerleşiklerin DTH kararları risk göstergeleri. Enflasyon 12 ay sonra %10-11’de durursa faizler de burada kalabilir ve kur stabilitesi mevcut konfigürasyonda sağlanabilir. Şu an, yaz başında düşünülemeyecek kadar pozitif bir hava var. Ama iş bununla bitmiyor. Üçte ikisine zaten karşılık ayrılmış olduğu için bir kısım açıkça kabul edilmemiş batık kredinin kolayca silinmesinin konunun çözülmesi –muhtemelen buzdağının görünen yüzünün bir parçasından ibaret- demek olmadığı gibi. Konut stokunun fiyatının artması gerekiyor. Olmadı, denge marjda sağlandığı için konut kredisi faizlerinin aylarca düşük seyretmesi ve satışların birincil satışlara yansıması da gerekiyor. Yoksa konut sektörü bu ağırlığı kaldıramaz. Kısmen kendi hatalarıdır ama sonuç da budur. Ancak yine de resesyonu IMF’siz atlatma noktasına –bir kez daha- gelmiş gibi görünüyoruz. Önümüzdeki aylarda büyüme toparlayacak, enflasyon nispeten düşük kalacak; olumlu baz etkileri rakamları olduğundan da şık gösterecek. Yatırımların hızlanması için erken ama enflasyonun düştüğü, kredilerin artış hızının özel bankalarda bile yüzde 10’u geçtiği, büyümenin pozitife döneceği bir altı ay yaklaşıyor.