Faizde tavan oran yalnızca mesajdır, önemli olan ortalama orandır

Merkez Bankası Para Politikası Kurulu 14 Aralık Perşembe günü yılın son toplantısını yapacak. Toplantıya bir hafta var ama kamuoyunda Merkez Bankası mutlaka faiz artıracakmış gibi bir hava oluştu. Merkez ne yapar bilemeyiz tabii ki. Zaten çok da seçenek yok; faiz ya artırılır ya sabit tutulur. Şu koşullarda bir faiz indirimi söz konusu olmadığına göre...

Peki faiz artırılırsa bu çok mu önemlidir? Merkez Bankası tavan faizi artırdığı halde ortalama faizi şimdiki düzeyin bile altına çekemez mi?

Pekala mümkün tabii ki. Kaldı ki enflasyonun gerileme eğilimi içine gireceği bir dönemde şimdikinden daha düşük faiz uygulanması da pek şaşırtıcı olmaz.

“Enflasyondaki hangi gerilemeden söz ediyorsun” diye düşünebilirsiniz. Biz geride kalan dönemin enflasyonunu göz önünde bulundurarak değil, gelecekte oluşacak oranları dikkate alarak “Enflasyon düşerken” diyoruz, öncelikle bunu vurgulayalım. Yoksa, TÜFE’de yıllık bazda yüzde 13’e tırmanan enflasyonu elbette “düşerken” diye tanımlama durumunda olamayız. Bu köşede dün de yazdık; TÜFE kasım sonu itibariyle yıllık bazda yüzde 13’e dayandı ama çok büyük olasılıkla aralık sonunda yüzde 12 dolayında bir oran göreceğiz. Eğer döviz kurunda son günlerde oluşan geri çekilme ayın tümünü kapsarsa yıllık oran yüzde 12’nin bile altına inip yüzde 11.50 dolayında oluşabilir.

Ama kesin olan şu; aralık sonundaki TÜFE, kasım sonundakinden daha düşük olacak. Üstelik bu gerileme 2018’in ilk dört ayında da düzenli olarak sürecek gibi görünüyor. Nisan sonuna geldiğimizde yıllık TÜFE’yi yüzde 10’un çok az da olsa altında görebiliriz.

“Enflasyondaki gerileme eğilimi” derken kastettiğimiz de bu.

Grafiğin söylediği

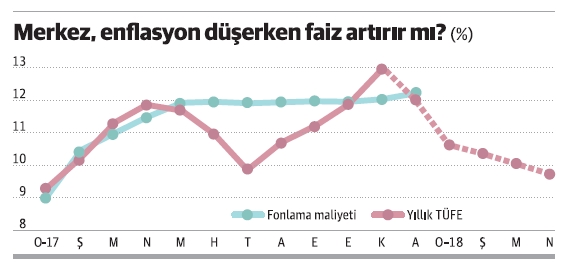

Merkez Bankası’nın ortalama fonlama maliyeti ile yıllık TÜ-FE’nin bu yılın ocak ayından itibaren nasıl seyrettiğini gösteren bir grafik oluşturduk.

Yılın ilk dört ayında fonlama maliyeti ile TÜFE paralel olarak yükseliyor, yaz aylarında mevsimsel etkenlerle enflasyon düşünce arada bir makas oluşuyor, ekimde iki oran aynı düzeye geliyor, kasımda ise enflasyon fonlama maliyetinin epeyce üstüne çıkıyor.

Önemli soru şu: Enflasyon lehine olan bu fark kalıcı mı, değil mi?

Faiz sabit tutulursa...

Merkez Bankası’nın 22 Kasım’dan itibaren tüm fonlamayı geç likidite penceresinden yapma kararı alması pratikte ortalama fonlama maliyetinin de yüzde 12.25’e yükselmesi sonucu doğurdu. Merkez Bankası 14 Aralık’taki Para Politikası Kurulu toplantısında faiz oranlarına hiç dokunmasa ve fonlamayı yine hep geç likidite penceresinden yapsa faiz yüzde 12.25 düzeyinde oluşmaya devam edecek demektir.

Enflasyonun nasıl seyredeceği ise iyi kötü belli. Biraz önce de belirttik; aralık ayı yüzde 12 ile belki daha düşük bir oranda geçilecek, sonrasında ise daha da düşük oranlar oluşacak. Tabii ki bu tahminlerin, Türkiye’de ve dünyada olağandışı gelişmeler yaşanmayacağı varsayımına dayandığını belirtelim.

Aralık ve sonrasını canlandıralım gözümüzde... Merkez Bankası faize dokunmasa ve fonlamayı yüzde 12.25’ten sürdürse bile önümüzdeki aylarda faiz enflasyonun üstünde seyredecek demektir. Yani enflasyonun faizin üstünde oluşması yalnızca bir aya, kasım ayına özgü bir durum gibi görünmektedir.

Faiz enflasyonun üstünde oluşacak gibi görünüyorsa, Merkez Bankası faizi yine de artırır mı? Belki...

Faiz artırılırsa...

Enflasyon-faiz makasının aralıkla birlikte kapanacağı tahmin edilmekle birlikte kamuoyunda Merkez Bankası’nın faiz artıracağına dönük bir beklentinin oluştuğu da bir gerçek. Son günlerde döviz kurunda gözlenen geri çekilmenin de bu beklentinin bir sonucu olduğu dile getiriliyor.

Merkez Bankası, çok kolay bir karar olmasa da faizi artırabilir elbette. Ama bu uzun soluklu uygulanacak bir artış olmayacak ve döviz kurundaki düşüşü pekiştirme amacı güden kısa vadeli bir önlem niteliği taşıyacaktır.

Merkez Bankası bir faiz artışına giderse bunun geç likidite penceresi faizi olması güçlü bir olasılıktır. Ve yine faiz artışına gidilirse bu herhalde göstermelik 0.25 puan değil, en az 0.50 ya da 0.75 puan düzeyinde olacaktır.

Merkez Bankası’nın faizi bu şekilde artırması yaratacağı psikolojik etki dışında çok da önemli değildir. Önemli olan ortalama fonlama maliyetinin düzeyidir. Merkez Bankası geç likidite penceresi faizini örneğin yüzde 13’e çıkarsa, ama diğer fonlama kanalları olan gecelik borç verme ve haftalık repoyu yeniden devreye alsa, ortalama fonlama maliyetini şimdiki yüzde 12.25’in altına bile indirme olanağına sahip olabilecektir.

Mevcut durumda haftalık repo ihale faizinin yüzde 8, gecelik borç verme faizinin yüzde 9.25 olduğunu hatırlatalım.

Merkez Bankası halen yüzde 8 ile yüzde 12.25 arasında adı konulmamış bir koridoru bulunmakla birlikte ortalama fonlamayı 22 Kasım’dan bu yana yüzde 12.25’ten yapmaktadır. Koridor belki yüzde 8 ile yüzde 13 arasında oluşturulacaktır, ama ortalama fonlama şimdiki yüzde 12.25’in çok altına çekilebilecektir.

Bu yüzden, Merkez Bankası’nın faizde tavan oranı nereye çıkardığının, (çıkarırsa eğer) pek bir önemi yoktur. Önemli olan ortalama fonlama maliyetidir.