Faiz düşsün düşsün de, bunun yan etkileri ne olacak?

Türkiye yıllardan beri bir faiz tartışması yaşıyor. "Faiz yüksek, bu yüzden de yeterince yatırım yapılamıyor" deniliyor. Ayrıca yüksek olduğu belirtilen faizin enflasyonun yüksek seyretmesine yol açtığı ifade ediliyor. Faizin enflasyona yol açtığı görüşü özellikle Cumhurbaşkanı Erdoğan tarafından her fırsatta dile getiriyor.

Faizi düşürmek başta enflasyon olmak üzere bir dizi ekonomik sorunun çözümüne kolaylıkla katkı sağlayacak olsa bu bir şekilde yapılır. Yapılmalı da... Ama ya faizi düşürmenin yaratacağı yan etkiler?

Bugün bu yan etkilerin yalnızca birine, yüksek olduğu ifade edilen faiz aslında enflasyonun altında seyrettiği için mevduatın TL ve döviz bazında nasıl döviz lehine ayrıştığına bakmak istiyoruz.

30'a 70 dengesi 41'e 59 oldu

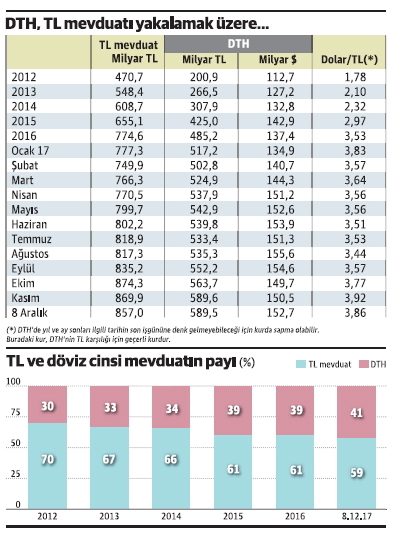

Merkez Bankası verilerine göre yurtiçinde yerleşiklerin (ister Türk vatandaşı, ister yabancı) bankalarda 8 Aralık itibarıyla TL cinsi 857 milyar lira mevduatı var. Aynı tarihteki döviz cinsi mevduat ise 589.5 milyar lira düzeyinde. Döviz cinsi mevduatın dolar karşılığı 152.7 milyar.

Yani 8 Aralık itibarıyla bankalarda yurtiçi yerleşiklere ait toplam 1 trilyon 446.5 milyar lira mevduat var. Bu tutarın yüzde 59'u TL cinsi mevduattan, yüzde 41'i ise yabancı para cinsi mevduattan oluşuyor.

Peki bu paylar geçmişte nasıldı dersiniz? Çok çok geriye gitmeyelim, 2012 sonundaki duruma bakalım. Bankalarda 470.7 milyarı TL cinsi, 200.9 milyarı döviz cinsi olmak üzere 671.6 milyar lira mevduat vardı. Bu mevduatın yüzde 70'ini TL cinsi olanlar, yüzde 30'unu ise döviz cinsi olanlar oluşturmaktaydı.

Yani 2012 sonunda 2017 sonu sayılabilecek 8 Aralık gününe kadar beş yıl geçti ve TL cinsi mevduatın payı yüzde 70'ten yüzde 59'a inerken, döviz cinsi mevduatın payı yüzde 30'dan yüzde 41'e yükseldi.

40 milyar dolarlık artış

Döviz cinsi mevduatın artışında tabii ki bu dönemde dolar kurunda yaşanan artış da büyük etki yaptı. 2012 sonunda 1.78 olan dolar kuru, 8 Aralık itibariyle 3.86 düzeyinde oluştu. Bir kattan fazla artış var.

Ama döviz hesaplarında döviz bazında da azımsanmayacak bir artış gerçekleşmiş durumda. 2012 sonunda 112.7 milyar dolar olan döviz tevdiat hesapları 8 Aralık'ta 152.7 milyar dolara çıktı. Bir başka ifadeyle beş yılda 40 milyar dolarlık artış oldu.

Döviz hesapları bu beş yıllık dönemde en hızlı artışı bu yıl gösterdi. Merkez Bankası verilerine göre döviz hesapları 2013 yılında 14.5 milyar dolar arttı. 2014 ve 2015 yıllarında da 5.6 milyar ve 10.1 milyar dolarlık artış görüldü.

Döviz tevdiat hesapları 2016 yılında 5.5 milyar dolar azaldı.

Bu yıl ise 8 Aralık gününe kadar olan dönemde tam 15 milyar dolarlık artış gerçekleşti.

Faiz düştükçe dövize talep büyüyecek

Tasarruf sahibi bankada vadeli olarak tuttuğu Türk Lirası cinsi mevduatına enflasyon kadar bile faiz alamıyor. Dolayısıyla anapara sürekli eriyor. Aslında bu açıdan bakınca 857 milyar lira düzeyindeki TL cinsi mevduat hiç de yabana atılacak bir tutar değil.

Ama mevduattan giderek zarar eden vatandaş yavaş yavaş dövize yöneliyor ve biraz önce aktardığımız gibi TL mevduatla döviz mevduatı arasındaki makas giderek kapanıyor. Bu gidişle birkaç yıl sonra bankalardaki TL ve döviz cinsi mevduat birbirine eşit hale gelirse bu duruma hiç şaşmamak gerek.

Döviz mevduatının artması, vatandaşın döviz talep ettiğinin bir göstergesi; bu da döviz fiyatlarının artması demek. Öylesine bir kısır döngü oluşuyor ki, döviz talebiyle kur artma eğilimi içine girince bu durum talebi daha da körüklüyor, taleple artan kur tekrar talep yaratır hale geliyor. Böylece kendi kendini besleyen bir döngü oluşuyor.

Döviz hesaplarında bir yılda ortaya çıkan 15 milyar dolarlık artış zaten tehlike çanlarının çalmakta olduğunun somut bir işareti değil mi...

Merkez'in duyarlılığı

Merkez Bankası ödemeler dengesi gerçekleşmesi çerçevesinde yıllıklandırılmış veri olarak (ödemeler dengesi veri seti tablo 3) hep son on iki ayın durumunu açıklardı. Örneğin bu yılın eylül verisinde, geçen yılın ekim verisi dahil son on iki ayı görebilirdik. Açıklamada 2016'nın yıllıklandırılmış eylül verisi bulunmadığı için bu yılın eylülüyle kıyaslama yapılamazdı. Her ne kadar elektronik veri dağıtım sisteminde geçen yılın eylülündeki yıllık veriyi görmek mümkünse de, buna ulaşmak günlük yoğunluk içinde pek kolay olmazdı.

Merkez Bankası'ndan, yıllıklandırılmış veri setine bir önceki yılın aynı ayını eklemelerini rica ettik. Böylece işimiz kolaylaşacak, değerlendirme yapma hızımız artacaktı. Merkez Bankası bu çağrımızı dikkate aldı ve ödemeler dengesinde ekim ayının yıllıklandırılmış verilerini, "son on iki ayı değil, 2016'nın ekimini de katarak son on üç ayı" kapsayacak şekilde açıkladı.

Gerçi geride kalan haftanın konu yoğunluğu dolayısıyla ödemeler dengesine değinemedik ama bu düzenlemenin gelecekte çok işe yarayacağı ortada.

Bu çağrıya kulak verdiği ve ödemeler dengesi verilerini daha kıyaslanabilir şekilde açıklamaya başladığı için Merkez Bankası'na teşekkür ediyoruz.