Enflasyon, kur, faiz, varlık fiyatlaması: Yeni bir program ihtiyacı

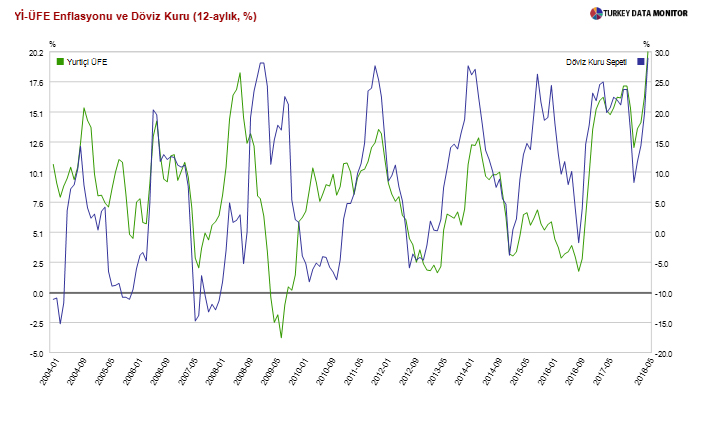

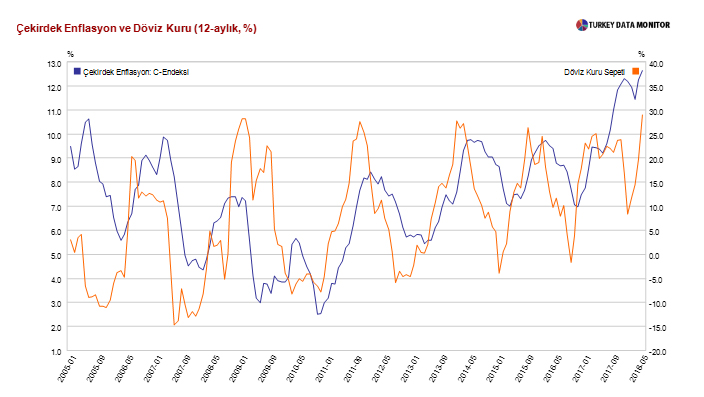

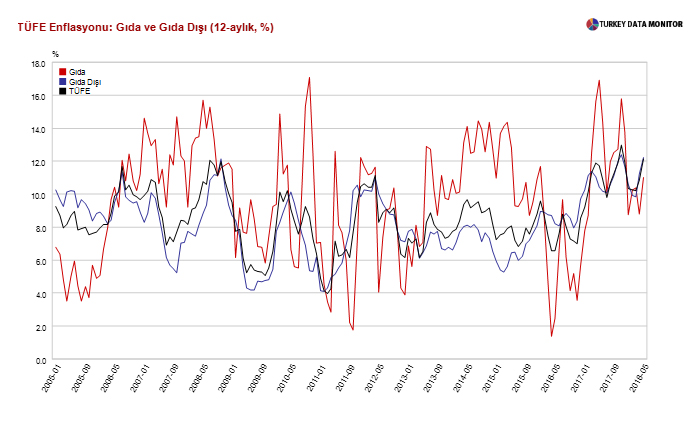

Açık ki Y-ÜFE’de kur geçişi artık maksimum düzeyde. Gıdadaki artış da ulaştırmadaki artış da kur bağlantılı. TL değer kazanmaz, fiyatlardaki vergi bölmesi düzenlenmez ise yüzde 14’te –şimdilik- tepe yapacak görünen enflasyonun yılın ikinci yarısında belirgin biçimde düşmesi beklenemez. Enflasyon verisi kur geçişinin etkisini gösteriyor ve bu geçiş anında gerçekleşiyor. Kurun bu seviyesinde haziran TÜFE enflasyonunun da yüksek gelmesi beklenir. Kısa vadede belirleyici yine TCMB olacak. Y-ÜFE grafiği maliyeti yansıtan üretici fiyatlarının kura adeta ‘yapışarak’ yükseldiğini ve son 15 yılın zirvesine ulaştığını gösteriyor.

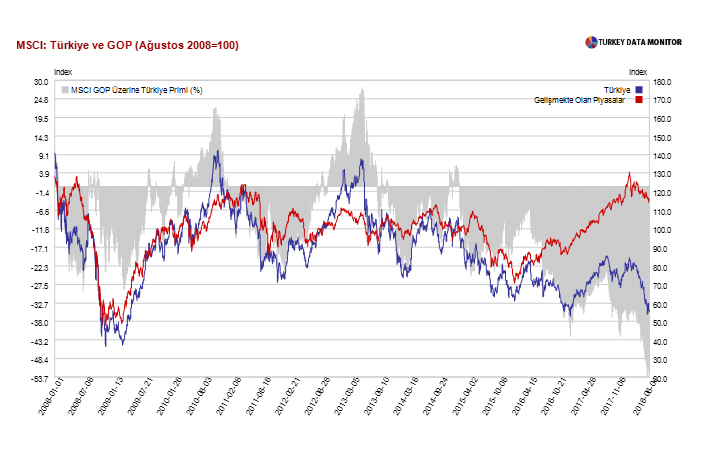

Petrol fiyatındaki artış henüz tam olarak yansımadı. Dolayısıyla enflasyonun daha gidecek yeri var. Mesele şu: Tepe yaptıktan sonra düşecek mi, hangi hızla düşecek, nereye kadar düşecek? Burada reel faizin nerede dengeleneceğini enflasyon kadar enflasyona karşı kısa vadede ne yapıldığı da belirleyecek. Aksi takdirde ‘otomatik düzeltme’ beklenecek ama bu alternatifin gerçekleşmesi talebin (fiyatların) kendiliğinden hızla aşağıya gelmesi demek. Bu durumda varlık fiyatlarına yönelik nahoş beklentiler gerçekleşebilir. MSCI-Türkiye ve gelişmekte olan piyasalar (GOP) grafiği nisan ortasından bu yana oluşan eğilimi gösteriyor. Oysa ki yüzde 4,7-5,2 arasında tahmin edilebilecek potansiyel büyüme kadar büyüyerek dengeleri tutturmak hala mümkün olabilir. Enflasyon sadece tüketici algısı açısından değil kur, reel faiz ve varlık fiyatlaması açısından da kritik bir değişkene dönüştü. Yeni ve oyunu değiştirecek bir ekonomik program artık bir zorunluluktur.

1960 sonrası üç önemli ekonomik program var. İlki planlama/ithal ikamesi programıdır. O dönemde endikatif plan/ kalkınma planlaması denen tür yaygındı. Türkiye zamanlama açısından oldukça önlerdedir. Kaldor, Tinbergen gibi önemli danışmanlar gelmiştir. Dinlenmişler midir, o ayrı. Planlamanın etkisi 1965 seçimleri civarında tepe yapmış görünüyor; gelirler artmıştır ancak bu kısa süreli olmuştur. İthal ikamesinin 1970’lerde sürmesinin –aslında 1977’ye kadar sürmüştür, sonrası eğik düzlem- maddi nedeni işçi dövizleridir. Hesapta olmayan işçi dövizleri 1973-1974 yıllarında tepe yaptı ve 1973 İlk Petrol Şokunun enflasyonist etkisi 1977’ye kadar sübvansiyonlarla içeriye yansıtılmadı. Öte yandan 24 Ocak 1980 kararlarının 12 Mart 1971’de gündeme gelememesinin nedenleri vardır –ki konu o dönemde az da olsa tartışılmıştı: (a) Dünyada henüz finansallaşma başlamamış, neoliberalizm olarak adlandırılan zihniyet/kurgu/programlar yelpazesi netleşmemişti (b) Türkiye’de sermaye sınıfı henüz hazır değildi (c) Dünyada siyasi ittifaklar başka türlüydü, rüzgâr farklı esiyordu. Buna rağmen 1980’e kadar beklenemeyebilirdi ancak işçi dövizleri bekleme süresini uzattı. Özetlersek ithal ikamesinin asıl/ilk/görünür sonucu ve etkisi 1965 civarıdır. On yılda tükenmiştir. 1970 devalüasyonu sonrası saydığım a, b, c nedenlerinden dolayı yeni modele hemen geçilemedi. Bir on yıl daha –aslında 7 yıl- işin sürmesinin nedeni ise yazdığım gibi hesapta olmayan işçi dövizleridir. Sanki ihracat yapıyormuşuz gibi bir etki yaratmıştır. Ancak bu döviz bolluğu sürmemiştir.

İkinci program 24 Ocak 1980. 1979 yılında gözle görünür hale gelen neoliberal dalganın öncülerindendir. Program 1978 yılında tasarlanmış ve Derviş-Robinson raporu şeklinde aynı yıl yayınlanmıştır. Ancak uygulanması içeride siyasi ayarlamaların zamanında yapılamaması yüzünden iki yıl gecikmiştir. 1979 İkinci Petrol Şokuyla ‘70 sente muhtaç’ hale gelince nihayet ilan edilmiş ancak fiiliyatta uygulanması 12 Eylül’e kalmıştır. Bu program daha da uzun süreli bir etki yapmış ve kendi zenginlerini yaratmıştır. Fakat 1988 yılında açık tıkanma işaretleri vermiş ve reel ücretlerdeki erime dayanılmaz boyuta çıkınca 1989’da yüksek zam yapılarak ilk aşaması tamamlanmıştır. Bu nedenle –ve 1987 referandumu sonrası siyasi rekabet yeniden başladığı için kamu maliyesinde açık vermek ve seçmene dağıtmak zorunlu hale gelince- 32 sayılı karar 1989’da arz-ı endam etti. 32 sayılı karar artan DİBS ihracını alacak yerli olmadığı için alınmış bir erken karardır. 1987 referandumunda hayır çıksaydı 32 sayılı karar birkaç yıl sonra alınacaktı kanısındayım. 1990’lar bu programın –24 Ocak- tıkandığının, hatta bittiğinin açık olduğu ancak içeride rant dağıtımının hala sürmesinden dolayı geçici paketlerle –5 Nisan 1994 gibi- idare edilen dönemdir. Kamu borcu yüksektir ancak cari açık düşüktür. Kur/enflasyon adeta el ele plato plato yükselmiş ve 1994-2000 arası korkunç reel faizler ödenmiştir. Ekonomi politik açısından transfer geliri olarak da görülebilir. Enflasyon muhasebesi uygulanmadığı için dönemin şirket bilançoları pek de anlamlı sayılmaz.

Üçüncü program 2001 Derviş-IMF programıdır. Kendi mantığı içinde başarılı olan bu program 2007 yılından itibaren –hatta 2006 ortası- adım adım fiiliyattan kalkmıştır. Bu program kamu borcunu azaltmış ancak 2004 sonrası onun yerine özel sektör borcu geçmeye başlamıştır. Aynı şekilde bütçe açığı düşürülmüş fakat cari açık onun yerini almıştır. Programın şansı dünyada para bolluğu olan döneme rastlamasıdır. Kredi genişlemesinin tarihte görülmemiş ölçülere çıkması ve ilk birkaç yıl TL’nin değer kazanması nedenleriyle ‘refah etkisi’ oluşmuş ve bu etki ‘zenginlik illüzyonuna’ dönüşmüştür. Sonrasında ‘refah etkisini’ sürdürmek için inşaat/gayrı menkule yüklenilmiş ve tüm tek faktöre/sektöre dayanan modellerde olduğu gibi ölçeğe göre azalan getiri tuzağına düşülmüştür.

Görüyoruz ki ülkenin, dünyanın –ve artık global finansın- koşullarına göre şekillendirilen köklü programlar 5-7 yıllık vadelerde sonuç alabiliyor. Durum budur.