Dünya ve Türkiye

İlk olarak VIX’teki ani yükselişe dikkat çekelim. EONIA’yı buraya almadık ama euronun dolara karşı değerli oluşunu ve böyle kalma olasılığının güçlü oluşunu açıklayan bir çizgisi var EONIA forward grafiğinin.

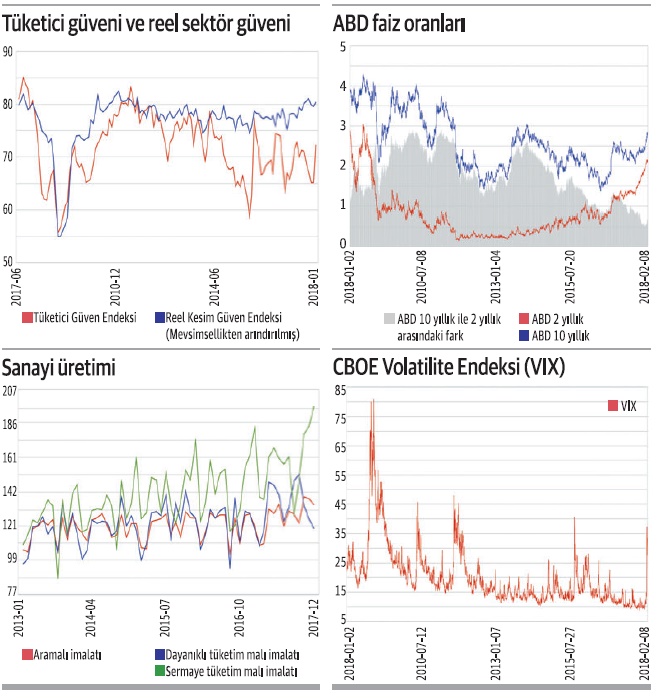

EONIA 2018-2020 arası yılda 50 baz puan artışla toplam 150 baz puan faiz artışı sinyalliyor. Fazla mı veya fazla erken mi fiyatlanıyor? Piyasaya ters gitmemek lazım; şimdilik durum bu. ‘Hisse senedi piyasaları yükselen faizlerden koptu mu’ sorusuna önce faiz sonra volatilite alım satımına dayalı pozisyonların kapanışı ve algoritmik alım satımın devreye girmesiyle ‘kopmamış’ gibi bir cevap verilebilir. Ancak bu kadarı yeterli mi? Bu mudur yani GOP için alarm zillerini çaldıracak olan?

Yoksa ABD tahvillerinde 10 yıllık-2 yıllık spread’i daralırken her ikisinin de yukarı gitmesine bakarak yeni fiyatlama geliyor diyebilir miyiz? Bu durumda hem dünyada borç fiyatlaması değişir hem de ABD sermaye piyasaları kaynak çekmez ve yükselen dışa açıkla baş başa kalan dolar zayıf seyrini daha aylarca sürdürür.

Tıpkı “kış geliyor” argümanına tam olarak ikna olmamış olduğum gibi finans piyasalarında deprem ve hisse senetlerinde kalıcı bir ayı piyasasına da henüz ikna olmuş değilim. Sanayi üretiminin gayet yaygın biçimde sağlam gelmesi ve tüm bugünden tahmin yollarının yüzde 7’nin üzerinde bir GSYH hızına –Şubat itibariyle hala- işaret etmesiyle tüketici güveninin reel kesim güvenine doğru yönünü yukarı çevirmesi –beş ay süren uçurumun şimdilik daralması- ilgi çekici bir duruma işaret ediyor. Siyasi riskler, askeri operasyonlar, Fed faizinde yükseliş vb. derken imalat sanayii hiç de güvensiz durmuyor ve hız kesmiyor. Otomotiv ve elektronik başta… Önemli konu bankacılık çünkü 2009 ortasından 2014 sonuna kadar çekirdek olmayan yükümlülüklerde ve özelde dış kaynaktaki artışla yükselen ve marjda bu faktörlerce fiyatlanan bir kredi artışı gördüğümüzü söyleyebiliriz. Repo ve ihraç edilen menkul kıymetlerin bankalara borçlar ve para piyasasına borçlardan zaman zaman daha öne çıktığı bu yıllarda olanların tekrar etmesini beklememek şeklinde özetlenebilecek bir “yeni durum” tanımlayabilsek bile, bu tam olarak mevduat (ve mevduat benzeri) kaynakların dışındaki kaynakların söneceği anlamına gelir mi? İhraç edilen menkul kıymetleri çekirdek dışı yükümlülüklere değil mevduat benzeri çekirdek yükümlülüklere dahil etmek daha yararlı.

Ne olacak? Kredi büyümesinin mevduat (ve benzeri) kaynaklardaki büyümeyle tama yakın örtüşmesi herhalde bahsedilen kışın ilk habercisi. Ancak fon garantili kredi mekanizmaları esnektir ve bir tur daha buradan gelen etkiyi emebilir. Toplam kredilerdeki 8 haftalık hareketli ortalamanın pek de cazip seviyede olmadığını görüyoruz. DTH ile dolar/TL kuru arasındaki yakın ilişkiyi de saptıyoruz. Bankaların giderek artan önemine dikkat çekerek bitirmek istiyoruz. Evet, bugün momentum yüzde 7’de ve 2018 için yüzde 5 GSYH büyümesi an itibariyle öngörülebilir ama sadece ve sadece kredilerde canlanma olacağı varsayımıyla. Sanayi üretiminde momentum’u aşana bir yaygın performans var. Bankacılık sektörü bu eğilimin devamında öyle ya da böyle bu sene çok kilit bir rol oynayacak.