Dalganın boyu tartışılıyor

2016, ‘belirsizlik’ kelimesi ile akıllarda yer edecek. Yıl boyunca yaşanan seçimler, darbe girişimi, merkez bankaları, terör olayları derken; her yaşanan gelişme ‘kötü geride kaldı’ umutlarını erteledi.

Analistlere göre 2017 yılında da en çok doları konuşacağız. Başkan Trump, Amerikalı seçmene verdiği sözleri tutarsa doların sırtı pek yere gelmeyecek. Gelişmekte olan ülkelere yönelik küresel sermaye akımları zayıf seyretmeye devam edecek. Borsalar da hisse bazlı hareketler ön plana çıkacak. Piyasalar aynı 2016’da olduğu gibi 2017’de de dalgalanacak. Ama azı analistlere göre dalganın boyu daha küçük olacak.

Türkiye açısından ise 2016, nasıl 15 Temmuz’dan önce ve sonrası olarak değerlendirildiyse bu defa 2017 de referandumdan önce ve sonra diye anılacak. Dünyada güçlenen dolar, TL’ye de gölgesini düşürecek. Her ne kadar çok ucuz olarak değerlendirilse de Borsa’nın yatırımcısına cazip getiriler sunmayacağı öngörülüyor. Yıl içinde risklerin çok artması durumunda dolar/TL paritesinde 3.85 TL düzeylerinin görülebileceği düşünülürken faizde ise yüzde 12’lerin kırılabileceği tahmin ediliyor.

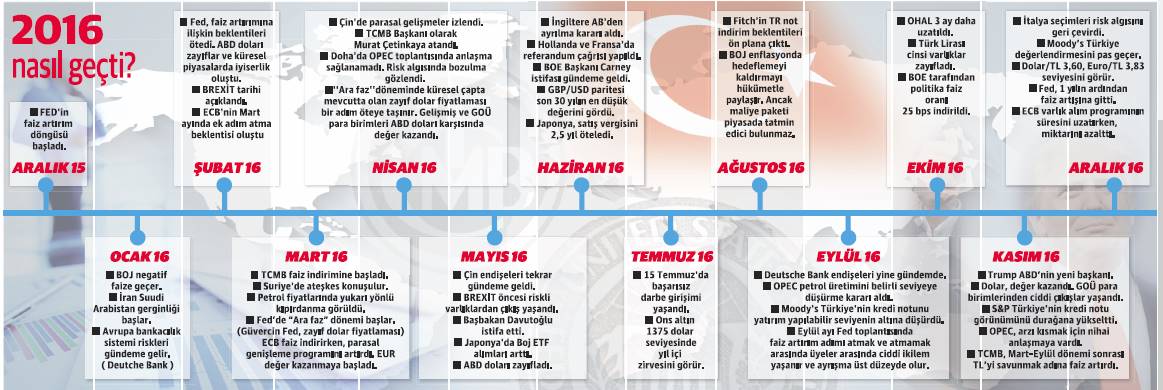

Sıradışı bir yıl olarak hafızalarda kalacak olan 2016, bir önceki seneden yapılan tüm beklentileri ters köşe yaparken, tam anlamıyla ezber bozan bir yıl oldu. Gerek yerel gerekse küresel çapta fiyatlamaların belirsizliği nedeniyle öngörülerden uzak bir yıl geride bırakıldı. Yılın karnesinde, İngiltere’de referandum, ABD’de Başkanlık seçimi ve Fed’in faiz arttırması, içeride ise 15 Temmuz darbe girişimi, not indirimleri, terör olayları ve jeopolitik risklerin artması vardı. Tüm bu gelişmelerle özellikle yılın son çeyreğinde ülke olarak 3,60 civarında rekor kıran dolar kurunu yakından takip ettik. Öyle ki her yeni zirve denemesine şaşırmaz olduk.

TL’de yüzde 20’lik kayıp

15 Temmuz darbe girişimi ile sarsılan TL, arkasından S&P ile Moody’s’ den gelen kredi notu düşürme kararları ile değer kaybetti. Yurtiçindeki şok henüz atlatılmamışken, Donald J. Trump’ın 8 Kasım’da ABD’nin yeni başkanı seçilmesi tüm piyasaları yerinden oynattı. FED’in 25 baz puanlık faiz artırımı tuz biber olurken; Suriye özelinde başlayan bölgesel riskler –jeopolitik risk tanımı- Türk lirası cinsinden değerlenen varlıklar üzerinde negatif baskı unsuru oldu. Bu atmosferde gelişmekte olan para birimleri arasında TL yıllık olarak yüzde 20 ile en çok değer kaybeden para birimi oldu. En çok kayıp yaşayan bir başka para birimi ise yüzde 19,60 ile Meksika Pezosu oldu. ABD yeni başkanı Donald Trump’ın seçim kampanyalarında göçmen politikalarıyla ilgili keskin söylemleri ve bu konuyla ilgili başa geldiğinde ciddi değişikliklere gideceğini belirtmesi, Meksika para biriminde sert değer kayıplarını beraberinde getirdi.

Gram altının sürpriz getirisi

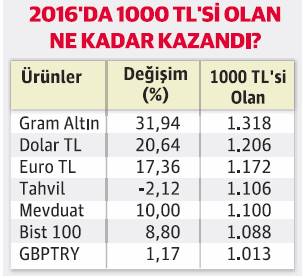

2016 yılı Türk Lirası cinsi varlıkların baskı altında kaldığı, dolar/lira kurunda yeni zirve seviyelerinin görüldüğü, BIST100 Endeksi'ni yıl içerisinde 68.000 - 87.000 bant seviyeleri arasında fiyatlandığı bir döneme sahne oldu. Özellikle ikinci yarıda Türkiye piyasaları çok güçlü bir negatif ayrışmayı yaşadı. Tahvil faizleri yüzde 11’e yükseldi. Yurtiçinde en çok konuşulan ürün dolar olsa da yatırımcısına en fazla getiriyi gram altın sağladı. Gram altın yatırımcısına yüzde 32’ye yakın kazandırdı. Ocak ayının başında 1000 lirasını gram altına yatıran bir kişi yıl sonunda parasını tekrar TL’ye çevirmiş olsaydı yaklaşık 1318 lira elde etmiş olacaktı. Yatırımcısına en çok kazandıran ikinci yatırım aracı ise dolar oldu. Yaklaşık yüzde 21 artan doları ise yüzde 17,4 artan euro izledi.

2017'de piyasaları ne bekliyor?

► Trump sözünde durursa dolar yılı olabilir

2017 yılı yoğun bir gündeme sahne olacak gibi görünüyor. Piyasaların önündeki ilk eşik 20 Ocak’ta Donald Trump’ın görevinin başına geçecek olması. Dinlenmeye geçen ve yeni hikayeler bekleyen dolarda tüm beklentiler Trump’ın atacağı adımlara bağlı. İntegral Menkul Değerler’in raporuna göre, eğer beklenildiği gibi Trump vaatlerini uygulamaya koyar ve ABD ekonomisine destek olursa bu durumda 2017 doların yılı bile olabilir. Ancak raporda şu uyarıda yapılmış: “Her ne kadar ABD yine başrol oyuncusu olmaya devam edecek olsa bile rafta bekleyen birçok dosyanın olduğunu söyleyebiliriz.”

► Referandum öncesi ve sonrası

2017 yılında yurtiçi piyasalardaki en önemli beklenti ise referandum. Nisan ayında yapılması beklenen anayasa değişikliği için referandum piyasalar için önemli olacak. “Önümüzdeki yılı referandum öncesi ve sonrası olarak iki ayrı kategoride değerlendirilmesi gerektiğini düşünüyorum” diyen Gedik Portföy- Portföy Yönetim Müdürü Eral Karayazıcı, “76500 seviyesinde güçlü desteği bulunan BIST 100 endeksinde yılın ilk çeyreği içinde 82 binin test edilebileceğini, lokal şartlarda hissedilir bir yumuşa sağlanabilirse ilk yarı içinde 85-87 bandına yönelimin olabileceğini tahmin ediyorum” dedi.

► Fed kırılganlıkta önemli olacak

Yeni yılda yine merkez bankalarını yakından takip edeceğiz; özellikle 2016 son toplantısında 25 baz puanlık artışa giden ve 2017 yılı için hedeflediği 2 faiz artışını 3’e yükselten Amerika Merkez Bankası’nın (FED) ne yapacağı önemli olacak. Deniz Özel ve Yatırım Grubu’nun raporunda, TCMB’nin bu süreç içerisinde kendisini konumlandırması, manevra alanı, TL’nin tüm bu resim içerisinde kendisine bulacağı yeri de sıklıkla konuşmaya devam edeceğimiz dikkatle vurgulanmış. Destek Yatırım Araştırma Departmanı’na göre, ABD’nin yeni başkanı Trump’ın uygulamayı planladığı vergi düzenlemesi ve iç talep artışını sağlayacak düzenlemelerin enflasyon üzerinde olumlu etki yaratması bekleniyor. Raporda, “Bu anlamda enflasyonda görülebilecek artış FED’i faiz artırımlarına bir adım daha yaklaştırıyor olacak. 1 Şubat, 15 Mart, 3 Mayıs, 14 Haziran, 26 Temmuz, 20 Eylül, 1 Kasım ve 13 Aralık tarihlerinde düzenlenecek olan toplantılarda FED’in hedeflerini gerçekleştirip gerçekleştirmeyeceğini takip ediyor olacağız” denildi.

► TCMB faiz artırımına devam edebilir

IşıkFX Başanalisti Gizmen Nalbantlı, son toplantıda faizleri sabit tutarak enfl asyona paralel karar aldığını gösteren Merkez Bankası’nın, yılın ilk aylarında gecikmeli kur etkisi, baz etkisinin kalkması ve zamların fiyatlara girmesiyle faiz artırımına devam edebileceğini belirtirken, Kapital FX’ten Enver Erkan da kur geçişkenliğinin tüketici fiyatlarında yarattığı yükseliş beklentisi çerçevesinde önümüzdeki 3 ayda Merkez Bankası açısından faiz artışının kaçınılmaz olabileceğine değindi. Erkan’a göre, 2017’nin geneli için; daha geniş bir faiz koridoruna ihtiyaç duyacağımız bir dönem içerisine giriyoruz. Erkan, “Merkez Bankası’nın enflasyon gerçekleşmeleri ve beklentileri çerçevesinde koridor üst bandını ve politika faizini optimal bir seviyede eşitleyerek tek faize geçme olasılığı daha yüksektir. Bizim de ilerleyen dönemde Merkez Bankası’ndan beklentimiz bu yöndedir” dedi.

► Ratingciler ile ilk sınav 27 Ocak'ta

2017 yılında Standard &Poor’s 5 Mayıs ve 3 Kasım’da, Fitch Ratings ise 27 Ocak ve 21 Temmuz’da Türkiye değerlendirmesinde bulunacak. Destek Yatırım Araştırma Departmanı’nın 2017 raporunda, “Hükümetin mali ve TCMB’nin parasal politikalarının ekonomik canlanmaya katkılarının izleneceği yıl içerisinde, kredi derecelendirme kuruluşlarının kararları da merakla bekleniyor. İlk değerlendirme, Türkiye’yi yatırım yapılabilir ülke konumunda tutan tek büyük derecelendirme kuruluşu olan Fitch Ratings’ten 27 Ocak’ta gelecek” denildi.

► Yeni yılda yeniden tabana kuvvet

İntegral’in raporunda piyasaların önündeki riskler de şu şekilde sıralanmış: “Avrupa’da İtalyan bankaları, Deutsche Bank endişeleri, ocak ayında Türkiye’de anayasa değişikliği ve siyasi arenanın sıcaklığını sürdürüyor olması, Fitch tarafından 27 Ocak tarihinde Türkiye hakkında kredi notu ve görünümü değerlendirme raporunun yayınlanacak olması, İngiltere’de Brexit geçişinin nasıl şekilleneceği ve tabii ki uzun zamandır sessizliğini koruyan Çin. ABD’nin yanında bu konu başlıklarının soru işaretlerini noktaya çevirmeye çalışacağız. Haliyle, yine volatilitesi yüksek bir yıl bizleri bekliyor. Koşmaktan yorulduğumuz bu yılı biraz soluklanarak yürüyerek tamamlarken, 2017 yılında yeniden tabana kuvvet.”

Dolar, borsa faiz beklentileri!

Yatırımcılar için 2017 yılına ilişkin en önemli soru işareti; dolardaki yükseliş sürecek mi? Gizmen Nalbantlı’ya göre, dolarda 3.30-3.35 üzerinde yükseliş devam edebilir; bu anlamda 3.60 önemli seviye. TL aleyhine gelişen sürecin devam etmesi durumunda ilk etapta 3.75-3.82 bölgesi sonrasında ise 4-4.10 bölgesini bile görebiliriz. Enver Erkan ise, ilk çeyrekte 3,60 seviyesinin tekrar test edileceğini ve mevcut koşullar ile 12 aylık beklentilerinin 3,85 seviyesi olduğuna değindi. Erkan, “OHAL ve referandum / erken seçim belirsizliğinin oluşturması muhtemel olan baskıyla TL’de değer kaybının yıl geneline yayılması da beklenebilir” dedi. Nalbantlı, Borsada ise 73-74 bin bölgesinin üzerinde kalındığı sürece 2008 krizi sonrası başlayan yükseliş trendinin bozulmayacağını dile getirdi. Enver Erkan da, 75– 80 bin arasındaki konsolidasyon bandının korunmasını beklerken, tahvil faizlerinde yüzde 11, 10 yıllık faizde ise yüze 12’nin tahammül eşiği olarak izlenmesi gerektiğine değiniyor. Nalbantlı ise 2009 yılından bu yana geçilemeyen yüzde 11.60 seviyesinin kırılması durumunda faizler yüzde 13-15 bandına çıkabileceğini tahmin ediyor.

Yatırımcılar ne yapmalı?

2017 yılında yatırımcılara mevduatta kalmaları öneriliyor. Enver Erkan, genel portföyde ağırlığı mevduat tarafına verdiklerine değinirken, “Mevduat da kendi içinde yüzde 60 TL mevduat, yüzde 40 döviz (tercihen dolar) mevduat şeklinde ağırlıklandırılabileceği önerisinde bulundu. Gizmen Nalbantlı da özellikle risk almak istemeyen yatırımcıların mevduat ağırlıklı içinde dolar ve altının olduğu bir portföy yapmalarını önerdi. Hisse senedi ile ilgili olarak ise analistler birçoğu, iskontolu işlem gören hisse senetlerinden seçici olmak şartıyla uygun fiyat seviyelerinden uzun vadeli pozisyon alınabileceği önerisinde bulundular.

Bankalarda pozisyonlar artırılabilir

2016 yılında döviz piyasasına yangın yerine dönerken hisse senedi piyasası kendini korumayı başarmış hatta yatırımcısına bir getiri bir sağlamış oldu. Uzmanlar bunu, Borsa İstanbul’un iskontolu olmasına bağlamışlardı. TEB Yatırım’a göre, özellikle bankaların gelişmekte olan ülkelerdeki benzerlerinden 5 yıllık ortalama çarpanlarına göre yüzde 30’dan fazla iskontolu işlem görüyor. 2017 değerlendirmesi yapan kurumun, raporunda şöyle deniliyor: “Dolayısıyla, değerlemelerin bu kadar iskontolu olduğu bu seviyeleri göz ardı etmek imkansız olacaktır. BIST-100 endeks hedefimiz 91,000, %18 yukarı potansiyel sunmaktadır. Sermaye maliyeti varsayımımız ise %16,25. Avrupa Birliği ile Gümrük Birliği anlaşmasının kapsamının genişletilmesi, bankaların sendikasyon kredilerini yenilemede daha az zorluk yaşaması, yabancı sahiplik oranının özellikle sabit getirili kıymetlerde düşük seyretmesi, Hazine garantili sistemle birlikte sorunlu kredilerin etkisinin sınırlı olması, bankaların 2016 ve 2017 yılı kar tahminlerinde yukarı revizyonlar olurken banka dışı hisselerin kar tahminlerinde aşağı yönlü revizyonların olması ve banka değerlemelerinin oldukça ucuz seviyelerde olması nedeniyle hisse senedi piyasası için temkinli iyimser görüşümüz bulunmakta ve finans dışı şirket hisseleri ağırlığını azaltarak bankalarda pozisyon arttırmanın doğru olacağını düşünüyoruz.”

2017’de iç gündem

✓Anayasa değişikliği için referandum: Anayasa referandumu ikinci çeyrekte gerçekleşebilir.

✓ Jeopolitik riskler: Suriye ve Irak’ta yaşanan belirsizlikler ve Türk ordusunun DEAŞ ile mücadelesi.

✓ OHAL’in sürmesi: OHAL’in sürmesi Türkiye’ye direkt yatırım iştahını azaltabilir, turist sayısında beklenen artışın olmamasına neden olabilir. 15 Ocak 2017’de yeni bir 3 aylık uzatmaya gidilebilir.

✓ Sorunlu krediler: Darbe girişimi sonrası el konulmuş ya da kapanmış şirketler ve işten çıkarmalar sonucu sorunlu kredilerde artış görülmüş, bu da ekonominin yavaşlaması ve tüketici güveninin erozyona uğramasına neden olmuştur. Bu durumun, BDDK’nın bankaları sorunlu kredileri yeniden yapılandırmaya teşvik etmesi ve bankaların bu kredilerin olası hasarlarını limitli oranda tutmasını sağlayacak yeteri kadar genel karşılıkları olmasının etkisiyle bankaların karlılığına olumsuz yansımalarını kısıtlayacağını düşünüyoruz.

✓Fitch’ten olası yatırım yapılabilir kategori altına not indirimi: Olası not indirimiyle bankaların sendikasyon kredi maliyetleri 15 baz puan artabilir ve sermaye yeterlilik rasyoları 120 baz puan azalabilir.

2017’de dış gündem

✓FED faiz artırım fiyatlaması: TL’nin 2 yıllık ABD tahvil faizi ile pozitif korelasyonu Mayıs 2013’ten bu yana 0,906 seviyesinde.

✓Çin para birimi renminbi’nin kontrollü değer kaybı: Çin büyümesinin %6,5 üstünde stabilize olması ve Çin parasının dolara karşı kontrollü değer kaybı gelişmekte olan piyasalara alım getirebilir.