Bütçe gerçekleşmeleri ve Hazine'nin borç yönetimi

Hazine'nin borçlanma maliyetleri sadeleşme adımları ile birlikte artıyor. Tahviller artık yatırımcıların radarına girmeye başladı. Artan bütçe açıkları ise önümüzdeki dönemde tahvil arzının artmaya devam edeceğini gösteriyor. Enflasyonun OVP'de öngörüldüğü patikada seyrettiği ortamda Hazine borç stratejisi yatırımcılar için önemli olacak.

Son günlerde artan Hazine tahvil faizleri gündemde önemli yer tutmaya başladı. Ekonomi politikalarında sadeleşme ve normalleşme adımları atıldıkça piyasalarda fiyatlamalar makroekonomik dengelerin ima ettiği noktalara doğru hareket ediyor. Serbest piyasada belirlendiği bir ortamda faizlerin temelde iki bileşeni vardır: Bunlardan birincisi enflasyon ikincisi risk primi.

Geçtiğimiz dönemde tahvil faizlerinin bu iki değişkenden kopuk hareket ettiğini gözlemledik. Bunun temel sebebi uygulanan makroihtiyati politikalar neticesinde Hazine tahvillerine yaratılan suni talep idi. Bankalar teminat zorunluluklarını yerine getirmek için tahvil taleplerini artırmış bu da tahvil faizlerinde suni düşüşlere sebep olmuştu.

Bu gelişmelerin bir neticesi olarak da tahviller çoğu yatırımcı için bir yatırım aracı olmaktan çıkmıştı. Bir dönem yabancı yatırımcılar için de cazibesi olan Hazine tahvillerine hem SWAP kanalının kapalı olması hem de bahsettiğimiz nedenlerden dolayı yabancı ilgili kalmadı.

Yurt dışı yerleşiklerin toplam iç borç stoku içindeki payı 2012 yılında %23.2 ile zirvesine ulaşmış, 2018 yılında %14’e gerilemişti. Gelinen noktada bu oranın %0.8 olduğunu Hazine ve Maliye Bakanlığı verilerinden öğreniyoruz. Tahvil faizleri yükselirken arzına ilişkin gelişmeleri de incelemekte fayda var. Merkezi yönetim bütçe dengesi ve finansmanına ilişkin elimizde en son Eylül ayı verileri var.

Buna göre yılın ilk dokuz ayında merkezi yönetim harcamaları geçen yılın aynı dönemine göre %95.6 artmış. Bu artış %61.5’lik TÜFE artışının oldukça üzerinde. Söz konusu artışta %117.8 artış ile personel giderlerinin ve %127 artış ile faiz giderlerinin payı büyük. Diğer tarafta, deprem bölgesine yapılan yardımlar da bütçe giderlerinin artmasında bir etken.

Merkezi yönetim bütçe gelirlerinin ise bu dönemde %74 arttığını görüyoruz. Vergi gelirlerindeki artış %81 seviyesinde. Bu gelişmeler ışığında Ocak-Eylül döneminde bütçenin 512.6 milyar TL açık verdiğini görüyoruz. 2022 yılının aynı döneminde bütçe açığı 45 milyar TL seviyesindeydi.

Hazine ihtiyacından fazla borçlandı

Oluşan bütçe açığı karşısında Hazine 677 milyar TL ile ihtiyacından daha fazla borçlandı. Bunun sonucunda kasasında 217 milyar TL nakit tuttuğunu görüyoruz.

Özellikle faizlerin düşük seyrettiği dönemde ekstradan borçlanması Hazine’nin elini rahatlatan bir durum. Hazine bütçe açığının finansmanının %89’unu yurt içi borçlanma ile gerçekleştirdi. Borçlanmada en çok tercih ettiği araç TL cinsinden devlet tahvili oldu.

Döviz cinsinden devlet tahvilinde net borç ödeyicisi olması döviz cinsinden iç borç stokunu azaltma çabası olarak yorumlanabilir. Geçen yıl aynı dönemde net dış borç ödeyicisiyken bu yıl dış borçlanmada Hazine’nin elinin daha rahat olduğunu ve nette borçlanıcı olduğunu gözlemliyoruz. Hazine hafta içerisinde yaptığı sukuk ihracı ile de 5 yıl vade ile 2.5 milyar dolar borçlandı.

Gerçekleşen %8.5 maliyetin ABD tahvillerinin geldiği seviye ve Türkiye’nin risk primi düşünüldüğünde makul olduğu değerlendirilebilir. İç borçlanma tarafında Salı günü yapılan 2 yıl vadeli sabit kuponlu tahvil ihracında ortalama bileşik faiz %42.2, 10 yıl vadeli sabit kuponlu tahvilde ise %32.0 oldu. İki yıl vadeli ihalede çıkan sonuç son yirmi yılın en yüksek rakamı iken on yıllık tahvil ihalesinin sonucu bir rekora işaret ediyor.

Borçlanma maliyeti artıyor

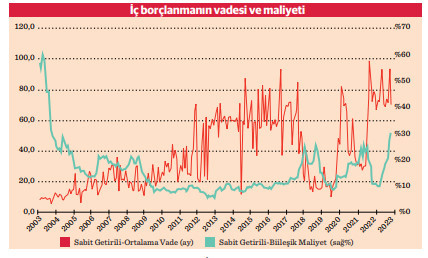

Borç yönetiminin ayrıntılarını incelemek için borçlanma vadesini ve maliyetini tarihsel perspektifte incelemekte fayda var. Grafik 1’de sabit getirili borçlanmanın bileşik faizi (sağ eksen) ve ortalama vadesi gösteriliyor (ay olarak). Görüldüğü gibi Hazine’nin borçlanma maliyeti 2003-2010 tarihleri arasında sistematik bir şekilde düşüyor. Enflasyon ve risk primindeki düşüş bunun temel nedenleri olarak sayılabilir.

2010-2018 yılları arasında Hazine hem %10’un altında faizler ile borçlanıyor hem de borçlanmanın vadesini 5 yılın üzerine çıkartıyor. 2018- 2020 döneminde artan enflasyon nedeniyle Hazine’nin borçlanma maliyetleri %20 ’nin üzerine çıkıyor ve buna parallel olarak borçlanma vadesi 20 aya düşüyor. Faiz artışının geçici olduğu varsayımı altında borçlanma vadesinin kısa tutulması borç yönetimi açısından gayet rasyonel görünüyor.

2022 yılı ortalarından itibaren uygulanmaya başlanan makroihtiyati politikalar ile borçlanma maliyeti tek haneli rakamlara düşerken vadeler 7 yılın üzerine çıkıyor. Seçimlerden sonra başlayan normalleşme süreci ile faizlerin tekrar artmaya başladığını biliyoruz. Borç yönetimi açısından ilginç nokta ise enflasyon için OVP’de 2025 için %15.2, 2026 için %8.5 tahmini yapılırken bu kadar yüksek faizle neden bu kadar uzun vadeli borçlanmaya devam edilmesi oldu.