Bireysel kredilerin artışı hız kesmedi

Bankaların kullandırdığı bireysel kredilerdeki artış oranları rekor seviyede. Yılın ilk çeyreğinde bireysel kredilerde yaşanan artış bir önceki yılın aynı dönemine göre 6 kat artarak 319 milyar TL’ye ulaştı. Peki bu hızlı büyümeye rağmen ‘bankalar kredi vermiyor’ söylemleri nereden çıkıyor?

Bu köşede ağırlıklı olarak tasarruf/yatırım cephesiyle ilgili yazılar paylaşıyor olsak da dönem dönem harcama/kredilerde son gelişmeleri de inceliyoruz. Geçtiğimiz günlerde ticari kredilerdeki artışta aslan payını KOBİ’lerin aldığına dikkat çekmiştik. Bugün de kredierin bireysel tarafına bakalım… Malum kamuoyunda son dönemde bankaların bireysel kredi vermeye pek yanaşmadığı, 70 bin TL’nin üzerinde kredi vermediği gibi söylemler iyice artmış durumda. Öncelikle bankacılık sektöründe kredilerle ilgili rakamlara bir göz atalım.

Gizemli 70 bin TL sınırı!

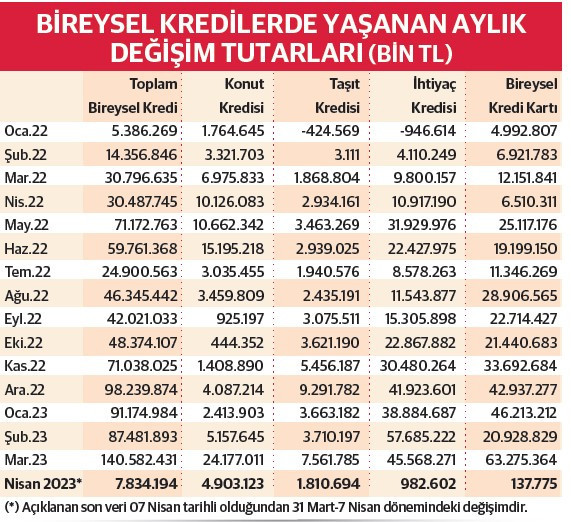

Bireysel kredi artış oranlarında tarihin en yüksek seviyelerine ulaşılmış durumda. Bankacılık sektörü, Mart ayında 2022 yılı ortalaması olan 45 milyar TL'nin üç katı yani 141 milyar TL bireysel kredi artışı sağladı. Yılın ilk üç ayında bireysel kredi artışı ise önceki yılın aynı döneminin altı katı, 319 milyar TL oldu.

Gelelim bireysel kredilerde konuşulan ‘gizemli’ 70 bin TL sınırına. Biliyorsunuz Merkez Bankası geçen yıldan bu yana kredi faizlerine sınırlandırma getirmek amacıyla ticari kredileri kapsamına aldığı menkul kıymet tesisi uygulamasına 10 Mart tarihinde bankalara gönderdiği yazıyla ihtiyaç kredilerini de dahil etmişti.

Gelir kısıtı hep vardı

Söz konusu düzenlemeyle bankalar, 70 bin TL üzeri ihtiyaç kredilerinde faiz oranının Merkez Bankası’nca belirlenen referans oranın belirlenmiş bir katı üzerinde olması durumunda Merkez Bankası’nda menkul kıymet tesis ediyor. Bu kapsamda bazı bankalar 70 bin TL üzerindeki ihtiyaç kredilerine daha yüksek kredi faizi uyguladığı, bazı bankaların ise 70 bin TL üzeri kredi kullandırmamayı tercih ettiği görülüyor. Yani bankalar 70 bin TL üzerine kredi vermiyor değil, daha yüksek faiz uyguluyor.

Aslında bireysel kredilerde her zaman ‘gelir kısıtı’ var. Başka bir ifadeyle çekebileceğiniz maksimum ihtiyaç kredisi tutarı yasalarla sınırlandırılmış halde. Buna göre aylık taksit ödemeleriniz, belgelenebilir aylık gelirinizin yüzde 50'sini geçemez. Bireysel kredi hacminde bu kadar büyük genişleme varken ‘kredi alamıyoruz’ söylemlerinin nedeni, kredi faizinin enflasyon rakamlarına göre ‘çok ucuz’ olması yüzünden çok yüksek kredi talebinin olması ve bankaların seçici davranması olabilir. Bu arada sağladığı kredi ile döviz alanlara bir daha kredi verilmediği de unutulmamalı.

Bireysel kredilerde aslan payı ihtiyacın

BDDK verilerinden yapılan hesaplamaya göre, 7 Nisan haftası itibarıyla bireysel kredilerde yıllıklandırılmış dört haftalık artış yüzde 123. Yıllıklandırılmış 13 haftalık artış hızı ise yaklaşık yüzde 110 ile tarihi zirvesinde. 2022 yılsonundan itibaren 319 milyar TL’ye ulaşarak rekor kıran bireysel kredi kullandırımında payın en büyük kısmını 142.2 milyar TL ile ihtiyaç kredileri oluşturuyor. İhtiyaç kredilerini; 2023 yılının ilk üç ayında 130.4 milyar TL ile bireysel kredi kartları, 31.8 milyar TL ile konut kredileri ve son olarak 15 milyar TL ile taşıt kredileri takip ediyor.

‘Amaç kredi artışını tarihsel ortalamalara yaklaştırmak’

Mevcut trend, her kredi türünde net kredi kullandırımının 2022 yılı ilk çeyrek ortalamalarının üzerinde seyrettiğini ortaya koyuyor. Bankacılık sektörünün toplam kredi hacmi ise 7 Nisan itibarıyla 8 trilyon 618 milyar 443 milyon lira seviyesinde. Sektörün net kârı 2021 yılındaki 93 milyar TL seviyesinden yaklaşık 5 kat artarak 432 milyar TL’ye ulaşmış vaziyette. 2023 Ocak ve şubat ayları dahil 12 aylık birikimli kârı ise 458 milyar TL’ye ulaştı. Analistler, Merkez Bankası’nın ihtiyaç kredilerini menkul kıymet tesisine tabi kılma kriterlerine baktığında amacın ihtiyaç kredilerin büyüme hızını normalleştirerek, tarihsel ortalamasına yakın olmasını sağlamak olduğunu değerlendiriyor.