Altın ve FED

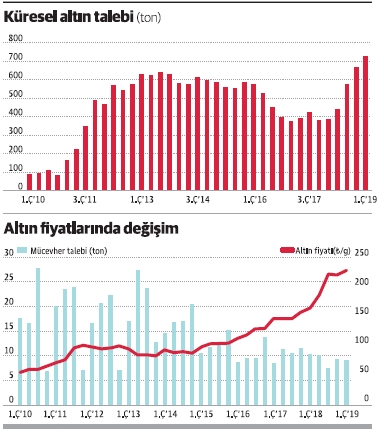

Dünya Altın Konseyi'nin raporuna göre 2019’un birinci çeyreğinde merkez bankalarının gerçekleştirdiği 145.5 tonluk rezerv alımı (Venezuela-City swapı da hesaplarda) 2013’ten bu yana en yüksek 1. çeyrek alım olarak kayda geçmiş. 4 çeyreklik olarak bakıldığında görülen 715.7 ton ise söz konusu kurumun verileri tuttuğu günden bu yana en yüksek 4 çeyreklik oran (1.ek). 25 aylık bir aradan sonra Aralık ayında yeniden alıma geçen Çin 1. çeyrekte 33 ton almış. Ekvator 2014’ten bu yana ilk kez alıma geçmiş görünüyor. Türkiye’de 40.1 tonla öne çıkanlar arasında. Bu alımların temelinde ABD’nin sorun yaşadığı ülkelere karşı ambargoları sıkılaştırması ve ülkelerin dolardan kaçınması mı (ör Rusya) yatıyor yoksa kendi yarattıkları parasal genişleme canavarından korkuları mı alımları tetikliyor bilmek zor. Ancak ben her ikisinin de devrede olduğunu düşünüyorum.

Öte yandan 1. çeyrekte borsa yatırım fonlarına (BYF) da girişin yüzde 49 artarak 40.3 ton olduğunu gördük. Ancak bu hareket 1300’ün üstüne çıkan fiyatlarla eş zamanlı olduğu için 1274 seviyesinde de BFY’dan çıkış gözlemliyoruz. Hindistan’dan gelen mücevherat talebi ise sektörü canlandırmış. Türkiye detayında ise kurun etkisi ise talebin yüzde 12 gerileyerek 8.9 ton olduğu not etmişler. Ancak yatırım maksatlı Cumhuriyet Altını ve barlarda ise sert bir yükseliş olmuş. Rakam verilmiyor ancak resmi Altın paralarda görülen ve 2014’ten bu yana en yüksek seviye olan yıllık bazda yüzde 12'lik artış Türkiye, G.Afrika, Ingiltere (Brexit) ve ABD kaynaklı notu var.

Öte yandan 1. çeyrekte borsa yatırım fonlarına (BYF) da girişin yüzde 49 artarak 40.3 ton olduğunu gördük. Ancak bu hareket 1300’ün üstüne çıkan fiyatlarla eş zamanlı olduğu için 1274 seviyesinde de BFY’dan çıkış gözlemliyoruz. Hindistan’dan gelen mücevherat talebi ise sektörü canlandırmış. Türkiye detayında ise kurun etkisi ise talebin yüzde 12 gerileyerek 8.9 ton olduğu not etmişler. Ancak yatırım maksatlı Cumhuriyet Altını ve barlarda ise sert bir yükseliş olmuş. Rakam verilmiyor ancak resmi Altın paralarda görülen ve 2014’ten bu yana en yüksek seviye olan yıllık bazda yüzde 12'lik artış Türkiye, G.Afrika, Ingiltere (Brexit) ve ABD kaynaklı notu var.

Her yıl olduğu gibi bu yılın başında da altın fiyatlarına yönelik son derece olumlu beklentiler vardı. Ancak bugün itibarı ile fiyatların 1270 dolar civarında olduğunu yani ABD endeksleri büyük bir ralli kaydederken altının sabit kaldığını görüyoruz. Gümüşte ise bir doların üzerinde bir kayıpla karşı karşıyayız. İki değerli metal arasındaki bu uyumsuzluk altın fiyatlarının biraz daha düşeceğini düşündürüyor. Ancak asıl sorun güvercin FOMC beklentilerine karşın reel faizlerin artıyor olması. Zira FED faizleri yüzde 2.45 seviyesinden geçerken enflasyon yüzde 2 seviyesinden aşağıya doğru geriliyor. Buna rağmen çarşamba akşamı Powell’ın fazla bir rahatsızlık da duymadığını gördük. Kişisel beklentim yıl içinde enflasyonun yeniden yükselmeye başlaması ve FED üzerinde de faiz artırma baskısının artması yönünde. Bu senaryoda Altın negatif okunmalı.