ABD’de faiz artarken Türkiye’de faizi düşürebilmek

Geçen hafta kaldığım yerden devam edeyim. O yazının özü şuydu: 2001 krizi sonrasındaki beş-altı yıllık dönemde ekonomik temelleri sağlamlaştırmak için çok doğru adımlar atıldı. Maliye politikası düzgün bir şekilde yürütüldü. Para politikası enflasyona odaklandı. Bankacılık sektörünü sağlamlaştırmak üzere bir dizi reform yapıldı. İstikrarı sağlamaya yönelik bu politikaların dışında, ekonominin sorunlu alanlarında önemli reformlar gerçekleştirildi. Dış politikada ne komşularla ilişkilerde önemli bir sorun yaşandı ne de süper güçlerle. Avrupa Birliği ile işler yolunda gitti ve katılımı kolaylaştıracak bir dizi reform yapıldı. 2002’nin ikinci yarısında yurtta büyük bir siyasi şok gerçekleşti (koalisyon hükümetinin ortağı MHP erken seçim istedi). Yetmedi bir de yanı başımızda savaş başladı; ABD ve İngiltere Irak’a girdiler. Bu denli büyük dış ve iç olumsuz şoklar döviz kurunu sıçrattı ve piyasa faizini yükseltti. Buna karşın Merkez Bankası faizini artırmadı; artırmak bir tarafa iki kez düşürdü. Merkez Bankası o dönemde bunu yapabildi; çünkü arka planda çok güçlü bir ekonomik program vardı. İktidar değişse bile bu programın sürdürülmesinden başka bir çare olmadığını görüyordu ve eninde sonunda piyasadaki gelişmelerin ekonomik temellerle uyumlu bir hale geleceğini düşünüyordu.

Şimdi aynı dönemde bir başka büyük olumsuz şok karşısında Merkez Bankası’nın ne yaptığına ilişkin bir örnek daha vereyim. 2004 yılının başlarından itibaren ABD Merkez Bankası’nın (FED) beklenenden daha fazla faiz yükselteceği algısı tüm gelişmekte olan ekonomileri vurdu.

Türkiye’de ve benzer ekonomilerde piyasada döviz kuru ve faiz sıçradı. 2004’ün ikinci yarısından itibaren FED faiz yükseltmeye başladı. Öyle bugünlerdeki gibi uzun aralıklarla (yılda iki ya da üç kez falan değil); şöyle: 2004’ün ilk yarısında FED’in politika faizi yüzde 1 düzeyinde.

Haziran sonunda yüzde 1.25’e, üemmuz ortasında ise yüzde 1.50’ye yükseltiliyor. Eylül sonuna doğru yüzde 1.75, kasım ortasına doğru yüzde 2 ve aralık ortasında yüzde 2.25 yapılıyor. Ayrıca, Fed bu artışın 2005’te de süreceği beklentisini yaygınlaştırıyor. Gerçekten de 2005 içinde sekiz kez daha politika faizini yükseltiyor ve böylelikle politika faizi yılı yüzde 4.25 düzeyinde bitiriyor.

Açık ki, FED’in bu politikası, yurtdışından borçlanmaya (sermaye girişine) bağlı ekonomiler için çok önemli olumsuz bir şok. Ekonomik temelleri giderek güçlendiren bir ekonomi politikası uygulamayan ülkeler bu şoka karşı naçar durumda kaldılar; çok olumsuz etkilendiler. Oysa o dönemde Türkiye hem ekonomik temellerini giderek sağlamlaştırdı hem de uygulanan politikanın olumlu sonuçları (yüksek büyüme ve düşük enflasyon) kamuoyu tarafından açıkça görüldü. Sonuçta Merkez Bankası’nın “güçlü ekonomik temellere” vurgu yaparak politika faizini düşürmek gibi bir “lüksü” vardı.

Açık ki, FED’in bu politikası, yurtdışından borçlanmaya (sermaye girişine) bağlı ekonomiler için çok önemli olumsuz bir şok. Ekonomik temelleri giderek güçlendiren bir ekonomi politikası uygulamayan ülkeler bu şoka karşı naçar durumda kaldılar; çok olumsuz etkilendiler. Oysa o dönemde Türkiye hem ekonomik temellerini giderek sağlamlaştırdı hem de uygulanan politikanın olumlu sonuçları (yüksek büyüme ve düşük enflasyon) kamuoyu tarafından açıkça görüldü. Sonuçta Merkez Bankası’nın “güçlü ekonomik temellere” vurgu yaparak politika faizini düşürmek gibi bir “lüksü” vardı.

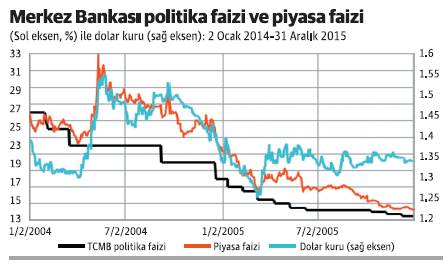

O dönemde yaşanan faiz ve kur hareketlerini grafikte veriyorum. Özellikle 2004’ün ilk yarısına dikkatinizi çekerim. İlk başlarda Merkez Bankası’nın politika faizi ile piyasa faizi benzer düzeylerde. Oysa mayıs-haziran döneminde piyasa faizi tam 10 puan artarak yüzde 33’e sıçrıyor. Aynı dönemde dolar kuru 1.30’dan 1.55’e fırlıyor: Yüzde 19’luk bir sıçrama. Lütfen bir de Merkez Bankası’nın politika faizine bakın. Sürekli düşürülüyor. Daha sonrası da ilginç. FED arka arkaya faiz artırırken, Merkez Bankası faiz indiriyor. Hem piyasa faizi düşüyor hem lira değerleniyor. Tekrar hatırlatırım: O dönemde Türkiye ekonomisi yüksek bir büyüme oranına sahip: 2004’te yüzde 9.6, 2005’te yüzde 9. Yani, “politika faizi zaten yüksek tutuluyordu da ondan Merkez Bankası olumsuz büyük dış şoklara karşı faizini düşürebildi” değil. “Politika faizinin etkisi hemen görülmez, 2006’da ne oldu” derseniz, o zamanki büyüme oranı da yüksek: Yüzde 7.1. Bir başka ilginç not daha: 2004 sonunda enflasyon yüzde 9.3, 2005 sonunda ise yüzde 7.7 düzeyindeydi; her ikisi de hedefin altında gerçekleşmişti. Üstelik enflasyon 2002 başından beri sürekli düşüyordu. Oysa şimdi enflasyon yüzde 10’un üzerinde.

Kıssadan hisse: Düzgün bir ekonomi politikası uygulanıyorsa ve Türkiye’nin yapısını olumlu anlamda değiştirecek bir yola girdiyseniz (mesela yolun sonunda üye olup olmadığınızdan bağımsız Avrupa Birliği’ne katılım yolunda reform adımları atıyorsanız) ekonominizi büyük olumsuz şoklara karşı dirençli kılabiliyorsunuz. Bu koşullar altında Merkez Bankası olumsuz şoklara rağmen politika faizini düşürme “lüksüne” sahip oluyor. Oysa günümüzde böyle bir lüksü yok Merkez Bankası’nın. Sadece bugünün sıcak koşullarında değil; 2014 başında da, 2016 sonu-2017’nin ilk beş ayı arasında da yoktu. Hatırlayın; o dönemlerde döviz kurumuz hep sıçradı. Merkez Bankası önce direndi ama eninde sonunda hep faizi artırmak zorunda kaldı.

Hem de ne artış: 2014 başında üç puan, 2016 sonu-2017’nin ilk beş ayı arasında dört puan.