Piyasaların gözü Merkez Bankası’nda: Faizi indirecek mi, sabit mi tutacak?

Bu haftanın piyasalar için en önemli gündem maddelerinden birisi Merkez Bankası’nın faiz kararı olacak. Önceki faiz toplantısında indirim sinyali veren MB'nin perşembe günü ne yapacağı merak ediliyor. Piyasa uzmanları ikiye bölünmüş durumda, 'faiz indirir' diyen de var 'sabit bırakır' diyen de.

Birol BOZKURT

Merkez Bankası, Para Politikası Kurulu yılın ikinci faiz kararını 23 Şubat Perşembe günü açıklayacak. Bu Para Politikası Kurulu toplantısı son dönemde en çok merak edilen toplantılardan biri olarak ön plana çıkıyor.

Merkez Bankası’nın bir önceki toplantının karar metninde mevcut politika faizinin yeterli olduğu ifadesine yer vermemesi ekonomistler tarafından tekrar bir faiz döngüsünün başlayabileceği şeklinde yorumlanmıştı. Cumhurbaşkanı Recep Tayyip Erdoğan’ın da faizleri daha da düşüreceğiz açıklaması yapması sonrasında şubat toplantısında faiz indirimine kesin gözüyle bakılıyordu.

Ancak Kahramanmaraş merkezli depremler sonrası finansal piyasalarda yaşanan çalkantılı dönem hesapları değiştirdi. Bazı ekonomistler Merkez Bankası’nın bu toplantıyı pas geçebileceğini düşünürken, JP Morgan faiz indirimi beklediğini açıkladı. JP Morgan gibi düşünen ekonomistlerin sayısı da az değil.

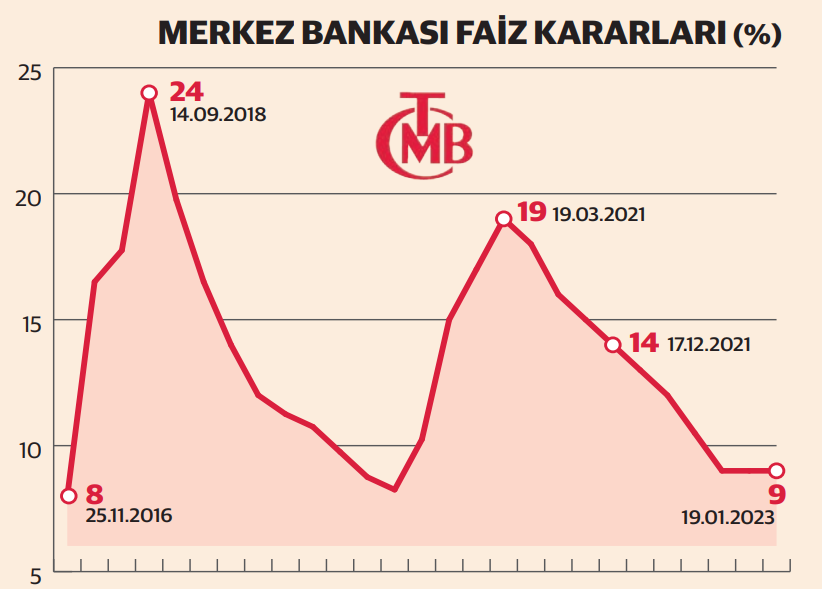

Merkez Bankası eğer bu toplantıda 100 baz puan faiz indirimine giderse %8’e düşen politika faizi 2016 yılından bu yana ilk kez bu seviyeye inmiş olacak. Türkiye tarihinde en düşük faiz oranları 2013 yılında yüzde 4,5 olarak uygulanmıştı.

JP Morgan faiz indirimi bekliyor

ABD’li yatırım bankası JP Morgan, Türkiye’yi vuran depremlerin ekonomi üzerindeki etkileriyle ilgili bir rapor yayımladı. Depremin fiziki yapılara doğrudan hasar maliyetinin 25 milyar dolar olduğunu ifade eden JP Morgan, Merkez Bankası’nın bu haftaki para politikası toplantısında faizleri 100 baz puan daha düşürerek yüzde 8’e indireceğini öngördü.

JP Morgan ekonomisti Fatih Akçelik, bankanın müşterilerine gönderdiği notta, “Türkiye’deki deprem trajik can kaybına yol açtı ve önemli ekonomik sonuçları olacak” dedi. Akçelik, “Siyasi yönetim depremden önce bile faizlerin daha da indirileceği sinyali veriyordu. 18 Haziran’a kadar yapılması gereken seçimler öncesinde yeni faiz indirimleri yapılması olasılığını göz ardı edemiyoruz. Ancak, Türkiye’de para politikası aktarım mekanizması çalışmadığından politika faizinin artık geçmişe kıyasla daha az önem taşıdığına inanıyoruz” dedi.

“Merkez Bankası bu toplantıyı pas geçmeli”

Merkez Bankası’nın şubat toplantısında faizi indirmemesi gerektiğini söyleyen Marmara Üniversitesi Öğretim Üyesi Prof. Dr. Burak Arzova, “Depremden önce beklenti faizlerin 100 baz puan indirilmesi yönündeydi. Bunun sebebi olarak bir önceki faiz toplantısının metninde faiz indirimine gidilebileceğinin sinyalinin verilmiş olması ve Cumhurbaşkanı Recep Tayyip Erdoğan’ın faizler daha da düşecek açıklaması olarak gösterilebilir. Ancak depremd sonrası finansal piyasalar daha oturmamışken ve piyasa faizlerinde yukarı yönlü bir hava hakimken Merkez Bankası’nın bu toplantıda indirim yapmaması gerektiğini düşünüyorum” diye konuştu.

Merkez Bankası’nın şubat toplantısında faizi indirmemesi gerektiğini söyleyen Marmara Üniversitesi Öğretim Üyesi Prof. Dr. Burak Arzova, “Depremden önce beklenti faizlerin 100 baz puan indirilmesi yönündeydi. Bunun sebebi olarak bir önceki faiz toplantısının metninde faiz indirimine gidilebileceğinin sinyalinin verilmiş olması ve Cumhurbaşkanı Recep Tayyip Erdoğan’ın faizler daha da düşecek açıklaması olarak gösterilebilir. Ancak depremd sonrası finansal piyasalar daha oturmamışken ve piyasa faizlerinde yukarı yönlü bir hava hakimken Merkez Bankası’nın bu toplantıda indirim yapmaması gerektiğini düşünüyorum” diye konuştu.

Arzova ayrıca, Merkez Bankası’nın bu toplantıda faiz indirmeyip pas geçmesi halinde piyasaların buna pozitif tepki vereceğini söyledi.

Merkez Bankası, reel ve finansal sektör temsilcileri ile profesyonellerden oluşan 36 katılımcıyla gerçekleştirdiği şubat ayına ilişkin Piyasa Katılımcıları Anketi’ni yayımladı. Katılımcıların BİST Repo ve Ters-Repo Pazarı’nda oluşan cari ay sonu gecelik faiz oranı beklentisi bir önceki anket döneminde yüzde 9,08 iken, bu anket döneminde yüzde 9 oldu.

Merkez Bankası’nın politika faizine ilişkin cari ay sonu ve 3 ay sonrasına yönelik beklentiler yüzde 9 olarak belirlendi. 12 ay sonrası için politika faizi beklentisi ise yüzde 13,94 düzeyinde oluştu.

Enflasyon düşüş hızında yavaşlama

Katılımcıların yıl sonu TÜFE beklentisi ise bir önceki anket döneminde yüzde 32,46 iken, bu anket döneminde yüzde 35,76 oldu. 12 ay sonrası TÜFE beklentisi bir önceki anket döneminde yüzde 30,44 iken, bu anket döneminde yüzde 30,75 oldu. 24 ay sonrası TÜFE beklentisi ise aynı anket dönemlerinde sırasıyla yüzde 17,18 ve yüzde 18,11 olarak gerçekleşti.

2023 büyüme beklentisi düştü

2023 yılı büyüme beklentisi bir önceki anket döneminde yüzde 4,1 iken, bu anket döneminde yüzde 3,6’ya indi. GSYH 2024 yılı büyüme beklentisi ise bir önceki anket döneminde yüzde 4,3 iken, bu anket döneminde yüzde 4,5'e yükseldi. 30,7 milyar dolar olan yıl sonu cari açık beklentisi de bu dönemde 30,6 milyar dolara geriledi.

Dolar kuru beklentisi geriledi

Katılımcıların cari yıl sonu dolar/TL beklentisi bir önceki anket döneminde 23,12 TL iken, bu anket döneminde 22,84 TL’ye düştü. 12 ay sonrası dolar/TL beklenti ise 23,43 TL 'den bu anket döneminde 23,10 TL’ye geriledi.