Mahfi Eğilmez uyardı: 2001 krizi öncesine benzeyen bir duruma sürükleniyoruz

Türkiye ekonomisine yönelik isabetli saptamalarıyla hemen her sözü gündem olan iktisatçı Dr. Mahfi Eğilmez, 'Yağmurdan Kaçarken' başlıklı bir yazı kaleme aldı. KKM'yi bir facia olarak nitelendiren ve KKM'nin çözümü için bir başka yanlışa imza atıldığını ifade eden Eğilmez, "2001 krizi öncesindeki duruma giderek benzeyen bir duruma doğru sürükleniyoruz" uyarısında bulundu.

Deneyimli iktisatçı Dr. Mahfi Eğilmez, ‘facia’ olarak nitelendirdiği Kur Korumalı Mevduatı (KKM) çözebilmek için bir başka yanlış uygulamaya gidildiğini ifade etti.

Mahfi Hoca, bir zamanlar doların 30 TL’yi geçmemesi için milyarlarca dolar satan Merkez Bankası’nın şimdilerde doların 30 TL’yi geçmemesi için milyarlarca dolar satın aldığını belirtti.

Durumu bahar havasına benzeten Mahfi Eğilmez, “Ne yazık ki bahar havasının geçici ve çok tehlikeli olduğunu ve insanı fena halde çarpabileceğini söylemek zorundayım” diyerek, 2001 krizine gönderme yaptı.

Eski Hazine Müsteşarı Dr. Mahfi Eğilmez'in kendi adını taşıyan blogunda yayınladığı 'Yağmurdan kaçarken' başlıklı yazı şöyle:

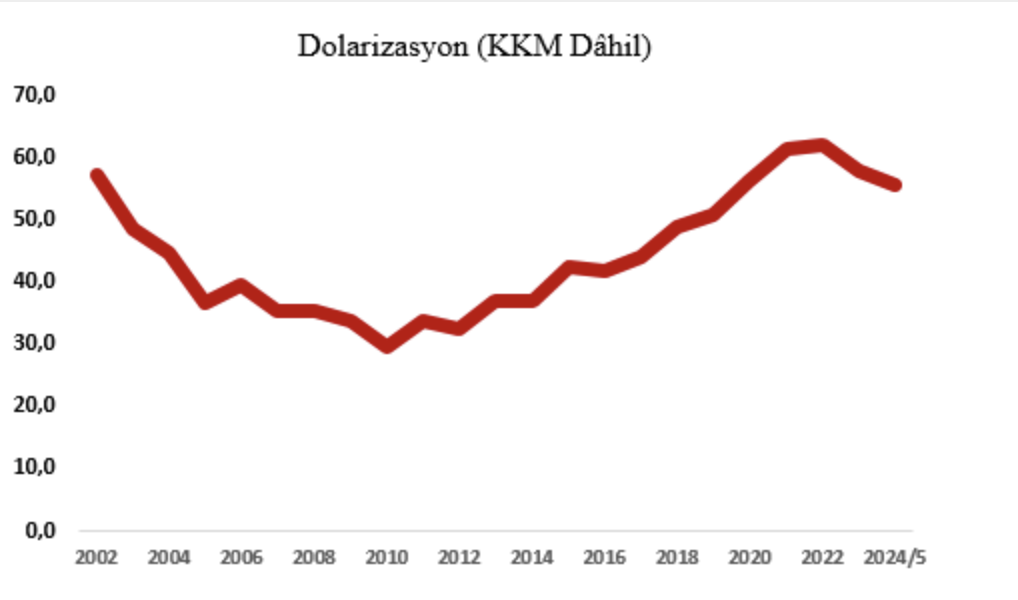

* Ulusal para yerine yabancı bir rezerv parayı tutmak, onunla işlem yapmayı tercih etmek anlamına gelen dolarizasyon ya da bilimsel ifadesiyle para ikamesi Türkiye’nin eskiden beri baş belasıdır. Enflasyon yüksek olduğu için insanlar, tasarruflarını, satın alma gücünü sürekli kaybeden Türk Lirası yerine dolar, euro gibi rezerv paralar üzerinden saklamayı tercih ederler.

Önlemenin yolu ulusal parayı istikrarlı hale getirmek

* Bu olgu sadece Türkiye’ye özgü değildir. Konvertibiliteye geçmiş yani döviz alış verişini serbest bırakmış ama enflasyonunu düşürmeyi başaramamış çoğu gelişmekte olan ülkede benzer bir durum geçerlidir. Dolarizasyonu önlemenin yolu ulusal parayı istikrarlı duruma getirmek yani enflasyonu önlemektir. İç değeri düşmeyen bir ulusal paranın dış değeri de düşmeyeceği için insanlar birikimlerini yabancı paraya çevirmeyi tercih etmez ve dolarizasyon dediğimiz olgu yaşanmaz.

Türkiye’de dolarizasyonun seyri 2002’den bu yana şöyledir:

AB ile ilişkiler ciddiyetini kaybetti

* 2001 krizinden çıkıldığında dolarizasyon oranı yüzde 57 idi. Yani bankalardaki her 100 liralık mevduatın 57 liralık kısmı yabancı para, 43 liralık kısmı da ulusal para olarak duruyordu. Kriz sonrasında uygulanan IMF programıyla bazı yapısal reformlar yaşama geçirildi: (Bankacılık reformu, kamu mali disiplininin sağlanması ve bütçe açıklarının düşürülmesi bunların en bilinenleriydi.)

Ardından 2005 yılında Avrupa Birliği (AB) ile tam üyelik müzakereleri başladı ve izleyen 4 yılda Türkiye’ye 72 milyar dolar doğrudan yabancı sermaye yatırımı girdi. Bütün bunların sonucu olarak Türk Lirası değer kazanmaya ve insanların geleceğe ilişkin beklentileri olumlu bir havaya dönmeye başladı.

* 2010 yılına gelindiğinde dolarizasyon oranı yüzde 30’un altına gerilemişti. Sonrasında AB ile ilişkiler ciddiyetini kaybetti, Türkiye, yapması gereken yapısal reformları yapmak bir yana eskileri de bozmaya başlayınca dolarizasyon oranı yeniden yükselişe geçti. Bugün itibarıyla kur korumalı mevduat (KKM) hesapları dâhil dolarizasyon oranı yüzde 55,7’dir.

KKM’nin yarattığı sıkıntılar…

* KKM’nin yarattığı sıkıntılar yalnızca döviz alanında görülmedi. Merkez Bankası’nı 2023 yılında 818 milyar lira zarara sürükledi. Bu durumun devamını önlemek için bu kez kuru baskılayarak insanların yüksek faizden yararlanmak için Türk Lirası'na dönmeleri özendirildi. Bir yandan Türkler, döviz hesaplarını bozarak Türk Lirası mevduata geçerken, bir yandan da yabancı fonlar carry trade denilen yöntemle Türkiye’de mevduat yaparak ya da tahvil alarak kazanç sağlamaya başladılar.

2001’de bankalar neden battı?

* 2001 krizinden hemen önce IMF’nin de isteğiyle sabit kur rejimine çok benzeyen bant içinde dalgalanan bir kur rejimine geçildi. Kurun değişmediğini gören bankalar yabancı fonlarla işbirliğine girerek (onlara garanti vererek) döviz getirip Türk Lirası'na çevirerek faiz getirisi elde etmeye ve sonra bunu sabitlenmiş kurdan yeniden dövize dönerek kendilerine borç veren yabancı fonlarla kazanç paylaşmaya yöneldiler. Bankalarda ciddi döviz açık pozisyonları oluştu. Sonunda sistem bu yükü taşıyamaz hale gelince kur patladı ve bankalar battı, Türkiye 2001 krizine girdi.

KKM tam bir faciaya dönüştü

* 2021 yılı sonunda, faizi düşürerek girdiğimiz büyük bozulmayı durdurabilmek için KKM denilen mekanizma devreye sokuldu. Yani bir yanlışı bir başka yanlışla çözmeye giriştik. Tabii ki öyle bir çözüm gelmedi. KKM tam bir faciaya dönüştü.

* Son aylarda bu kez KKM faciasını çözebilmek için bir başka yanlış uygulamaya girildi. Kuru sabitlemeye yönelerek döviz hesaplarının bozulup Türk Lirası hesaplara dönüşmesini ve yabancıların tıpkı 2001 krizi öncesinde olduğu gibi carry trade sistemiyle Türkiye’ye döviz getirmesini teşvik edici adımlar atıldı. Ülkeye döviz girişi arttı, döviz hesapları bozulmaya, Merkez Bankası rezervleri yükselmeye, swap hariç net rezervler hızla düzelmeye başladı.

Dolar 30 TL’nin altına düşmesin diye…

* Bütün bu gelişmeler sonucunda kur düşmeye başlayınca Merkez Bankası bu kez döviz satın alarak kurun daha fazla düşmesini ve ihracatçının zor duruma girmesini önlemeye yöneldi. Bir zamanlar USD/TL kurunun 30’u geçmemesi için milyarlarca dolar satan Merkez Bankası şimdi kurun 30’un altına düşmemesi için milyarlarca dolar satın alıyor.

Bahar havası çok tehlikeli

* Bugün ortada bir bahar havası var. Ne yazık ki bahar havasının geçici ve çok tehlikeli olduğunu ve insanı fena halde çarpabileceğini söylemek zorundayım. 2001 krizi öncesindeki duruma giderek benzeyen bir duruma doğru sürükleniyoruz. Türk Lirası’nın güçlenmesi elbette iyi bir şeydir ama bu tür illüzyona dayalı zorlamalarla elde edilen güç elimizi yakabilir.

* KKM hatasını carry trade ile düzeltmeye çalışmak yağmurdan kaçarken doluya yakalanmak gibidir.

Carry Trade nedir?

Faiz farkına dayalı bir yatırım stratejisi olan carry trade, düşük faizden borçlanıp, daha yüksek faiz getirisi sunan finansal enstrümanlara yatırım yapmak şeklinde tanımlanabilir.

Yatırımcı böylece, borçlandığı finansal enstrüman için daha düşük faiz öderken, borçlanarak yatırım yaptığı finansal araçtan daha yüksek faiz getirisi elde ederek, aradaki faiz farkından kâr elde etmiş olur.

Carry trade daha çok döviz kurları üzerinden yapılırken, faizlerin düşük olduğu ülkenin para biriminden borçlanılıp, faizlerin yüksek olduğu başka bir ülkenin para birimine (mevduat olarak) ya da hisse senedi, tahvil ve gayrimenkul gibi varlıklarına yatırım yapılır.

Mahfi Eğilmez'den 'Devlet neden şirket gibi yönetilemez' yazısı: Örneklerle açıkladıEkonomi

Mahfi Eğilmez'den 'Devlet neden şirket gibi yönetilemez' yazısı: Örneklerle açıkladıEkonomi Mahfi Hoca yazdı: Dolardan TL'ye geçişin nedenlerini tek tek sıraladıEkonomi

Mahfi Hoca yazdı: Dolardan TL'ye geçişin nedenlerini tek tek sıraladıEkonomi