Kredi kartında nakit kullanım 5 kat arttı

Yüksek kredi faizi, nakit ihtiyacını karşılamak isteyen vatandaşı alternatif arayışına yöneltti. Vatandaşlar faizi düşük kalan kredi kartlarına yüklendi. 2023'ün başından bu yana kredi kartlarında taksitsiz kullanım hacmi 226,6 milyar TL’den 1 trilyon TL’ye kadar yükseldi.

Birol BOZKURT

Bireysel kredi faizlerinin yüksekliği, bankaların tüketici kredilerinde aylık yüzde 2’lik büyüme ile sınırlandırılması ve artan nakit ihtiyacıyla vatandaş kredi kartına yüklendi. Bankacılık sektöründe taksitsiz kredi kartı kullanımı hızla artarken Ağustos 2024’te rakam 1 trilyon TL’ye geçti. 2023 başından bu yana büyüme 5 kat oldu.

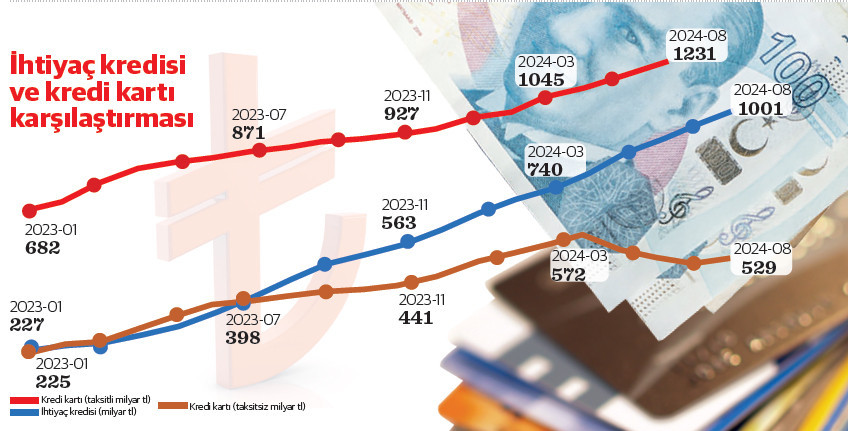

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine baktığımızda tüketici kredilerinde yüksek faize rağmen yükseliş sürüyor. Ancak bu yükselişi yukarı taşıyan en önemli etken taksitsiz bireysel kredi kartı kullanımı olarak öne çıkıyor. Buna göre 2023 yılının ocak ayında taksitli bireysel kredi kartı hacmi 224,5 milyar TL düzeyinde bulunuyordu. Yine aynı ayda taksitsiz bireysel kredi kartı hacmi de 226,6 milyar TL düzeyindeydi. Aradan geçen sürede taksitsiz bireysel kredi kartlarında adeta bir patlama yaşandığı görünüyor. Taksitli kredi kartı hacmi yaklaşık iki kat artarak 528,6 milyar TL olurken, taksitsiz bireysel kredi kartı hacmi, yaklaşık 5 kat artarak 1 trilyon TL’yi geçti.

Alternatif ürünlere yönelim arttı

Konuyla ilgili görüşlerine başvurduğumuz bir bankacılık kaynağı, vatandaşın yüksek kredi faizleri nedeniyle kredi kullanamadığını belirterek, taksit sayısındaki azalma nedeniyle de kredi kartını taksitli kullanamadığını belirterek, “Tatil, düğün, okul harcamaları, ev tadilatı gibi pek çok ihtiyaç için vatandaş karttan nakit çekimi başta olmak üzere farklı bankacılık ürünlerine yöneldi” dedi. Bir başka bankacılık kaynağı da bu dönemde bankaların özellikle destek kredilerinde yüzde 2 büyüme sınırına uymak zorunda olduğuna da işaret etti.

İhtiyaç kredilerindeki artış 2 kat

Aynı dönemleri incelediğimizde ihtiyaç, konut ve taşıt kredilerini kapsayan tüketici kredilerinin 2023 yılı ocak ayında 1,1 trilyon TL olduğu ve bu rakamın geçen sürede 600 milyar liralık artışla 1 trilyon 769 milyar liraya yükseldiği görülüyor. Alt kırılımlarına baktığımızda İhtiyaç kredilerinde 2023 yılının ocak ayında 682,5 milyar TL olan hacim, bugün yaklaşık iki kat artarak 1,2 trilyon TL’ye çıktı. Yani geçen sürede ihtiyaç kredileri iki kat büyürken taksitsiz bireysel kredi kartları 5 kat büyüdüğü görülüyor.

Bu da vatandaşın ihtiyaç kredilerinden daha çok faiz oranı faiz oranı daha uygun olan bireysel kredi kartlarına yöneldiğini gösteriyor. Konut kredi hacminde son dönemde bir hızlanma söz konusu. 2023’ün ocak ayında 360,8 milyar TL olan konut kredi hacmi, 2024 Ağustos ayında 452,9 milyar TL’ye yükseldi. Taşıt kredilerinde ise son günlerde azalış dikkat çekiyor. 2023 başında 50,5 milyar TL olan taşıt kredisi hacmi 2024 Ağustos ayında 85 milyar TL’ye çıktı.

Kart faizi ihtiyaç kredisinin altında

Bireysel kredi kartlarında kredi faiz oranı (alışveriş ve nakit çekim faizi) aylık yüzde 4,25, gecikme faiz oranı ise aylık yüzde 4,55 seviyesinde yer alıyor. Nakit çekim işlemlerinde ve kredili mevduat hesapları için de kullanılacak azami akdi faiz

oranı yüzde 5,00 azami gecikme faiz oranı ise yüzde 5,30’a çıkarıldı. Ancak buna rağmen hala ihtiyaç kredi faizlerinin yüksek seyretmesinden dolayı vatandaş nakit ihtiyaçlarını gidermek için kredi kartı kullanımına devam etti.

Merkez Bankası tarafından açıklanan verilere göre 2024 yılının ocak ayında ortalama yüzde 61 düzeyinde olan ihtiyaç kredi faizleri yıllık ortalama yüzde 75 düzeyinde seyrediyor. İhtiyaç kredi faizleri mart ayında yüzde 86 ile yılın en yüksek seviyesine yükselmişti.

“Soğutma adımları nispeten başarılı oldu”

Tüketici kredileri ve taşıt kredilerinde uzun süredir devam eden aylık yüzde 2 büyüme sınırı ile tüketimi soğutma adımlarının nispeten başarılı olduğunu söyleyen bankacılık kaynağı, “Daha önce BDDK tarafından destek kredileri tarafında belirlenen “tutar- vade sınırı” ; taşıt kredilerinde de “nihai fatura değeri-LTV” ile devam ediyordu. TCMB bu önlemlere ek olarak bireysel tüketicilerin tüketim büyümelerini sınırlamak için yüzde 2 büyüme sınırı ve aşan kısım zorunlu karşılık tutma aracını kullanıyor” diye konuştu.

Encazip Kurucusu ve Tasarruf Uzmanı Çağada Kırım: Kredi kartı borçlanma talebi artıyor

Bankalarda yüzde 4 ile yüzde 8’lere varan aylık ihtiyaç kredisi faiz oranı olduğu görülüyor. Faizlerin yükselmesine rağmen tüketici kredilerinin de arttığı görülse de bu artış 6 aylık enflasyonun altında kaldığından reelde kredi hacminde gerileme olduğunu görüyoruz. Bunu hem bankaların kredi verme kriterlerinin sıkılaşması hem de yüksek faiz oranlarının bu reel düşüşün sebebi olduğu şeklinde yorumlayabiliriz.

6 aylık enflasyon oranı %24,73 ancak Ocak - Temmuz tüketici kredi hacmindeki artış yaklaşık yüzde 13 civarında. TL bazında borçlanmanın arttığını söylemek yanlış olmaz ancak reelde kredi hacminde daralma olduğunu söyleyebiliriz. Ocaktan bugüne yüzde 3,5 artan taksitli kredi kartı hacminin reelde daraldığını, aynı dönemde yüzde 51 artış gösteren taksitsiz kredi kartı hacminin reelde arttığını söyleyebiliriz.