Faiz tetiğine '1000' kez daha basılabilir

Küresel ekonomi düzelme sürecine doğru yol alırken, merkez bankaları durgunluk sırasında alınan önlemleri gevşetmek zorunda. J.P. Morgan’a göre paranın patronları, önümüzdeki 10 yılda en az bin faiz artırımına gidebilir. Bu hem piyasalar hem de yatırımcılar için yeni zorluklar anlamına geliyor.

AYDIN ŞAHİNALP

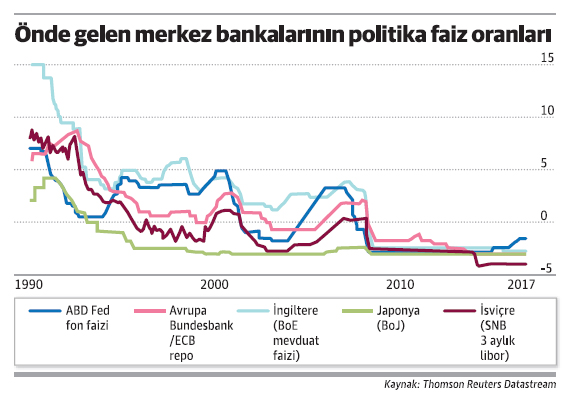

Dünyayı kasıp kavuran 2008 finansal kriz sonrası yaşanılan süreç sıklıkla “yeni normal” olarak tanımlanıyor. Tarihi faiz indirimleri, izlenilen parasal genişleme politikaları, getiri eğrisi kontrolü ve negatif tahvil getirileri…

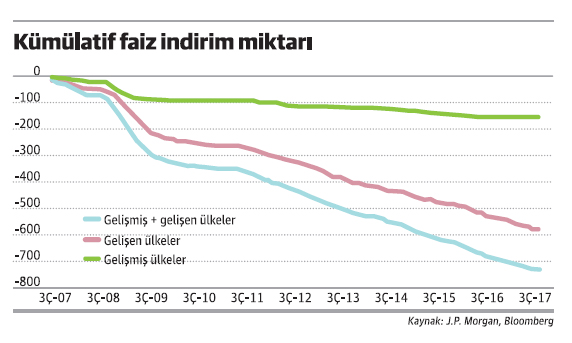

Borç verenlerin borçlulara ödeme yaptığı dönem. İnsan, ‘bu konuda normal olan ne diye’ düşünmeden de edemiyor. ABD’li yatırım bankası J.P. Morgan tarafından hazırlanan bir analize göre, 2007 üçüncü çeyreği ile Ekim 2017 tarihleri arasında küresel arenada yer alan merkez bankaları bin 100’den fazla faiz hamlesi gerçekleştirirken, bu adımların 700’den fazlası faiz indirimi şeklinde oldu. Bir faiz indiriminin diğer faiz indirimini izlediği momentumda rüzgâr gelişen ülkelerde tersine dönmeye başladı.

Bu ivme, gelişmekte olan ülkelerde henüz tam olarak tersine işlemeye başlamadı. Ve bu durum gelişmekte olan piyasalarda yatırımcılar için halen iyi fırsatların olduğunu ortaya koyuyor. Genellikle, bir iş döngüsü yaklaşık 6 yılda sonlanır. Rastlantısal olarak değil faizlerde de yaşanılan döngü yaklaşık 6 yıl sürer. Parasal genişleme süreci yaklaşık 10 yılla olağanüstü bir şekilde uzun sürdü denebilir. Ancak piyasalarda tarihi düşük faizler döneminin sonuna gelindi.

Fed’in hedefi faizleri 2.75’e çekmek

ABD Merkez Bankası ‘Fed’ için bu iki yıl önce başladı. Buna rağmen faizlerin artış süreci yavaş ve sürüncemeli ilerliyor. Yola küresel paranın yönünü çizen büyük merkez bankalarının parasal sıkılaşmaya isteksiz yaklaşmasıyla çıkıldı. Gelinen süreçte ise daha ciddi bir faza geçildi. Fakat önemli olan, nominal ve gerçek faiz oranlarının şu anda bile olağanüstü düşük olması.

Fed’in yaklaşık 10 yıl sonra ilk kez faiz tetiğine basmasının üzerinden iki yıl geçmesine rağmen yüzde 1’in üzerindeki Fed fon faizleri nominal olarak hala negatifte seyrediyor. Fed, uzun vadede faizlerde yüzde 2.75 seviyesine ulaşabileceğine inanıyor. Belki de mevcut yükseliş döngüsünde değil, tanımlanmamış bir uzun vadede. Enflasyon hedefini tutturan Fed, faizleri 2.75’e çektiğini varsaysak bile bu gerçek Fed fon faiz oranını sadece yüzde 0.75’e çıkarmış olacak.

Finansal krizin başında nominal Fed fon faizleri yüzde 5.25 iken, reel faiz oranı yüzde 3’ün üzerindeydi. Şimdi Fed’in öncülük ettiği, dünyanın geri kalanında onu izlediği senkronize edilmiş küresel büyümenin yaşandığı bir dönemine tanık oluyoruz. İstatistiksel olarak, ekonomik genişleme yaşlılıktan ölmüyorsa da, önümüzdeki on yıl boyunca bir başka durgunluğa tanık olma ihtimalimiz oldukça yüksek. Dolayısıyla önümüzdeki 10 yıl boyunca, küresel merkez bankaları faizleri yükseltip, indirip tekrar yükseltiyor olabilir.

Küresel çerçevede faizleri en düşük seviyeye çekmede 700 indirim yaşanmışsa, önümüzdeki on yılda da en az bin faiz artışını görebileceğimizi söylemek bir abartı olmayabilir. Sonuç olarak hem politika yapıcılar hem de yatırımcılar önlerindeki yeni zorluklarla mücadele etmek zorunda kalacak.

Paranın patronları olağandışı stratejilere yöneliyor

Financial Times’ın Başyazarı Martin Wolf, “Olağandışı zamanlarda, merkez bankalarından olağandışı stratejiler isteniyor” başlıklı makalesinde merkez bankalarının işinin zor olduğuna dikkat çekti. Bankaların eleştirilere maruz kaldığını savunan usta kalemin yazısında, “Fakat bazı itirazlar yanlış yöne kayıyor. Bunlardan ilki, politikaların ‘olağandışı’ ya da ‘alışılmamış’ olduklarıdır. Ne olmuş yani? Dünya ekonomisi, açık bir şekilde olağandışı bir halde. Talep ile potansiyel arz sadece çok düşük gerçek ve nominal faiz oranlarıyla eşleşiyor.

Enflasyonun ABD’de ve daha da öte Euro Bölgesi ve Japonya’da hedefe ulaşmak için verdiği uzun mücadele bunu gösteriyor. Aynı şekilde, işsizlik ve enflasyon arasındaki ilişki değişti. Olağandışı koşullar alışılmadık politikalar ister” ifadeleri yer alıyor. Fed’in faizleri yüzde 3’lere çekmekte zorlanacağını belirten Martin Wolf’un yazısında “Savaşın odak noktasında 2007-09 yılları arasındaki küresel finansal krizin ardından benimsedikleri politikalar yer alıyor. Kısa vadeli faiz oranları, önümüzdeki yıllarda ‘normalleşecek’ olsa bile tarihsel standartlara göre düşük kalabileceği için bu endişe vericidir. Bir sonraki sıkıntılı dönemden önce kısa vadeli faiz oranları yüzde 3’e kadar bile çıkmayabilir” deniliyor.